1. SISTEMA

En este curso me gustaría presentarte un sistema basado en la acción del precio y la volatilidad. En concreto el sistema está centrado en el índice SP500 y el índice VIX.

Antes de explicar el sistema completo es importante que entendamos la filosofía que va detrás de él. Es fundamental que entendamos el porqué de un sistema antes de comenzar a operarlo. ¿El motivo? Las operaciones van y vienen, pero la idea que subyace detrás de un estilo de inversión nos ayudará a tener confianza en lo que estamos haciendo. A pesar de que un sistema tenga esperanza matemática positiva, ya sea porque el ratio de aciertos supera a los errores con una ganancia media ajustada a la pérdida media o porque la ganancia media del sistema supere con creces a la pérdida media a pesar de tener un ratio de aciertos inferior, es muy importante entender lo siguiente. La probabilidad de éxito en la siguiente operación es del 50%. Es decir, se puede ganar o perder. Pensar en lo contrario es caer en la falacia del jugador. Por eso, cuando estemos ante rachas en las que encadenemos operaciones negativas es imprescindible confiar en el sistema o metodología. De lo contrario comenzaremos a realizar ajustes intentando hacer coincidir lo que sucedió con un supuesto sistema perfecto que hubiera respondido bien a los movimientos del mercado. A esto lo llamamos sobreoptimización. Por eso, analizar los datos de un sistema y la filosofía del mismo es fundamental para intentar aplicar un sistema.

¿Qué podemos saber de este sistema a priori?

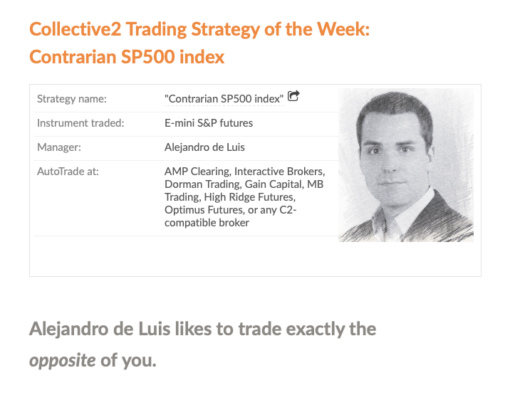

Este sistema quise auditarlo durante un tiempo. Durante más de un año se auditó en una de las plataformas más seguidas por hedge funds e inversores institucionales para poder hacer seguimiento de las mismas o poder incluso gestionar su capital a través de ellas.

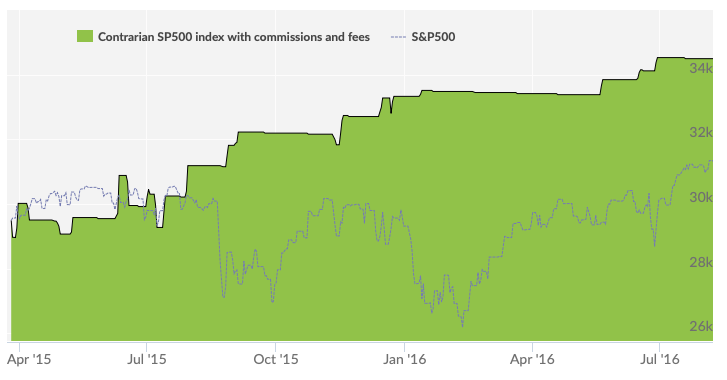

En este tiempo se realizaron 28 operaciones con este sistema, siendo 19 de ellas positivas y 9 negativas. Lo que supone un ratio win loss de 1.47. Por otra parte la ganancia media, en esta cuenta se operó con 1 futuro del SP500 o con 2, fue de 560,11 USD mientras que la pérdida media fue de 621 USD. En este tiempo la cuenta creció desde los 30.000 USD hasta los 34.529 lo que supone una rentabilidad del 15%. Otro factor a tener en cuenta es la mayor pérdida que se hubiera sufrido en el caso de invertir en el peor momento en el sistema, esto es, desde el máximo de rentabilidad obtenido en un determinado periodo hasta el mínimo que se haya producido después en la rentabilidad. A esto se le conoce como drawdown. El máximo drawdown fue del 6.4% en este periodo. Otro dato a tener en cuenta, que suele servirnos para ver la dinámica de la operativa es el tiempo medio en el que una operación permanece abierta, en este caso fue de 7.7 horas.

Durante este mismo periodo de tiempo el índice de referencia, esto es el SP500 sobre el cuál estábamos operando directamente tuvo un drawdown del 11% y una rentabilidad total del 3%. Esto nos ayuda a entender que el sistema se comporta bien incluso en periodos turbulentos y no depende de lo que haga el índice al que estamos intentando superar, por lo que su nivel de correlación es, por decirlo de alguna forma, mínimo. Algo que a menudo sucede al intentar seguir a un índice es que se depende en exceso de lo que este haga, lo que nos dificulta en gran medida entender en muchos periodos si lo que hace el gestor es debido a lo que hace el conjunto del mercado o por el contrario es debido a su buen hacer. Con la muestra analizada, no deberíamos tener problemas en determinar que lo que hace el sistema nada o poco tiene que ver con lo que hace el conjunto del mercado en sí.

Como ve, los resultados, aunque lejos de lo que algunos roboadvisors anuncian, son consistentes y marcan una estrategia con la que poder operar en el mercado con ciertas garantías. De hecho, para entender hasta que punto la realidad está muy lejos de lo que se promociona sin datos reales, esta estrategia estuvo entre la más seguidas durante meses, el tiempo que la tuve publicada, de la empresa auditora Collective2. De hecho, su medio me entrevistó para que hablara sobre la filosofía de la estrategia.