- En el primer año después del mínimo de octubre de 2022, las empresas de pequeña capitalización han tenido un rendimiento inferior en un nivel casi récord.

- También ha habido un patrón inusual en el rendimiento de otros sectores y factores.

- Los repuntes del primer año más similares al actual han precedido en su mayoría a precios más altos

El primer año del rally no ha sido como ningún otro

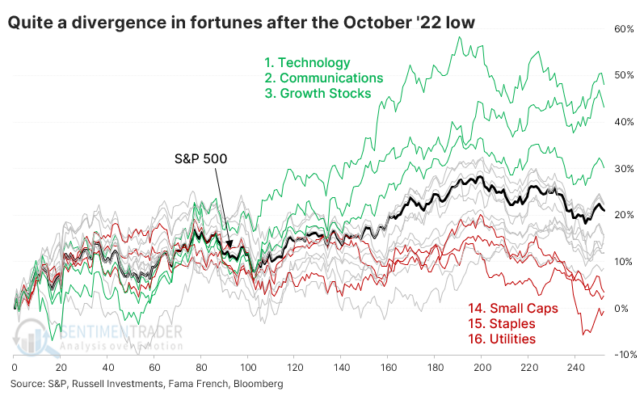

Hemos superado el mercado de un año del mínimo de octubre de 2022 y las cosas parecen… interesantes. Ha habido una división drástica entre sectores y factores ganadores y perdedores, a diferencia de prácticamente cualquier otro suelo desde 1928.

Las acciones de tecnología, comunicaciones y crecimiento lideran las rentabilidades desde el año pasado, mientras que en la cola se encuentran las de servicios públicos, bienes de consumo básico y empresas de pequeña capitalización. Los del primer grupo tiene sentido; lo del último menos.

Lo que nos dice el estudio

Existe mucha preocupación por el retraso de las acciones de pequeña capitalización y lo que eso significa para el mercado en general e incluso para la economía en general. A menudo, se intenta adivinar la dirección del mercado en función de esta señal y, por lo que podemos ver arriba, su retraso durante el año anterior ha sido un «predictor» inconsistente.

Cuando las empresas de pequeña capitalización se quedaron muy por detrás del S&P 500 en el primer año de un repunte, los rendimientos futuros a medio y largo plazo no se vieron demasiado afectados. Lo mismo ocurre con los tipos de sectores y factores que favorecieron los inversores durante el primer año de este repunte. Podríamos tener un argumento alcista un poco más fuerte si las empresas de pequeña capitalización no hubieran tenido un rendimiento tan malo y si hubiera un comportamiento más «normal» entre sectores y factores. Pero no es un argumento sólido, lo que sugiere que no deberíamos preocuparnos demasiado por lo anormal que ha sido el año pasado.