- En este artículo presentaré dos indicadores de opciones, entenderemos cómo funcionan y, además aprenderemos cómo un trader los puede utilizar para aumentar la precisión de su análisis técnico.

- Artículo publicado en Hispatrading 18.

En el mundo de las opciones financieras existen varios tipos de indicadores que nos ayudan a identificar el verdadero ambiente en el mercado. Los traders de opciones utilizan diariamente estas herramientas mediante las cuales optimizan sus decisiones de trading. Sin embargo, el valor agregado de los indicadores que presentaré en este artículo puede ser muy útil para un inversor negociando otros productos, por ejemplo acciones o productos, incluidos los futuros. A continuación entenderemos cómo funcionan estos indicadores y cómo pueden aumentar la eficiencia de nuestro análisis técnico.

VIX – Índex de volatilidad S&P500

El VIX es el indicador más importante de las opciones financieras y muestra la volatilidad implícita del índex S&P500 para los próximos 30 días. El VIX también se conoce como índex del miedo y avaricia, es prácticamente un medidor de sentimientos; en otras palabras el ambiente que domina en el mercado. Su grado alto se interpreta como mayor volatilidad significando que el miedo y los vendedores dominan el mercado. Al contrario, el VIX bajo se puede interpretar como baja volatilidad, ambiente positivo y optimista en el mercado con compradores en exceso.

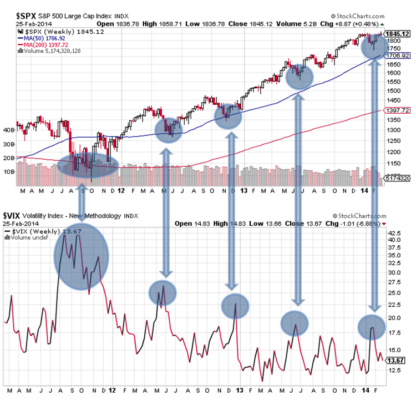

El VIX sigue estando en correlación inversa con el índex S&P500 significando que la subida en el índex bursátil generalmente resulta en la bajada del VIX y al revés también. Cómo lo podemos observar en la figura 1, en los últimos 4 años el VIX siempre alcanzó niveles elevados en eventos de corrección en el S&P500.

El indicador VIX juega un papel muy importante para un análisis técnico eficaz. La manera adecuada de aplicar el VIX es comparando su movimiento y reacción con los eventos en el mercado, tras entender este concepto, obtenemos una herramienta confiable para identificar el sentimiento dominante en el mercado. Se supone, que cualquier noticia, evento, reporte, sea negativo o positivo influye en la cotización de VIX. La clave es analizar cómo reacciona el VIX a una noticia mayor, sea positiva o negativa.

Dicha situación ocurrió el 18 de diciembre de 2013 cuando el FED (sistema bancario central de EEUU) empezó a frenar su programa alivio cuantitativo (QE). Fue una decisión que sorprendió a muchos inversionistas, primero resultó en volatilidad en los mercados, pero tras los índices bursátiles tomaron la dirección hacia el alza. Analizando el VIX de dicho día nos damos cuenta de varias observaciones interesantes. A primera vista, la decisión de reducir el tamaño de QE en los mercados de hoy en día tan adictos al “dinero barato” debería resultar en reacción negativa entre los participantes del mercado. Uno esperaría subida en el VIX acompañada con alta demanda por opciones Puts para proteger las carteras de acciones. Sin embargo, como lo vemos en la figura 2, el 18 de diciembre el VIX empezó a recaer inmediatamente después de la decisión del FED y hasta el fin del día cayó un 20% desde 16.75 hasta 13.75 indicando así un cambio mayor en la forma de pensar de los inversionistas.

El punto esencial es que aunque haya ocurrido un evento negativo mayor, a primera vista, la reacción del mercado fue muy positiva. Entonces, antes de tomarse cualquier decisión de trading, siempre se debe comparar el VIX con la cotización del índex S&P500. La subida o bajada en el VIX puede ser un precursor importante y una posible señal temprana del cambio de ambiente en el mercado.

Volatilidad implícita – el indicador escondido

La volatilidad implícita (I/V) es uno de los factores principales que influyen en el precio de una opción. Su importancia es enorme en el trading de los derivados. Entre otros atributos, la volatilidad implícita representa la parte extrínseca (valor temporal) de una opción. Entre más alta sea la I/V más costosas son las opciones mismas. Sin embargo, un trader de acciones igualmente puede utilizar este indicador escondido sin necesidad de entender o saber interpretar todos los aspectos de la I/V.

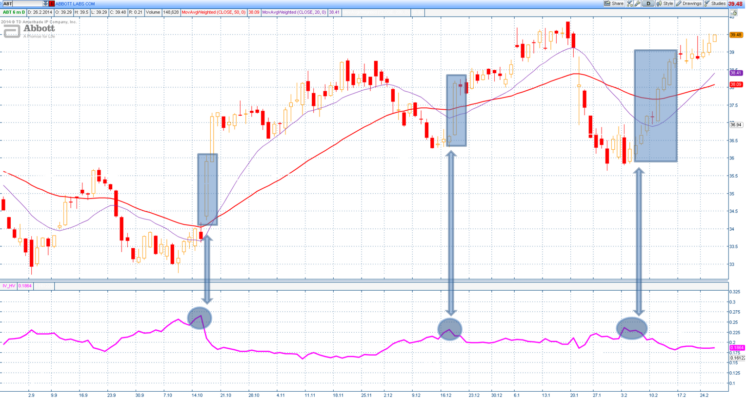

Hay que afirmar algo muy importante. La volatilidad implícita de los índices bursátiles, como el VIX del S&P500 se comporta de manera reactiva, es decir se mueve en correlación inversa significando que si el índex S&P500 sube, el VIX generalmente baja. Por otra parte, la I/V de las acciones no siempre sigue esta correlación inversa, por el contrario a veces puede ser conforme y se comporta de manera proactiva. De esta forma, cuando una acción sube no es nada imposible que su volatilidad implícita igualmente suba con ella. Entendiendo la diferencia entre la conducta reactiva (VIX) y la proactiva (I/V de acciones) podemos obtener una herramienta muy útil para identificar señales tempranas de un movimiento brusco en el tiempo.

En estas situaciones la subida de la I/V significa también que se ha acumulado mucha demanda por las opciones de dicha acción. Los inversionistas están esperando algún movimiento mayor y aunque la fluctuación en la I/V no nos pueda señalar la dirección del futuro movimiento, sí nos puede ayudar a identificar tal movimiento antes que haya ocurrido. Tal situación sucede generalmente antes de la publicación del reporte de ganancias, pero otros eventos mayores también pueden provocar una subida agresiva en la volatilidad implícita. En la figura 3 podemos notar que la subida en la volatilidad implícita varias veces precedió un movimiento significante o un gap en el precio de la acción ABT (Abbott Laboratories). Un trader de opciones tiene varias estrategias a su disposición con las cuales puede operar anticipando un movimiento mayor sin necesidad de predecir la dirección exacta, por ejemplo Straddle o Strangle larga.

Delta – un indicador de probabilidad

Las griegas son una serie de indicadores y su importancia es enorme en el trading de opciones. Aunque representan un elemento complejo de los derivados, existe una forma de implementación fácil y conveniente de la griega principal, la delta.

Delta = la probabilidad que una opción alcance su precio de meta

Activo subyacente: SPY cotizando a $185

Usted es alcista y su precio objetivo es $190

Opción Call – precio de ejercicio 190, vencimiento en 50 días, DELTA: 23

Con unos pasos sencillos rectificando la cadena de opciones nos damos cuenta que la delta de dicha opción es 23. Entonces, la probabilidad que el subyacente SPY alcance su precio objetivo $190 en 50 días es de un 23%.

Conclusión

Como hemos podido ver en este artículo, el mundo de las opciones financieras nos puede brindar varias herramientas útiles para identificar el ambiente y los sentimientos que dominan a los participantes en el mercado. Los indicadores presentados también nos pueden informar sobre la posibilidad de la alteración de la tendencia actual e igualmente sobre un movimiento cercanamente brusco en el precio del activo subyacente. Para finalizar, es adecuado recordar que la utilización de estas herramientas no es suficiente para tomar decisiones de trading, sin embargo su aplicación correcta tiene como objetivo final, optimizar nuestro análisis técnico.