![]()

El período de alta inflación en la década de 1970 llevó a los investigadores a examinar cuidadosamente la relación entre la inflación y los rendimientos de las acciones y a buscar formas de evitar una inflación inesperada. El año 2022 trajo de vuelta presiones inflacionarias a la economía de los Estados Unidos que no se habían visto en más de 40 años, y esto ha estimulado nuevos esfuerzos para responder a preguntas de larga data sobre la inflación y los precios de los activos. Los autores de el Board of Governors of the Federal Reserve System (2023) (Junta de Gobernadores del Sistema de la Reserva Federal) aportan una nueva perspectiva sobre este tema, y su documento nos permite obtener la opinión de un experto de la FED sobre una cuestión tan importante de cómo la inflación afecta a los rendimientos de las acciones.

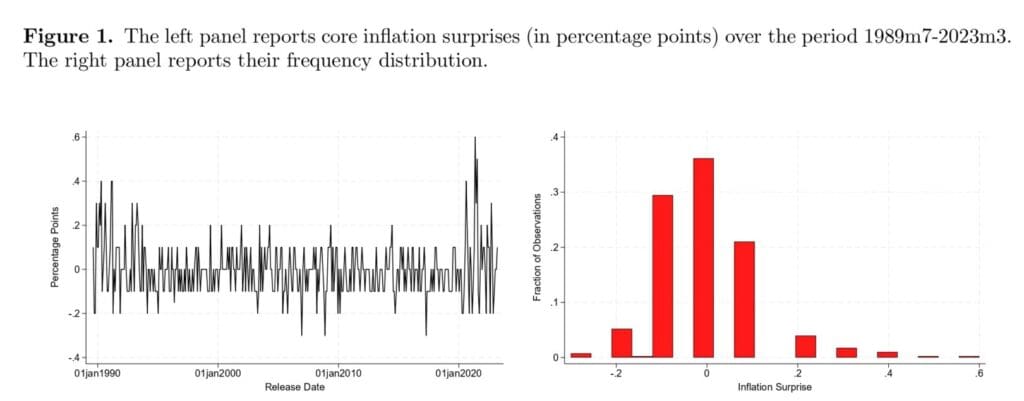

Los autores contribuyen a este último esfuerzo examinando la respuesta del precio de las acciones a las sorpresas de inflación en torno al momento de los anuncios de inflación para un gran grupo de empresas estadounidenses que cotizan en bolsa. El enfoque original es que, en contraste con la mayoría de los estudios anteriores, que se centran en la inflación básica, se centran en la inflación global porque (i) la inflación subyacente o básica (core inflation) no se ve afectada por el comportamiento volátil de los precios de los alimentos y la energía, y (ii) la inflación subyacente o básica parece ser más relevante para las decisiones de política monetaria.

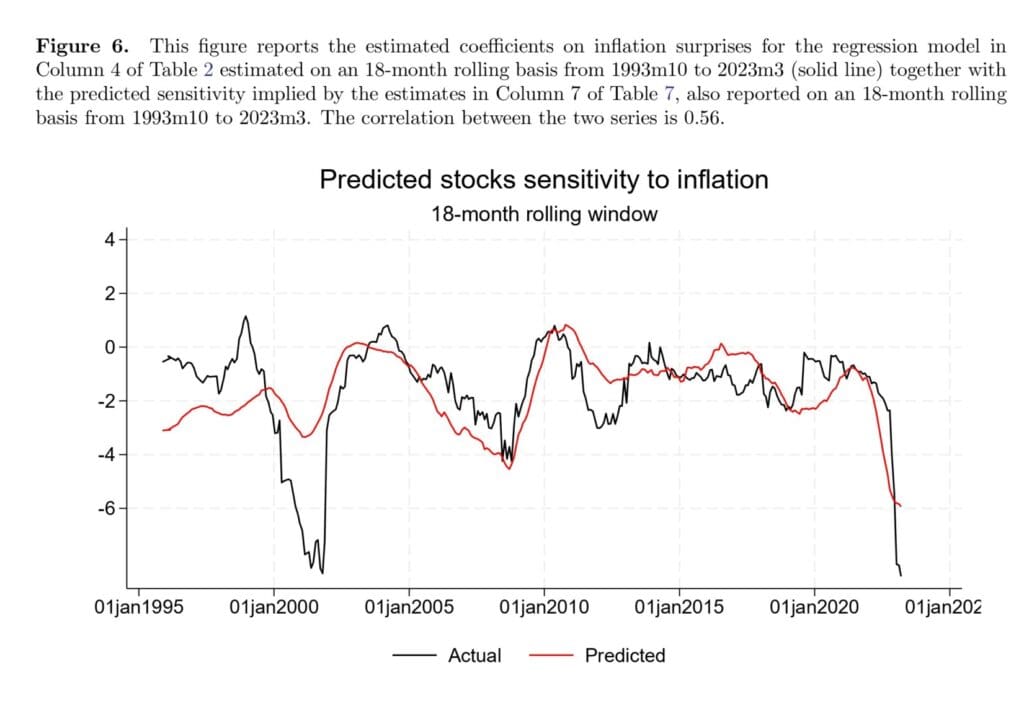

Utilizando una gran muestra representativa de empresas que cotizan en bolsa de EE. UU. y sus correspondientes rendimientos cercanos a la apertura en torno a los anuncios de inflación, descubrieron que la reacción promedio de la empresa pública estadounidense a las sorpresas de inflación básica es significativamente negativa. Esta respuesta moderada varía con el tiempo y se vuelve más fuerte (es decir, más negativa) cuando las expectativas de inflación y la brecha de producción están por encima de sus objetivos a largo plazo, destacando así un canal de expectativas de política monetaria como un motor importante de estos hallazgos.

Además, identifican cinco características a nivel de empresa que afectan significativamente la propagación de las sorpresas de inflación en la sección transversal de los rendimientos de los valores: apalancamiento neto, margen de beneficio, capitalización bursátil, libro a mercado y beta de CAPM. Estas características se pueden utilizar para identificar empresas sensibles a la inflación e insensibles a la inflación y construir rendimientos en exceso ajustados al riesgo (spread basado en la inflación) que podrían utilizarse potencialmente para cubrirse contra las sorpresas de inflación.

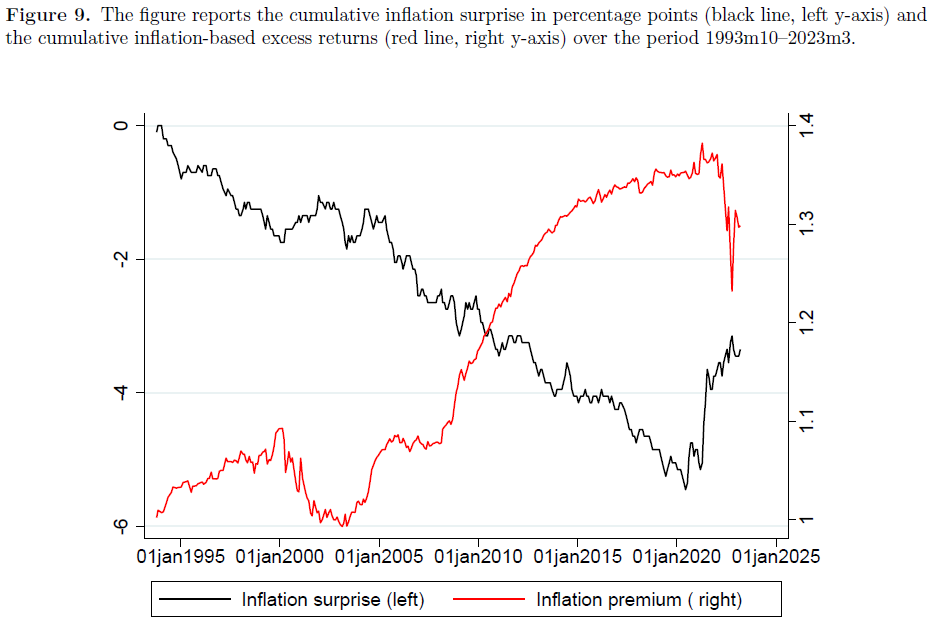

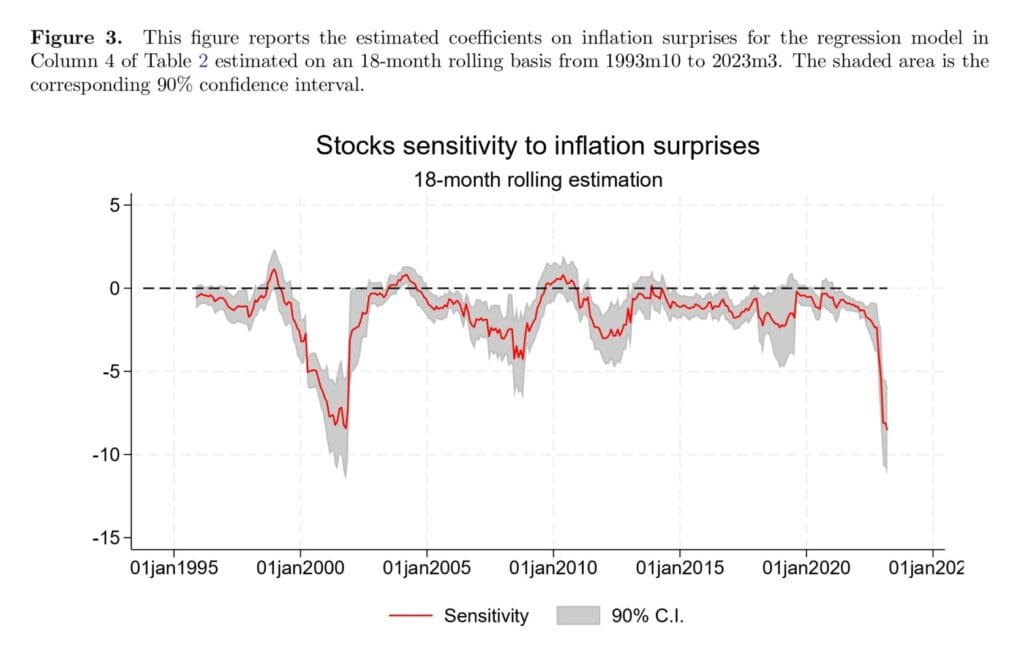

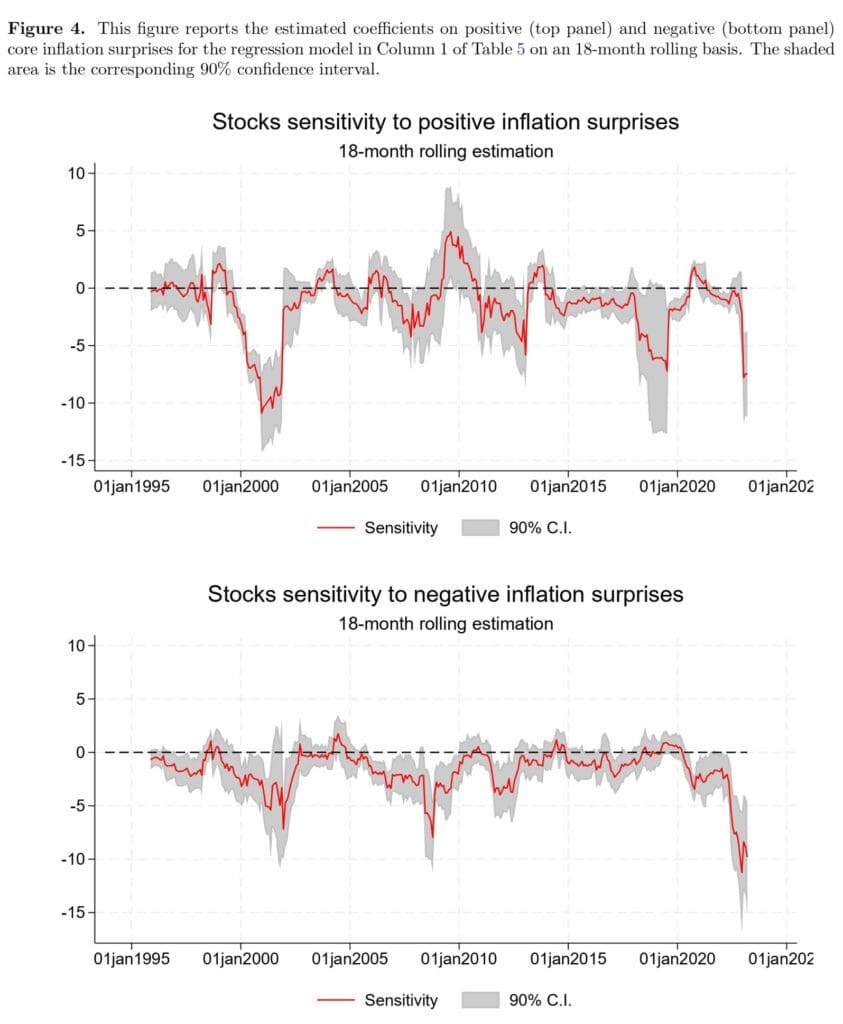

A partir de muchas cifras y datos en las tablas, destacamos la Figura 9, que muestra el rendimiento acumulativo del factor sorpresa de inflación, y la Figura 4, que muestra la sensibilidad de las acciones a las sorpresas positivas de inflación, junto con el correspondiente intervalo de confianza del 90 % sobre una base móvil de 18 meses.

Autores: Antonio Gil de Rubio Cruz, Emilio Osambela, Berardino Palazzo, Francisco Palomino y Gustavo Suárez

Título: Inflation Surprises and Equity Returns (Sorpresas de inflación y rendimientos de capital).

Enlace: https://papers.ssrn.com/sol3/papers.cfm? abstract_id=4280699

Resumen:

La respuesta de las acciones de EE. UU. a las sorpresas por inflación es, en promedio, robustamente negativa y muestra una marcada variabilidad de las series temporales. De acuerdo con la visión de que los precios de las acciones responden a las sorpresas de inflación que afectan la postura de la política monetaria, documentamos la mayor sensibilidad del mercado de valores durante los períodos en los que las expectativas de inflación y la brecha de producción son altas. Durante estos períodos, las empresas con bajo apalancamiento neto, gran capitalización bursátil, alta beta de mercado, baja reserva a mercado y bajos márgenes son especialmente susceptibles a las sorpresas de inflación.

Y; como siempre, presentamos varias figuras y tablas interesantes:

Citas notables del trabajo de investigación académica:

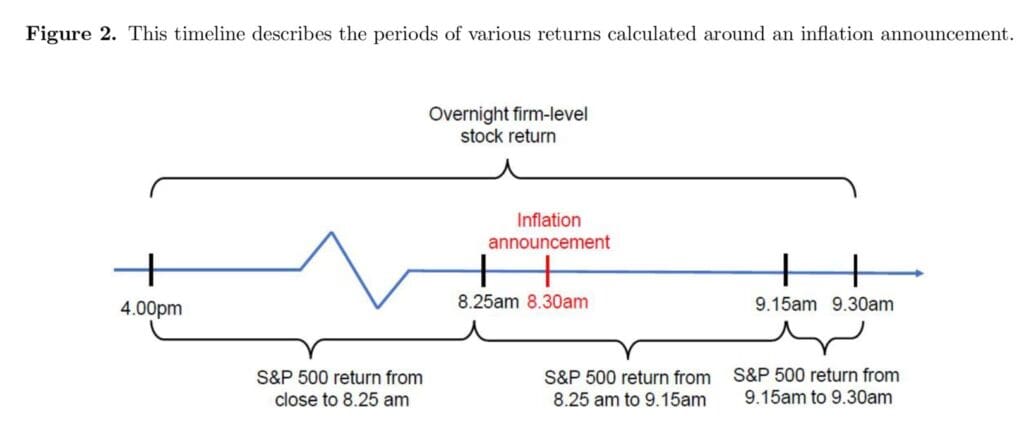

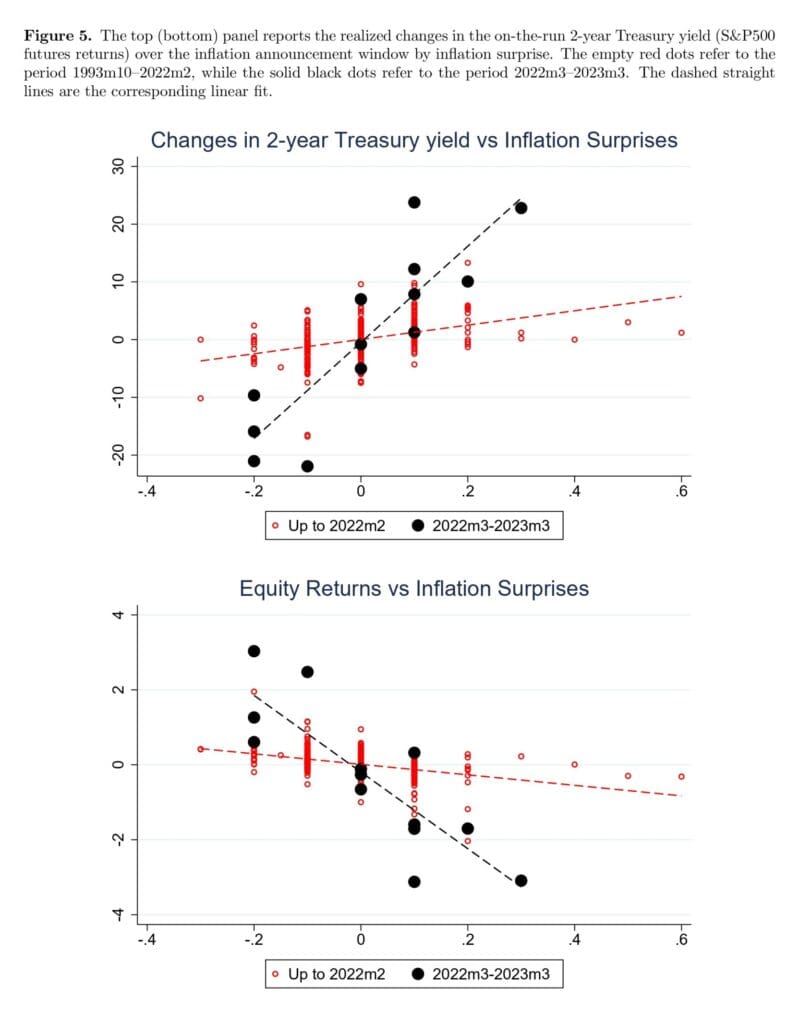

La primera parte de nuestro análisis aborda la pregunta: ¿Cuándo importan las sorpresas de inflación para los rendimientos de las acciones? Para responder a esta pregunta, utilizamos el gran panel de empresas que cotizan en bolsa de EE. UU. para estudiar la respuesta promedio de los precios de las acciones a las sorpresas de inflación al retroceder en los rendimientos de las acciones cercanas a la apertura de las sorpresas de inflación. Es cierto que los rendimientos de acciones casi abiertos no son ideales para fines de identificación de alta frecuencia, ya que es muy probable que estén contaminados por otras noticias sistemáticas como anuncios de ganancias, noticias del extranjero o cualquier otra noticia sistemática que se revele cuando los mercados de valores de los Estados Unidos están cerrados. Para mitigar esta preocupación, utilizamos futuros del S&P500 para calcular el rendimiento de las acciones en todo el mercado incluso cuando esté cerrado el mercado de contado. Específicamente, incluimos en nuestra regresión el retorno del mercado desde el cierre hasta las 8.25 a.m. y desde las 9.15 a.m. hasta la apertura del mercado el día del anuncio. De esta manera, se tienen en cuenta todas las noticias sistemáticas fuera de nuestra ventana de anuncio de inflación (8.25 a.m.-9.15 a.m.).

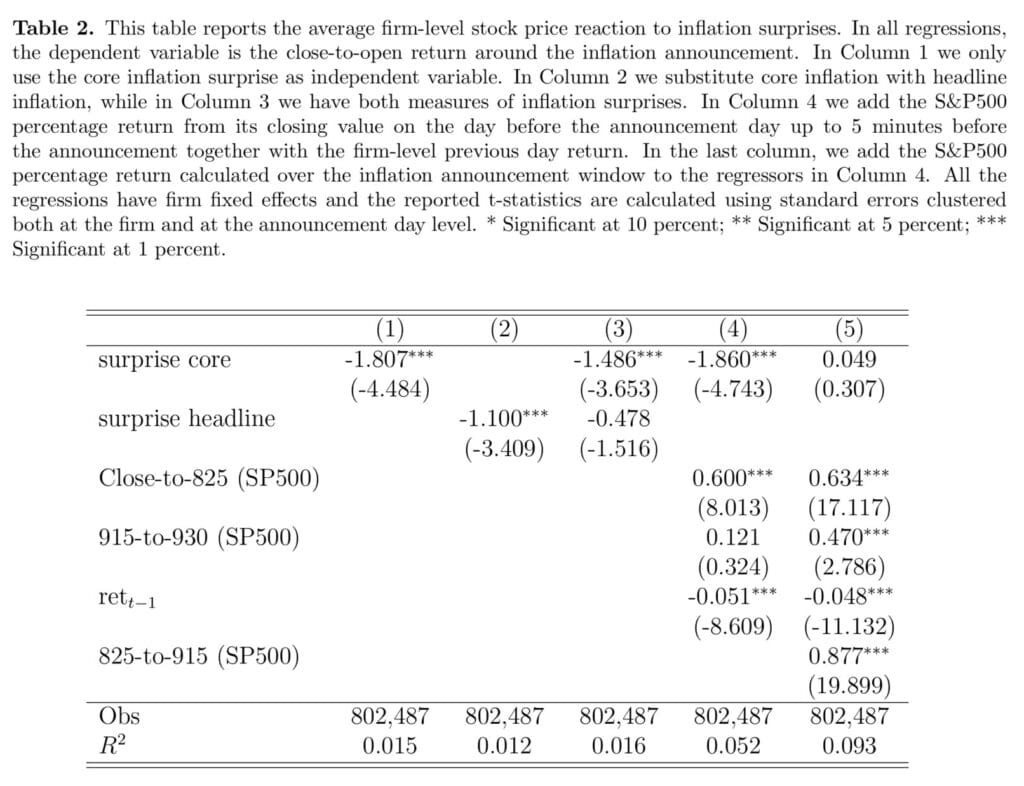

Comenzamos mostrando que la respuesta promedio del precio de las acciones a las sorpresas de la inflación es muy negativa con respecto a nuestra muestra de 1993-2023. Por cada sorpresa de 0,1 puntos porcentuales en la inflación básica mensual, los precios de las acciones, en promedio, caen alrededor del 0,18 %. También mostramos que (i) las sorpresas de inflación general no importan cuando se controlan las sorpresas de inflación subyacente o básica, (ii) que la reacción del precio de las acciones se limita a la apertura y no se detecta una respuesta residual significativa en los primeros 5 minutos de negociación en el mercado o en el resto del día de negociación, y (iii) que la respuesta de las acciones es robustamente negativa en una serie de industrias ampliamente definidas y es más débil en valor absoluto para las industrias en las que los ajustes de precios son más frecuentes.

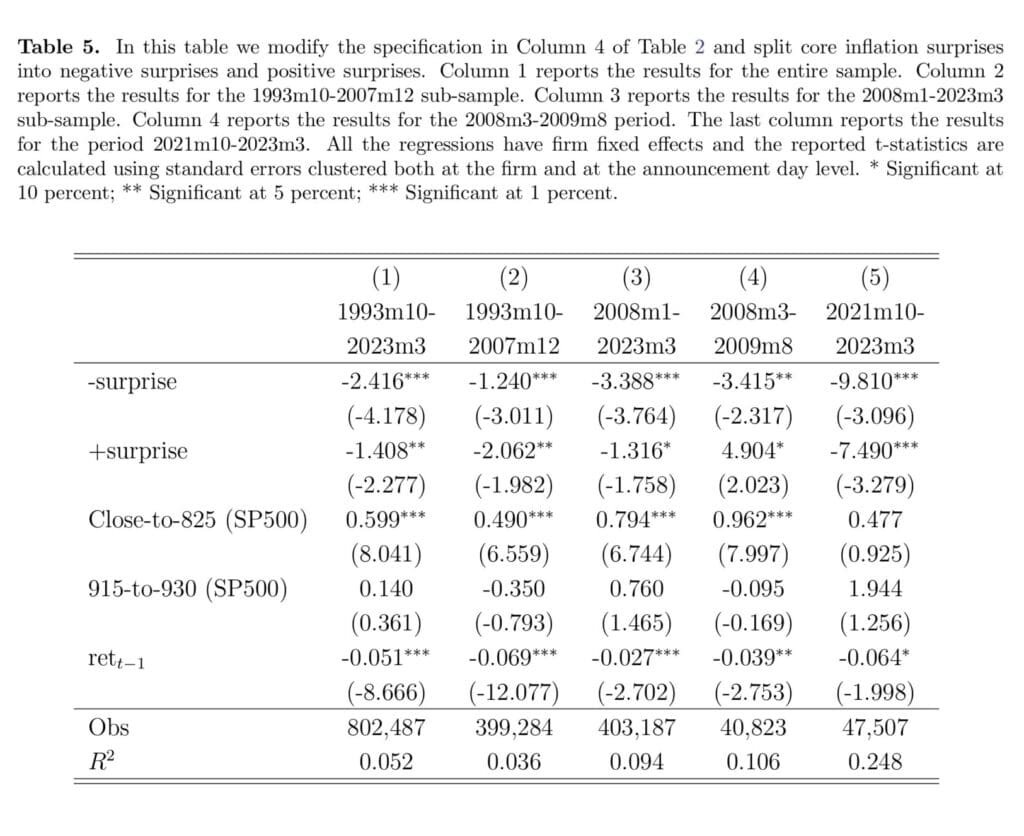

A continuación, documentamos una variación sustancial en el tiempo en la respuesta promedio del precio de las acciones a las sorpresas de inflación. En particular, cuando dividimos la sorpresa de inflación central en sorpresas negativas y positivas, encontramos que la respuesta a las sorpresas de inflación negativa fluctúa relativamente menos con el tiempo que la respuesta a las sorpresas positivas de inflación. Este último varía drásticamente con el tiempo y se vuelve positivo en varias coyunturas de nuestra muestra, generalmente alrededor de períodos de recesión. Este hallazgo está en consonancia con la opinión de que los choques positivos por la inflación son buenas noticias en los malos tiempos económicos, ya que podrían indicar una recuperación económica (por ejemplo, Knif, Kolari y Pynn¨onen (2008)).

Durante el reciente ciclo de ajuste de la política monetaria, que comenzó en marzo de 2022, los precios de las acciones tuvieron, en promedio, la mayor sensibilidad de nuestra muestra a las sorpresas de inflación tanto positivas como negativas. Esto es de esperar cuando las sorpresas de inflación están estrechamente asociadas con los movimientos en las expectativas de la política monetaria.3 Por ejemplo, una sorpresa de inflación positiva puede mover las expectativas del mercado hacia un ajuste de la tasa de política más agresivo, que tiene un efecto negativo en los precios de las acciones a través de una tasa de descuento y un canal de flujos de efectivo esperados. […]

En la segunda parte del documento, aprovechamos la gran sección transversal de empresas para responder a la siguiente pregunta: ¿Qué acciones reaccionan más cuando el mercado de valores es particularmente susceptible a las sorpresas de inflación? Los buscamos la respuesta interactuando con la medida sorpresa de inflación con una batería de características y control simultáneo para los efectos fijos del día del anuncio, eliminando así cualquier noticia sistemática que pueda afectar a los rendimientos de las acciones en un día de anuncio en particular. El coeficiente estimado en los términos de interacción nos dice cuánto más (o menos) las acciones reaccionan a las sorpresas de inflación dependiendo de una característica determinada.

Encontramos que el apalancamiento neto, los márgenes, la capitalización de mercado (tamaño), el libro a mercado y la beta del mercado afectan significativamente la forma en que las acciones individuales responden a un anuncio de inflación inesperado y sus signos estimados son consistentes con lo que se ha documentado por separado en estudios anteriores. Después de un choque de inflación positivo, las empresas con un alto apalancamiento neto, un alto balanceo y altos márgenes de beneficio experimentan una disminución más leve en los precios de sus acciones, mientras que las grandes empresas y las empresas con una alta beta de CAPM sufren una caída más fuerte. La importancia de estos resultados no cambia mucho (i) si dividimos la muestra en la crisis financiera anterior y posterior a la crisis financiera global o (ii) si miramos las acciones pequeñas y grandes por separado.

La tabla 2 informa de los resultados de nuestro análisis de referencia. Todas las regresiones tienen efectos fijos firmes y las estadísticas t reportadas se calculan utilizando errores estándar agrupados tanto en la empresa como en el nivel del día del anuncio. Restringimos la muestra a los días en que los datos de futuros del S&P500 intradía están disponibles para facilitar la comparación entre las diferentes especificaciones. En la columna 1, informamos de la respuesta incondicional de los rendimientos nocturnos a nivel de empresa a las sorpresas de inflación. El coeficiente estimado es negativo y muy significativo, lo que implica que los rendimientos de las acciones caen, en promedio, en alrededor del 0,18% después de una sorpresa de inflación central positiva de 0,1 puntos porcentuales (aproximadamente una sorpresa de 1 desviación estándar).