![]()

¿Hemos mencionado que nos encanta la historia? Probablemente en más de una ocasión. Lo que nos gusta de los estudios académicos que utilizan datos a largo plazo es que ofrecen una visión similar a la de los mercados financieros. El ruido y los flujos y reflujos diarios se retiran a un segundo plano y surgen tendencias macroeconómicas y geopolíticas. Este análisis de «arriba hacia abajo» ayuda a diseñar la asignación de activos o a dar forma a la estructura general de la cartera de estrategias sistemáticas que luego pueden operar con mayor frecuencia. El documento de Bryan Taylor ofrece un tesoro de tablas y gráficos que representan más de 800 años de historia de rendimientos de acciones, bonos globales.

La acumulación de datos sobre los rendimientos de los últimos siglos permite a uno comprender cómo ha cambiado la prima de riesgo de capital a lo largo del tiempo. Ahora es evidente que no hay una prima de riesgo constante ofrecida por las acciones (y nunca existió), ya que el ERP cambia con el tiempo y difiere mucho entre épocas históricas, países y sectores. Con el tiempo, el retorno a las acciones cambia más que el retorno a los bonos y determina en gran medida el valor del ERP. Incluso si calcula promedios de varias décadas de los rendimientos de las acciones y los bonos y, por lo tanto, el ERP, todavía obtiene fluctuaciones dramáticas en el ERP a lo largo del tiempo.

¿Y cuál es la comida para llevar? Bueno, es lo que algunos de nosotros probablemente sentimos intuitivamente: no tiene sentido tratar de encontrar «la» prima de riesgo de capital. El ERP constante simplemente no existe. En su lugar, el autor se centra en los factores que han influido en el ERP a lo largo del tiempo. Encontraron que los factores exógenos han hecho que el ERP aumente y baje de acuerdo con los factores financieros y económicos que influyen en los mercados financieros y la economía.

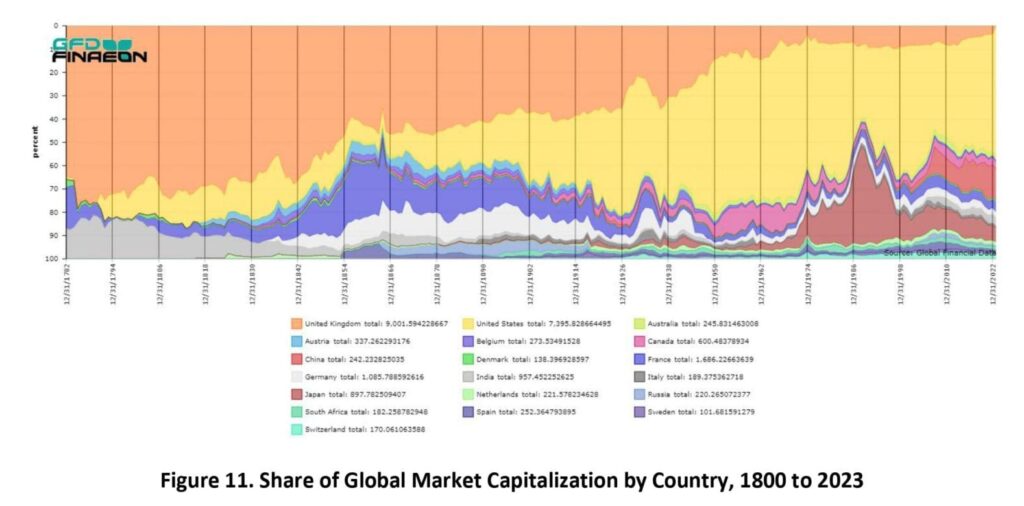

El documento también ofrece un desglose interesante de los últimos ocho siglos de mercados financieros en cinco eras y veinte períodos y ha proporcionado evidencia de que el retorno a las acciones y los bonos y el ERP difieren de un período a otro. Y no podemos saber cuánto tiempo durará la era actual de la desglobalización en los mercados financieros. La diversificación parece crucial: no pongas todos tus huevos en una cesta y prepárate para lo inesperado. La rica historia de los últimos ocho siglos muestra que cualquier cosa puede suceder si su horizonte de inversión es lo suficientemente largo.

- Autores: Bryan Taylor

- Título: Cinco eras financieras

- Enlace: https://papers.ssrn.com/sol3/papers.cfm? abstract_id=4780659

Resumen

Este documento presenta un análisis de la historia financiera a lo largo de los últimos ocho siglos dividiendo el pasado en cinco épocas históricas y veinte períodos históricos. Hay un patrón de altos rendimientos de capital seguido de períodos de bajos rendimientos de capital que han existido en los últimos 400 años. Se han encontrado patrones similares en diferentes intervalos para la renta fija. Este proceso produce diferentes primas de riesgo de capital en diferentes períodos. El documento presenta evidencia sobre los factores que definen el comienzo y el final de cada período y por qué los rendimientos en un período difieren del siguiente. Cada período está separado por eventos geopolíticos, como el final o el comienzo de una guerra (1815, 1914, 1945), una burbuja del mercado de valores (1720, 1929, 2000), una baja o alta secular en las tasas de interés (1896, 1981, 2020) o eventos similares. Estos eventos señalan un cambio en el espíritu de la época del período y, en consecuencia, un cambio en los rendimientos de las acciones, los bonos, las facturas y la prima de riesgo de acciones. Para cada período, se proporciona documentación sobre las guerras, el mercado, el gobierno, los retornos de las acciones y los bonos, la inflación, los mercados bajistas, las crisis financieras, los tipos de interés y los tipos de cambio. Una comprensión de los factores que influyen en las eras y períodos financieros mejorará nuestra comprensión de los rendimientos de las acciones, bonos y facturas y la prima de riesgo de acciones en el futuro.

Como siempre, presentamos varias figuras y tablas interesantes:

Citas notables del trabajo de investigación académica

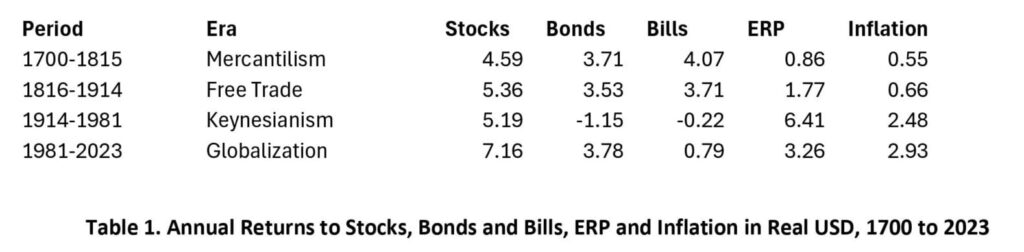

Los rendimientos de cada una de las cuatro épocas más recientes de acciones, bonos y letras del tesoro se proporcionan en la Tabla 1. El retorno a las acciones ha aumentado con el tiempo. Los rendimientos de las acciones están por encima del promedio durante la era actual de la globalización y pueden volver a la media histórica de alrededor del 5 % en términos reales. El retorno a los bonos fue negativo durante el período de represión financiera entre 1914 y 1981. El retorno de las letras del tesoro fue negativo entre 1914 y 1981 y ha sido bajo durante el período de globalización. La inflación ha sido más alta desde la Primera Guerra Mundial que antes.

El objetivo de este estudio es analizar cómo ha cambiado la prima de riesgo de capital a lo largo del tiempo. En nuestro análisis, los períodos financieros que afectan a la Prima de Riesgo de Capital son más cortos que las épocas de la longue durée. El espíritu de la época suele durar una generación, alrededor de 20 a 25 años, antes de que los nuevos eventos impulsen la economía financiera en una dirección diferente. Por lo general, los rendimientos del mercado de valores difieren significativamente de un período a otro, como los rendimientos de los bonos, los rendimientos de la renta fija, la prima de riesgo de capital, la inflación y otros factores financieros. Las fechas de inicio y finalización de un período pueden estar determinadas por la política, la economía, la guerra, los factores financieros o cualquier otro conjunto de variables.

Este documento se centra en los mercados financieros. Hay fechas significativas en las que se produjeron eventos que cambiaron el curso de la historia financiera y marcaron la pauta para la Prima de Riesgo de Capital para la próxima generación. Basamos los períodos históricos en el tiempo entre estas fechas. Antes del siglo XVI, casi no había comercio organizado de acciones y bonos. Se establecieron mercados para comprar y vender productos básicos, o para transferir dinero entre puertos de Europa, pero hubo poco comercio de activos financieros. Aunque los bonos se compraron y vendieron en Venecia, Italia y España durante la época medieval y el Renacimiento, no había mercados organizados para acciones o bonos. Sin embargo, hubo importantes puntos de inflexión en la historia financiera antes de la década de 1600. Los años principales que marcaron diferentes períodos financieros antes de la década de 1600 fueron 1252, cuando se acuñaba oro en Italia por primera vez desde que cayó el Imperio Romano; 1348, cuando la Peste Negra golpeó y transformó la economía medieval, y 1492, cuando Colón descubrió América. El descubrimiento de la plata y el oro en Europa Central y en las Américas inició la Gran Inflación que se extendió por Europa entre las décadas de 1520 y 1620. Antes de la década de 1600, solo podemos proporcionar esquemas generales de los períodos financieros.

Los rendimientos reales reales de las acciones en los Países Bajos entre 1602 y 1688, para el Reino Unido entre 1689 y 1914 y para los Estados Unidos desde 1914 se proporcionan en la Tabla 5. La tabla muestra que, en su mayor parte, los rendimientos siguen las predicciones de la Tabla 4, proporcionando rendimientos más bajos en un período seguido de rendimientos más altos en el siguiente. Algunos de los contrastes son mayores que otros, pero los patrones, en su mayor parte, son consistentes con el modelo. Los rendimientos altos durante un período conducen a rendimientos más bajos en el siguiente, ya que los rendimientos promedio vuelven a la media.

Los datos predecirían un mayor rendimiento de las acciones entre 2020 y 2040 que entre 2000 y 2019 y un menor rendimiento de los bonos. Dado el aumento de los rendimientos de los bonos durante 2021 y 2022, se esperaría un rendimiento bajo de los bonos durante el período actual debido a las tasas de interés más altas. Esto produce una prima de riesgo de capital mucho más alta entre 2020 y 2040 que entre 2000 y 2019.

También hay un ciclo de 30 años en las acciones. Las acciones proporcionaron altos rendimientos en las décadas de 1920, 1950, 1980 y 2010. El ciclo de 30 años en las acciones produjo bajos rendimientos en las décadas de 1910, 1940, 1970 y 2000. Este ciclo predeciría bajos rendimientos en la década de 2030.

Los retornos a las acciones en la década de 1700 se ilustran en la Figura 6. Las acciones perdieron valor durante la Guerra de los Siete Años (1756-1763), pero se recuperaron una vez que regresó la paz. Las acciones volvieron a declinar durante la Guerra de Independencia de los Estados Unidos (1775-1783), pero se recuperaron una vez más cuando regresó la paz. Un tercer mercado bajista se produjo durante la Revolución Francesa y las guerras entre Francia y los Aliados que siguieron.

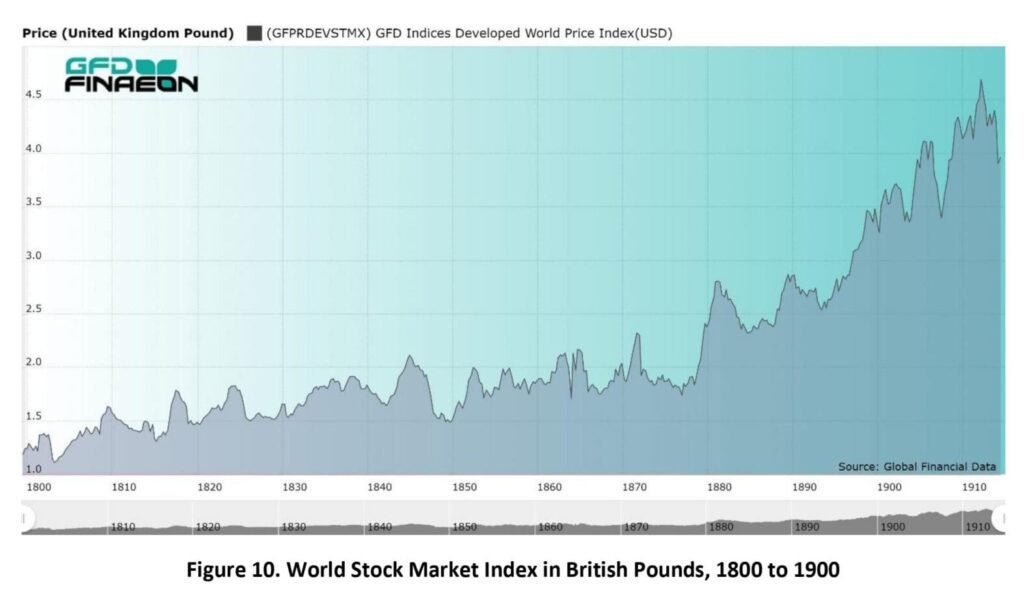

El aumento y la caída de las acciones durante el siglo XIX se ilustran en la Figura 10. Los mercados bajistas después de 1810, 1819 y 1825 son claramente visibles. El declive después de 1837 condujo a la manía del ferrocarril a principios de la década de 1840, que luego llevó a un colapso después de 1845. Hubo caídas menores en 1857 y 1864, pero la mayor disminución se produjo después del colapso de los mercados de valores de 1873 en los Estados Unidos, Alemania y Austria. Los mercados de valores apenas se movieron entre 1810 y 1875, pero los mercados de valores disfrutaron de un mercado alcista secular después de 1873.