![]()

Los autores de este estudio desafían la idea de que es difícil superar una cartera ponderada de manera igualitaria. Presentan una serie de carteras simples, no optimizadas, que son modificaciones menores de la estrategia popular de ponderación igualitaria, pero que explotan algunas de las anomalías más destacadas del mercado. Al filtrar las acciones con los peores rendimientos ajustados al riesgo y ponderar igualitariamente las acciones restantes, los autores proponen una aproximación sencilla a una cartera multifactorial con exposición a tamaño reducido, momentum y baja volatilidad. Esta simplicidad hace que las carteras propuestas sean accesibles y fáciles de implementar para un público amplio.

Resultados y Conclusiones del Estudio

Las carteras resultantes superan la estrategia de ponderación igualitaria en términos de rentabilidad, rentabilidad ajustada al riesgo y medidas de riesgo a la baja. Los hallazgos empíricos sugieren que la estrategia igualitaria es menos competitiva de lo que se cree, y que simples ajustes pueden superarla de manera robusta. En otras palabras, la estrategia de ponderación igualitaria no es complicada de batir y se puede mejorar significativamente con pequeños ajustes.

Estas nuevas carteras propuestas pueden servir como benchmarks adicionales en estudios académicos y en la toma de decisiones de inversión, elevando aún más el listón para carteras optimizadas o estrategias más complejas. Como parte de las comprobaciones de robustez, los autores también investigan el impacto de distintos niveles de costos de transacción, la elección de parámetros en la construcción de la cartera, así como diferentes regiones geográficas y subperíodos temporales.

- Authors: Antonello Cirulli and Patrick S. Walker

- Title: Outperforming Equal Weighting

- Link: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4669267

La estrategia de ponderación igualitaria es un benchmark popular en estudios académicos para evaluar el mérito de carteras optimizadas o estrategias de inversión. Este enfoque de diversificación ingenua ha demostrado superar a muchas carteras más sofisticadas, a pesar de ser trivial en el sentido de que no se requieren cálculos complejos, lo que ha captado también el interés de los profesionales. En nuestro estudio, demostramos que la cartera de acciones ponderada igualitariamente puede mejorarse consistentemente evitando la exposición negativa a algunas de las anomalías de factores más destacadas documentadas en la literatura sobre precios de activos. Lo notable es que esto se puede lograr manteniendo la simplicidad en el proceso de construcción de la cartera. Específicamente, presentamos tres carteras long-only simples que se basan únicamente en datos históricos de retornos. Estas carteras muestran ligeras desviaciones respecto a la estrategia de ponderación igualitaria, pero generan consistentemente mayores retornos ajustados al riesgo en evaluaciones realistas fuera de muestra. Como resultado, nuestra investigación ofrece las ilustraciones más sencillas para desafiar la noción prevalente de que superar la estrategia de ponderación igualitaria es difícil. Además, estos hallazgos tienen implicaciones para la selección de benchmarks tanto en estudios académicos como en la gestión de inversiones práctica.

Aspectos destacados:

- Presentamos mejoras simples a la estrategia de ponderación igualitaria, basadas en las anomalías más pronunciadas en la valoración de activos, con el fin de mejorar tanto el riesgo como el retorno.

- Consideramos acciones altamente líquidas y proporcionamos comprobaciones de robustez respecto a los costos de transacción, la elección de parámetros, regiones geográficas y subperíodos temporales.

- Proponemos emplear las estrategias sugeridas como nuevos benchmarks adicionales en estudios académicos y pruebas de estrategias de inversión prácticas.

Como siempre, presentamos varias figuras y tablas interesantes:

Citas Notables del Estudio Académico

En resumen, nuestro enfoque propuesto consiste en filtrar las acciones con los rendimientos históricos más bajos y la mayor volatilidad, excluyéndolas efectivamente del universo de inversión. Posteriormente, recomendamos ponderar igualitariamente las acciones restantes dentro de un marco de rebalanceo frecuente. Esta estrategia ofrece una aproximación sencilla, aunque rudimentaria, de una cartera multifactorial, con exposiciones a factores como tamaño reducido, reversión a corto plazo, momentum y baja volatilidad. De manera notable, este enfoque simplificado supera consistentemente tanto a las carteras ponderadas igualitariamente como a las ponderadas por capitalización de mercado. Lo importante es que estos resultados superiores no se deben a la exposición a acciones de pequeña o microcapitalización, ya que los universos considerados en nuestro análisis se centran en compañías de gran capitalización.

La estrategia igualitaria mejorada con momentum elimina a los activos con peor desempeño en el pasado y pondera igualitariamente las acciones restantes. Los resultados para el universo global, que abarca tanto mercados desarrollados como emergentes, se ilustran en el panel superior de la Figura 1. Los perfiles de riesgo-retorno de las estrategias mejoradas con momentum son superiores a los de las carteras ponderadas igualitariamente y por capitalización, moviéndose hacia la parte superior izquierda del gráfico de riesgo-retorno. Es importante señalar que, aunque la rotación aumenta con la exclusión más estricta de los activos con menor momentum, los retornos netos siguen aumentando de manera constante al excluir más acciones de bajo momentum. Nuestra estimación de comisiones de 10 puntos básicos es realista o incluso conservadora para las acciones analizadas en este estudio. Los costos históricos de implementación de estrategias de momentum en acciones de gran capitalización líquidas han demostrado estar en ese rango o incluso por debajo (Israel et al., 2021). Otros indicadores de rendimiento, junto con los resultados para diversas subregiones geográficas (Europa, EE.UU., Mercados Emergentes y Mercados Desarrollados), se informan en la Tabla 1. Encontramos mejoras consistentes de las estrategias mejoradas con momentum en todos los mercados geográficos. En la mayoría de los casos, la eliminación de más activos con bajo momentum genera mayores retornos. El mayor efecto se observa en el mercado europeo. Además, la eliminación de acciones con bajo momentum resulta en una reducción sistemática de la volatilidad de la cartera y del drawdown máximo. Por lo tanto, las estrategias mejoradas con momentum logran mayores retornos ajustados al riesgo (ratio de Sharpe) en todos los universos y en todos los umbrales analizados en este estudio.

El tercer tipo de mejora de la cartera igualitaria combina la información de momentum y volatilidad utilizada previamente, filtrando las acciones con el peor rendimiento ajustado al riesgo, medido por el ratio de Sharpe estimado en un periodo de retroceso de cinco años. El uso de esta estimación a largo plazo reduce sustancialmente la rotación y hace que la estrategia sea muy robusta frente a los costos de transacción. En línea con los resultados anteriores, prácticamente todas las medidas de retorno y riesgo mejoran de manera consistente a medida que se excluyen más acciones con bajos ratios de Sharpe en el pasado. La mejora en el retorno ajustado al riesgo de la estrategia mejorada sobre la estrategia de diversificación simple varía desde un 19% en mercados emergentes hasta un 51% en Europa. Además, todas las versiones de nuestra mejora propuesta superan tanto a la estrategia igualitaria simple como al índice ponderado por capitalización de mercado. Esto evidencia la ineficiencia flagrante de ambos benchmarks, incluso teniendo en cuenta los costos de transacción de las estrategias más activas, como se visualiza en el panel inferior de la Figura 1.

Análisis de Subperiodos

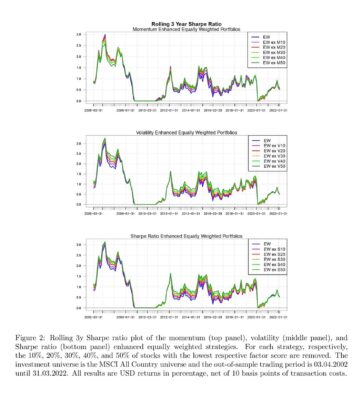

Todos los resultados reportados en la parte principal son estadísticas promedio durante un período de más de veinte años de datos. En teoría, todo el rendimiento superior de nuestras mejoras propuestas a la estrategia igualitaria podría provenir de un período específico, como la crisis financiera global de 2008-2009. De igual forma, los rendimientos excesivos podrían desaparecer con el tiempo y, por lo tanto, no serían relevantes para futuras decisiones de inversión. Con este propósito, analizamos los ratios de Sharpe a lo largo de períodos móviles de tres años, lo que nos permite comparar los rendimientos ajustados al riesgo de las diferentes estrategias a lo largo del tiempo. Reportamos los resultados para el universo de MSCI All Country en la Figura 2, mientras que los hallazgos son altamente similares en otras regiones geográficas. Notablemente, la cartera igualitaria se encuentra por debajo de las carteras mejoradas casi todo el tiempo. Para la mejora basada en momentum (panel superior), algunos períodos breves de mejor desempeño de la cartera igualitaria se dan a principios de 2006 y en 2019. Para la cartera mejorada con el ratio de Sharpe (panel inferior), claramente la mejora más robusta de las sugeridas, la cartera igualitaria nunca supera a los competidores en términos ajustados al riesgo durante un período de tres años, salvo un breve lapso en 2021. Estos hallazgos proporcionan evidencia de que nuestras simples mejoras basadas en factores de la cartera igualitaria generan consistentemente mayores retornos ajustados al riesgo en un horizonte de inversión a medio plazo.”