Definiendo los mercado

El mejor cumplido que puedo dar a cualquier periodista o analista financiero es este:

Ojalá hubiera escrito eso.

He pensado en el trabajo de John Rekenthaler numerosas veces a lo largo de los años. Siempre he admirado su sentido común y su enfoque directo de la escritura de inversiones.

Hace pocos días, Rekenthaler escribió su columna de despedida para Morningstar. En lugar de proporcionar una retrospectiva sobre su propia carrera, escribió una oda al mercado de valores de los Estados Unidos.

Rekenthaler se unió a Morningstar en 1988. Escribió sobre cómo se ha dudado del mercado de valores desde entonces:

Entre los primeros números de Barron’s que leí, apareció un caballero llamado Bob Prechter, quien predijo que el Promedio Industrial Dow Jones pronto caería a 400. En ese momento, el DJIA estaba en 2.000. Ahora está en 44.000.

La afirmación de Prechter era extrema, pero su sentimiento era normal, entre los inversores por aquel entonces. Los argumentos en contra de las acciones eran legión. Después de 12 años de prosperidad republicana, un demócrata estaba en la Casa Blanca. Los inversores de capital eran irracionalmente exuberantes. La relación CAPE mostró que las acciones eran históricamente caras. La «Nueva Normalidad» de la economía global después de la crisis financiera mundial de 2008 deprimiría los precios de las acciones. La Reserva Federal había apaldado el mercado a través de su política de flexibilización cuantitativa. ¡Cuidado cuando se quitaron las ruedas de entrenamiento!

Ese es mi recuerdo profesional más destacado: la creencia perpetua de que los inversores se han perdido la fiesta. Sin embargo, nunca lo han hecho.

Había un mar de preocupaciones siempre presente durante toda la carrera de más de 37 años de Rekenthaler en el negocio de la inversión.

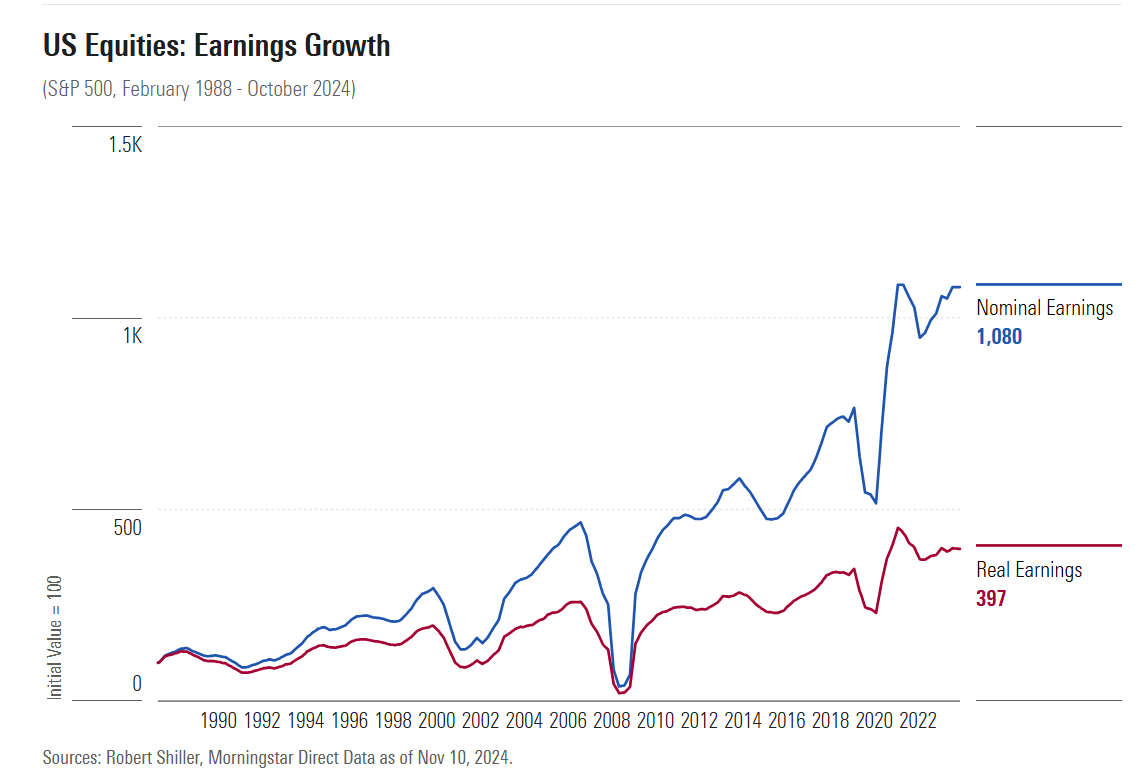

Podría acreditar a la Reserva Federal, las políticas de tasas de interés, el gasto del gobierno, el aumento de las valoraciones, etc. para esta carrera, pero mira los fundamentos:

Las ganancias fueron un diez. Los ingresos crecieron. Los pagos de dividendos crecieron. Así que los precios de las acciones subieron… mucho.

Rekenthaler llamó a su columna de despedida «un homenaje al milagro de las acciones estadounidenses».

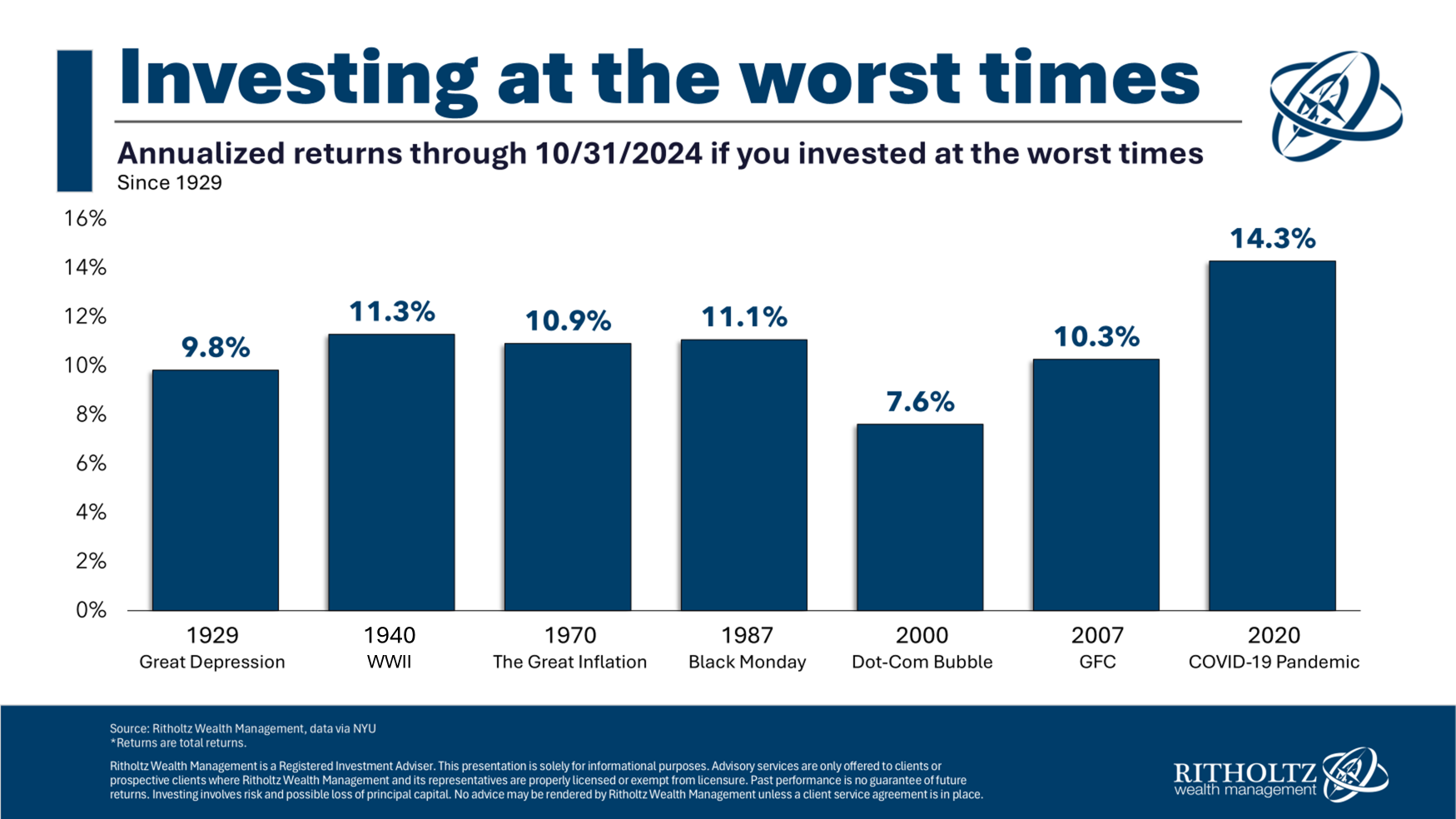

Ahora podría golpearte en la cabeza con los maravillosos rendimientos durante los mercados alcistas y los mejores tiempos de la renta variable, pero los rendimientos verdaderamente milagrosos incluyen todas las cosas malas que han tenido lugar a lo largo de las décadas.

Revisé los rendimientos históricos de algunos de los peores puntos de partida en la historia del mercado de valores para ser un inversor:

Tomé los rendimientos del comienzo de cada año que incluyeron algunos de los eventos de mercado, económicos y geopolíticos más desfavorables de los últimos 100 años más o menos.

Los resultados han sido espectaculares incluso desde puntos de partida horribles. El tiempo cura todas las heridas en el mercado de valores.

Obviamente, las advertencias habituales siguen estando vigentes. Los ganadores son los que escriben los libros de historia. No sabemos si los próximos 100 años serán tan buenos como los últimos 100 años, bla, bla, bla.

Soy un fanático en celebrar tus victorias.

Pero todos deberíamos estar celebrando el milagro del mercado de valores de EE. UU.

Es la mejor máquina de creación de riqueza del planeta.