El oro estalla, impotente ante la fuerza del dólar

Durante más de un año, el oro no ha hecho nada relevante. Alcanzó su punto máximo en una oleada de optimismo en agosto del año pasado y desde entonces ha tenido problemas para rebotar corto plazo. Hay una sensación de esperanza en relación al oro porque después de consolidarse en un rango estrecho, el oro rompió por encima de sus bandas de volatilidad semanales.

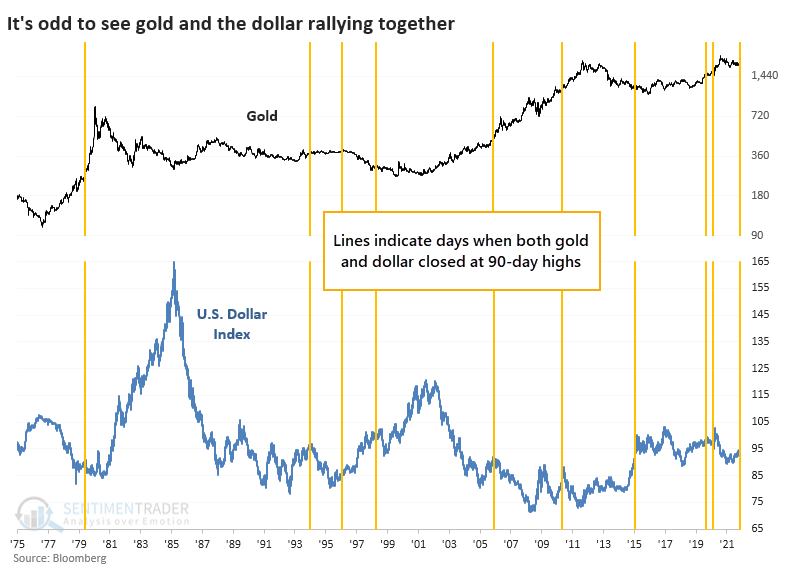

Una circunstancia muy inusual, que estamos viendo ahora, es que el oro está rompiendo al alza junto con el dólar. En los últimos días, ambos mercados han alcanzado sus niveles más altos en al menos 90 días.

Desde 1975, ha habido una correlación de -0,31 (en una escala de -1,0 a +1,0) entre los cambios diarios en el oro y el dólar. La correlación generalmente se vuelve más negativa a medida que amplía el marco de tiempo. Solo ha habido otras 9 ocasiones en las que ambos mercados alcanzaron un máximo de 90 días al mismo tiempo.

Uno podría pensar que esto sería tremendamente optimista para el oro porque está ignorando una relación histórica; pero estaríamos equivocados. Si bien los rendimientos del oro durante los siguientes 6 a 12 meses fueron positivos, le costó mantener las ganancias durante los siguientes 1 a 3 meses.

Otros indicadores muestran una perspectiva más prometedora para el metal amarillo, especialmente en períodos de tiempo más largos.

EstadísticasMás del 25% de las acciones de consumo discrecional están ahora sobrecompradas, según su índice de fuerza relativa. Las 4 ocasiones en las que tantas acciones de este sector se sobrecompraron este año, el ETF XLY cayó durante las siguientes 2 semanas. |

La fuerza de la gran tecnología continúa

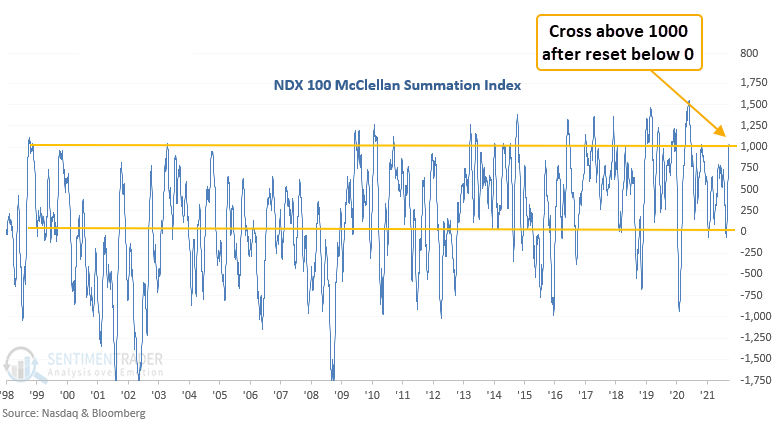

En una nota la semana pasada, Dean compartió un estudio que utilizó el porcentaje de acciones del Nasdaq 100 (NDX) en corrección para mostrar un giro en la presión de venta con una tasa de ganancia del 100%.

Con un giro en el índice de suma de McClellan, ahora tenemos una señal adicional. Cuando el índice de suma NDX McClellan cruza por encima de 1000, después de subir por debajo de 0, el rendimiento fue excelente.

Esta señal se ha dado otras 11 veces durante los últimos 24 años.

Pequeña capitalización versus gran capitalización

Como comentábamos ayer, siempre se está discutiendo qué activos o estilo de inversión son los mejores: acciones frente a bonos, crecimiento frente a valor, gran capitalización frente a pequeña capitalización. Y parece haber un sinfín de personas dispuestas a buscar motivos para apoyar un bando o a otro.

Ninguna categoría de inversión tiene una ventaja permanente.

La historia es bastante clara al respecto. Un estilo o sector irá por delante de otros, hasta que todo se mueva al revés por completo. El orden de magnitud y el tiempo requerido para que se desarrolle una tendencia particular pueden variar, pero finalmente el Ying sigue al Yang. Arriba y después abajo. El día sigue a la noche. Las empresas de gran capitalización van por delante de las de pequeña capitalización, y luego se quedan rezagadas. Etcétera.

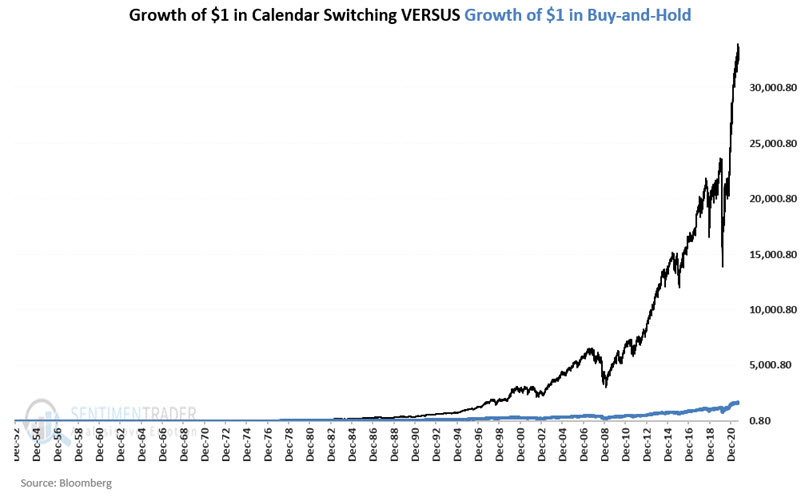

Jay echó un vistazo más de cerca a cómo funciona esto entre acciones de gran y pequeña capitalización utilizando una estrategia de cambio específica basada en el calendario.

El gráfico a continuación muestra el crecimiento de $ 1 logrado invirtiendo en acciones de gran capitalización durante sus períodos más favorables e invirtiendo en acciones de pequeña capitalización también durante sus períodos más favorables. La segunda línea muestra el crecimiento de $ 1 dividido entre acciones de alta y pequeña capitalización comparado con la estrategia de comprar y mantener.

Una apuesta de $ 1 usando la estrategia de cambio de calendario creció a $ 32.525 versus $ 1.601 usando comprar y retener.