Esta fue quizás una de las predicciones más fáciles que hice en los últimos años:

ARKK no puede superar a este ritmo para siempre. Es probable que haya un paso en falso o el estilo simplemente caerá en desgracia por un período de tiempo.

El fondo insignia de Cathie Wood alcanzaría su punto máximo pocas semanas después. El ETF de ARK Innovation bajó hasta un 40% desde su máximo a principios de febrero de este año.

Wood estaba superando al mercado a un ritmo tan sorprendente que estaba destinado a llegar a su fin en algún momento. Si bien ARKK se encuentra en un colapso en toda regla, el S&P 500 está casi de regreso a máximos históricos y apenas cayó un 5% en la corrección reciente.

Antes de que me vayas a dar una palmadita en la espalda, tengo que decir que no estaba completamente en lo cierto acerca de lo que sucedería a continuación (todavía):

Muchos de los inversores que persiguen a los activos más calientes del momento se dirigirán a las salidas en ese momento. Los inversores no tienen un gran historial cuando se trata de perseguir el fondo más popular del día.

Si bien ARKK ha pasado la mayor parte de este año colapsando, los inversores aún no han canjeado el fondo en masa.

Considere el hecho de que los activos en el fondo alcanzaron un máximo de alrededor de $ 28 mil millones a mediados de febrero. Hasta el cierre del lunes, ARKK bajó alrededor de un 39% desde máximos históricos. Si aplicamos esa liquidación del 39% a los activos bajo gestión en el fondo, esperaríamos ver un poco más de $ 17 mil millones restantes en el fondo. El AUM real al cierre del lunes era un poco menos de $ 16,2 mil millones.

De modo que los inversores han rescatado cerca de mil millones de dólares del fondo. Eso es mucho dinero, pero no exactamente gente corriendo hacia las salidas después de que alguien gritó fuego en un edificio lleno de gente.

Eso todavía podría suceder si el rendimiento de ARKK es decepcionante durante un período prolongado de tiempo. Cuanto más dure esto, más difícil será para los inversores submarinos aguantar.

Pero este no es el desastre total que muchos esperaban.

Parece que son en su mayoría inversores mayores y más experimentados que asumen que los inversores más jóvenes e inexpertos serán los que rescaten fondos como este.

Durante varios años, los inversores más experimentados han estado advirtiendo a los novatos:

He visto esta película antes y sé cómo termina.

A menos que las cosas sean diferentes esta vez … espera, ya verás.

Todos estos nuevos inversores entrarán en pánico durante el próximo mercado bajista.

Ahora bien, es probable que haya algo de verdad o al menos una verdad parcial en estas declaraciones.

Cada nueva generación de inversores debe aprender las mismas lecciones que la generación anterior. Todos somos humanos después de todo.

Pero la experiencia por sí sola no siempre es suficiente para convertirlo en un inversor de éxito. Los inversores experimentados entran en pánico constantemente. ¿Quién crees que tiene todo el dinero que realmente mueve los mercados?

También se pierden las grandes tendencias, se aferran a posiciones heredadas durante demasiado tiempo, confían demasiado en sus afirmaciones y no pueden ver cómo está cambiando el mundo a su alrededor.

Y aunque parece que los inversores más jóvenes lo han tenido fácil, ha habido muchas correcciones durante el mercado alcista actual. No es que las recesiones hayan sido prohibidas.

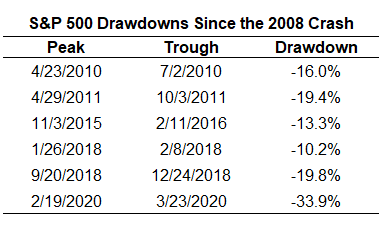

Desde la última gran caída de 2008, ha habido muchas correcciones en el S&P 500:

Son seis correcciones de dos dígitos desde el mínimo en 2009, con una corrección promedio de casi el 19%.

Seguro, estas correcciones han sido relativamente breves. Se pueden medir en meses en lugar de años. Pero todavía ha habido muchas pérdidas de las que hablar.

Y el S&P 500 ha sido uno de los segmentos del mercado de valores con mejor comportamiento en este tiempo.

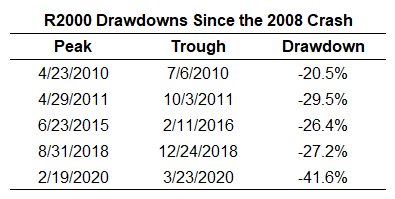

Mire todos los mercados bajistas en el índice Russell 2000 de pequeña capitalización desde 2009:

Cada vez que el Russell 2000 ha experimentado una corrección durante los últimos 13 años, ha sido un mercado bajista. La pérdida media se acerca al 30%. Los inversores de pequeña capitalización han sufrido mucho, incluso en un entorno de mercado en alza.

¿Y qué hay de las criptomonedas que ciertamente se vuelven más jóvenes en lo que respecta a la base de inversores?

El Bitcoin acaba de tener su séptima caída del 30% o más desde 2017, incluida una enorme explosión del 80% desde el máximo en 2017. El S&P 500 ha caído un 30% o más solo una vez en ese tiempo.

Los jóvenes han estado acumulando Bitcoins en cada una de estas caídas.

Sí, las ganancias han sido maravillosas en muchas partes del mercado durante este ciclo, pero no es que las cosas hayan ido en línea recta todo el tiempo. Ha habido muchos baches.

¿Y quién puede decir que los inversores más antiguos podrán navegar lo que venga a continuación mejor que los nuevos inversores?

Hay muchos inversores mayores que son expertos en una versión anterior del mundo .

Michael Lewis escribió una vez que son los jóvenes los primeros en detectar nuevas tendencias cuando surgen, especialmente cuando se trata de tecnología:

Un niño todavía tiene tiempo para salvarse. Para un niño, estar en el lado equivocado de la tendencia no es una señal de que es hora de profundizar y defender la posición anterior; es una señal para cortar y correr. El progreso depende de estos pequeños actos de traición.

Todos estamos moldeados por nuestras experiencias y años de formación cuando se trata de cómo vemos los mercados.

Hay inversores en este momento que esperan una repetición de la estanflación de la década de 1970 porque recuerdan esos días. También hay inversores que esperan una repetición del boom de los noventa que siguió al boom de los ochenta. Luego están aquellos que están seguros de que esta es la segunda venida del máximo de la burbuja de las puntocom en el 2000.

Quizás haya algo de verdad en cada una de estas analogías históricas. O tal vez estén todos equivocados. Ya veremos.

Todo inversor asume que será alguien más quien se quede sosteniendo la bolsa cuando el excremento golpee el ventilador.

A veces, los jóvenes tienen que pagar su matrícula a los dioses del mercado. No hay nada vergonzoso en eso. Pero esos jóvenes también tienen tiempo de su lado para compensar esos errores.

Los errores más dañinos a menudo provienen de inversores más experimentados que asumen que saben todo sobre el mercado.