- Existen momentos de giro del mercado basados en estructuras de precios que cuando tienen lugar, la probabilidad de éxito es realmente alta. De eso trata el patrón Turn Around Tuesday (TAT), antiguo pero que aún continúa funcionando bien en muchos activos, incluído el S&P500.

- Artículo publicado en Hispatrading Magazine 48.

El mercado fluctúa constantemente y para la mayoría de los traders es inestable e impredecible. La psicología humana no ha variado mucho en miles de años y reaccionamos con miedo o pánico en determinadas situaciones, como cuando los mercados caen abruptamente y se venden acciones de forma masiva.

El patrón Turn Around Tuesday aprovecha este tipo de situaciones de miedo y ventas masivas.

Giro al alza los martes que…

El lunes que el mercado haya cerrado en el 20% del rango inferior de los últimos tres días (incluyendo el del lunes). Existen múltiples variantes, pero la esencia del patrón radica en el hecho de que suele existir un rebote los martes después de un gran movimiento a la baja el lunes precedente y los días anteriores.

Una de las posibles explicaciones para ello es que los martes es el día perfecto para el cambio de sentimiento en el mercado. En mercados bajistas las empresas de inversión suelen cerrar posiciones los viernes para tomar beneficios y también para tener dinero disponible por posibles retiradas de dinero durante el fin de semana por parte de clientes. Sin embargo, los inversores particulares suelen llegar tarde y venden posiciones después del fin de semana: el lunes. Algo que las empresas de inversión tratan de aprovechar en la caída de los lunes para volver a tomar posiciones.

Cuando mejor suele funcionar el patrón es en mercados bajistas con alta volatilidad. Y cuanto mayor es la caída del lunes, la probabilidad de tener un rebote más fuerte el martes, es mayor.

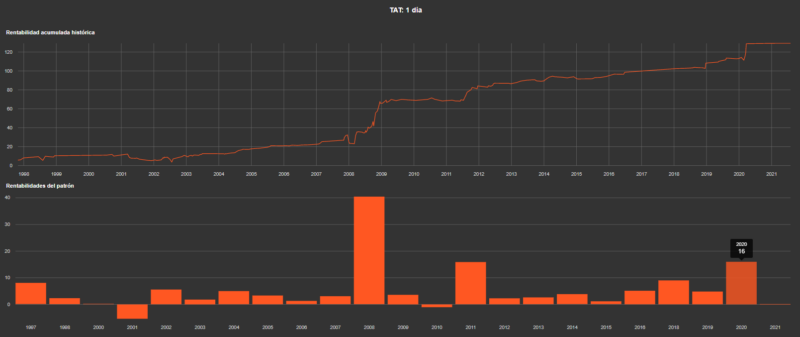

Es cierto que es un patrón que funcionó muy bien sobre muchísimos activos durante mucho tiempo, ofreciendo rentabilidades muy interesantes, pero que desde los comienzos del nuevo siglo las rentabilidades han bajado, así como el número de activos sobre los que es rentable e interesante aún.

Aún así, existen multitud de activos sobre los que la estrategia continúa funcionando y puede ser aprovechada de muy diferentes maneras.

Cómo aprovechar este patrón

Lo primero de todo es localizar algún activo en el que funcione este patrón, y lleve haciéndolo durante mucho tiempo. Y luego tendríamos varias opciones:

- Comprar el activo (acción, cfd, futuro) en la apertura del martes, siempre que se hayan cumplido los requisitos previos del patrón, y mantener la posición larga abierta durante todo el día o hasta el cierre del día siguiente (miércoles) para el caso de que sea históricamente mejor. Deberíamos aplicar un método del control del riesgo por si no funcionara el patrón en esa ocasión. Nunca arriesgar más de un pequeño % de nuestro capital por operación.

- Comprar opciones Call o Call Spread. El paso del tiempo (theta) no nos va a afectar por el poco tiempo que vamos a estar en el mercado. El mayor riesgo de esta estrategia está en la caída brusca de la volatilidad. Tan sólo hacerla si la volatilidad no es elevada.

- Vender opciones Put o Vertical Put Spread o Cuna Vendida, si la caída ha sido brusca, ya que normalmente la volatilidad decrece.