![]()

Seguimiento de tendencia y reversión a la media en varias clases de activos

Indiscutiblemente, el seguimiento de tendencias y la reversión a la media son dos conceptos clave en la inversión cuantitativa o el análisis técnico. Los defensores del seguimiento de tendencias sugieren una continuación del rendimiento y que los activos que han funcionado bien seguirán haciéndolo. En otras palabras, las estrategias de seguimiento de tendencias se caracterizan principalmente por comprar alto y vender aún más alto. Por el contrario, la teoría de la reversión a la media sugiere que, después de todo, los activos tienden a volver a su media a largo plazo. Por lo tanto, las estrategias de reversión a la media se describen comúnmente como comprar barato y vender caro. Naturalmente, ambos enfoques también pueden tener tramos cortos: perdedores cortos para el seguimiento de tendencias y ganadores cortos para la reversión a la media.

A primera vista, la coexistencia de estos dos efectos puede resultar confusa. Uno podría pensar que hay una continuación o una reversión. Sin embargo, el diablo está en los detalles. Por ejemplo, en las acciones, el rendimiento del último mes no está relacionado con la continuación (las acciones ganadoras anteriores obtendrán un rendimiento superior y las perdedoras tendrán un rendimiento inferior), sino con la reversión a la media. Este efecto se conoce comúnmente como la reversión a corto plazo. Si retrocedemos unos meses, la idea de seguir tendencias se vuelve dominante. El efecto es más ampliamente reconocido como el impulso bursátil de doce meses. La continuación tiende a desaparecer si retrocedemos aún más (por ejemplo, en acciones o materias primas). También hay un efecto de reversión a largo plazo que sugiere que los activos perdedores del pasado tendrían un rendimiento superior y viceversa para los activos ganadores. Todavía, es crucial tener en cuenta que la tendencia o la reversión pueden no estar conectadas solo con un período de tiempo específico, sino también con situaciones específicas, como la provisión de liquidez durante las crisis, la compra de caídas, los anuncios de ganancias y muchos más. Además, existen numerosas formas de identificar valores sobrevalorados/infravalorados: algunos prefieren utilizar métricas basadas en el rendimiento (p. ej., impulso), otros prefieren medias móviles, distancias a máximos (mínimos) de x semanas o incluso su combinación.

Seguimiento de tendencia y reversión a la media en Bitcoin

¿Qué pasa con el Bitcoin? ¿Existen patrones de seguimiento de tendencia o de reversión a la media? ¿O ambos efectos están presentes y coexisten? En esta breve investigación, examinamos cómo el precio del Bitcoin se ve afectado por su precio máximo o mínimo durante los 10 a 50 días anteriores. De acuerdo con la popularidad de estas estrategias basadas en precios, varias variantes de estas estrategias ya están bien documentadas. Rohrbach et al. (2017) examinó los promedios móviles exponenciales en monedas fiduciarias y criptomonedas. Hubrich (2017) examinó el factor de impulso de la serie temporal en las criptomonedas. Detzel et al. (2020) proporcionó resultados centrados en Bitcoin, que utilizaron varias medias móviles simples para formar la estrategia de trading. Cong et al. (2021) examinaron varios factores de criptomonedas, y entre ellos también el factor impulso, que parece estar presente transversalmente en las criptomonedas más grandes, y de reversión que tienden a estar presentes en las criptomonedas más pequeñas. Si bien nuestra investigación está relacionada con la literatura existente, no conocemos ningún análisis que examine el comportamiento del Bitcoin relacionado con la cercanía al precio máximo/mínimo de los días anteriores.

Análisis principal

Los datos incluyen los precios de Bitcoin del intercambio Gemini, y la muestra abarca desde el 26 de noviembre de 2015 hasta el 3 de febrero de 2022. Dado que el Bitcoin se negocia continuamente, la muestra también incluye fines de semana o días festivos.

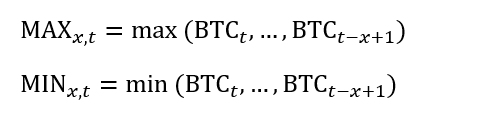

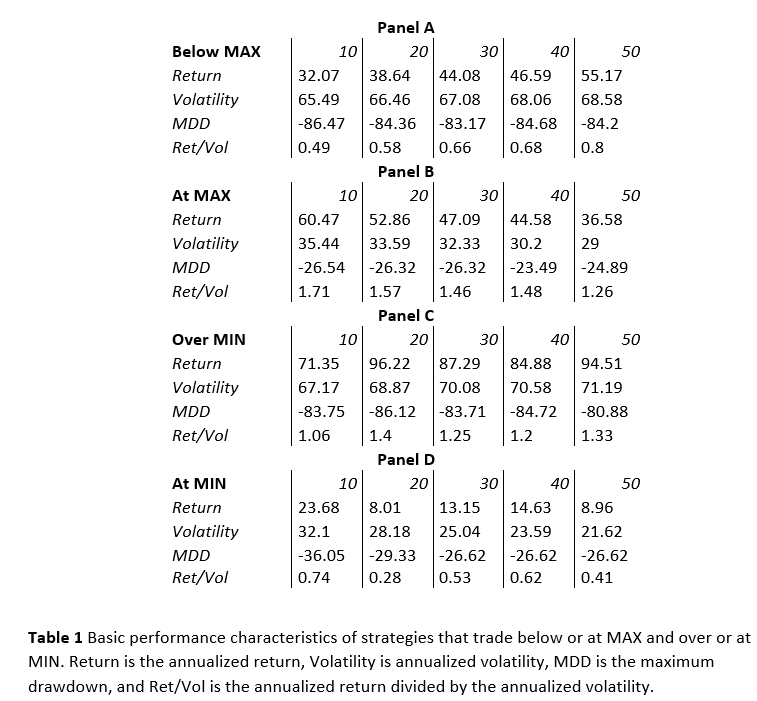

El primer paso consiste en el cálculo del MAX o MIN en el día t durante los 10, 20, 30, 40 y 50 días anteriores:

Donde BTC t es el precio en el día t y x es el período retrospectivo.

Posteriormente, podemos examinar cómo se comporta el Bitcoin cuando está en su máximo, por debajo de su máximo, por encima de su mínimo o justo en el mínimo. Las estrategias correspondientes se pueden formular de la siguiente manera:

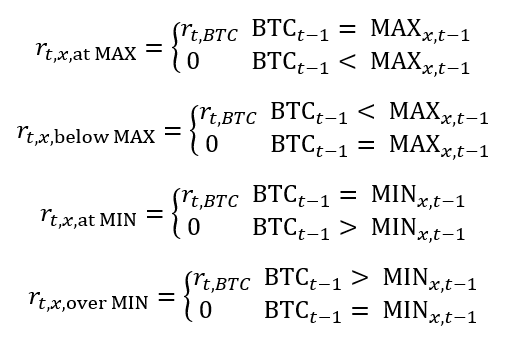

Con base en la Tabla 1, hay dos observaciones sorprendentes. Primero, el Bitcoin parece ser el de mayor riesgo cuando está por debajo del máximo o por encima del mínimo. Es fácil argumentar que las estrategias que siguen a estos dos eventos se invierten con mayor frecuencia, pero el patrón también se mantiene para los drawdowns máximos.

Para MAX, los rendimientos del Bitcoin son mejores después de MAX días, y la estrategia tiene mayores rendimientos y menor riesgo en comparación con una estrategia que compra BTC por debajo de MAX. La observación sugiere que hay un fuerte impulso después de los máximos locales de los días x.

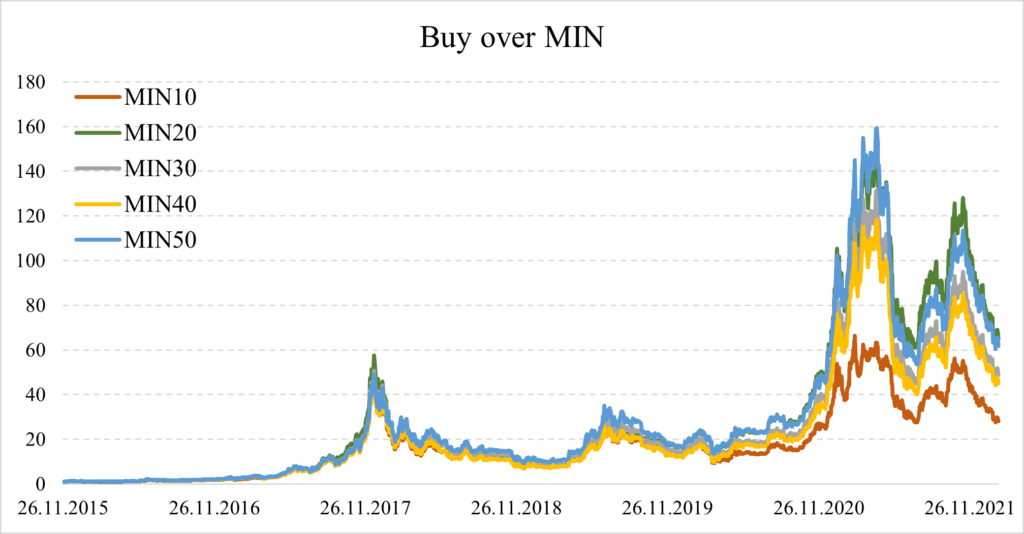

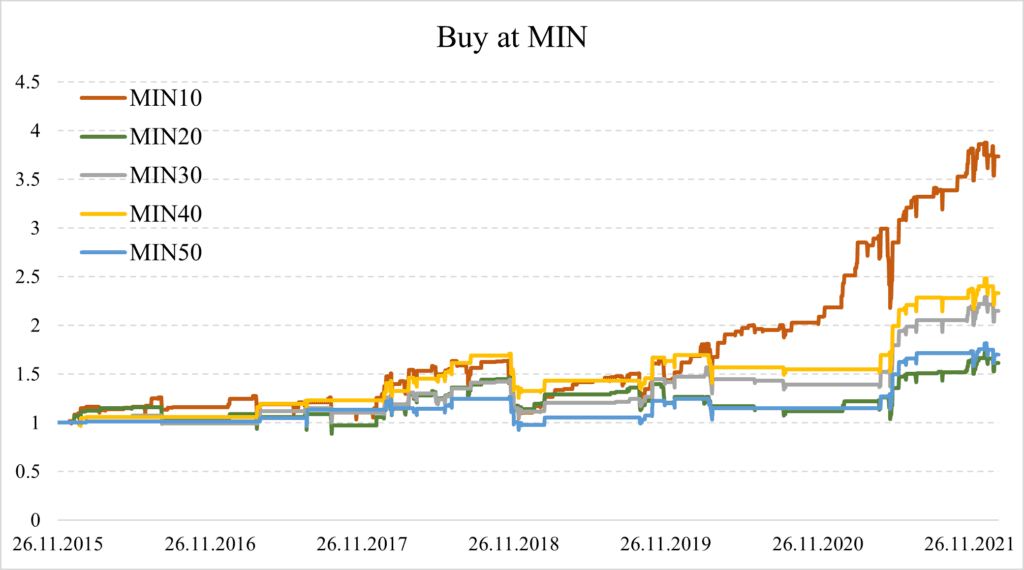

Para el MIN, los rendimientos de Bitcoin son más sustanciales cuando el precio de Bitcoin está por encima de los mínimos locales de x-days, pero las estrategias son peligrosas con drawdowns superiores al 80%. Por el contrario, las estrategias que compran BTC al mínimo son menos rentables y significativamente menos riesgosas. Por lo tanto, creemos que podría haber un efecto de reversión a la media en el BTC.

Tanto para las estrategias MAX como para las MIN, cuanto más corto sea el período retrospectivo, mejor opción, lo que está en línea con el comportamiento dinámico ampliamente reconocido del BTC. Ambas estrategias tienen drawdowns o volatilidades más bajas que el BTC (volatilidad anualizada: 74,35 % y MDD: -83,65 %), pero puede haber trampa. El trading de BTC en el MAX es una estrategia clara de seguimiento de tendencias que apuesta a la continuación del buen desempeño, y el riesgo radica en el rendimiento negativo del día siguiente. Apostar por la reversión a la media en la parte inferior (en MIN) parece ser rentable y no tan arriesgado, pero es necesario considerar que el BTC parece estar a favor de los inversores. Aunque el BTC ya ha tenido varias caídas aplastantes, siempre se ha recuperado. Sin embargo, no hay garantía de que cuando la música se detenga la próxima vez, la vuelva a reproducir. Por ahora, los datos sugieren que el BTC tiende a volver a la media, pero un evento de cisne negro puede ser realmente costoso. Por lo tanto, la gestión del dinero y del riesgo podría ser necesaria para tal estrategia.

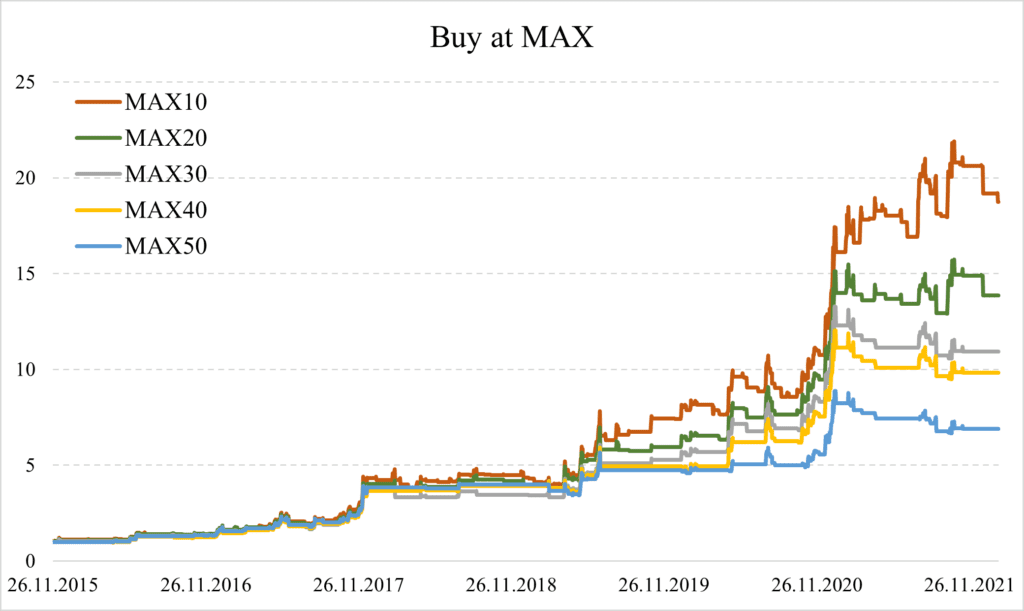

Examinamos más a fondo las estrategias trazando sus curvas de equidad.

Comprar BTC en la parte inferior o superior (definida por MAX o MIN) conduce a curvas de equidad más agradables. Aunque las estrategias son frecuentemente planas, los datos respaldan la hipótesis de que el Bitcoin tiende al máximo y se recupera al mínimo.

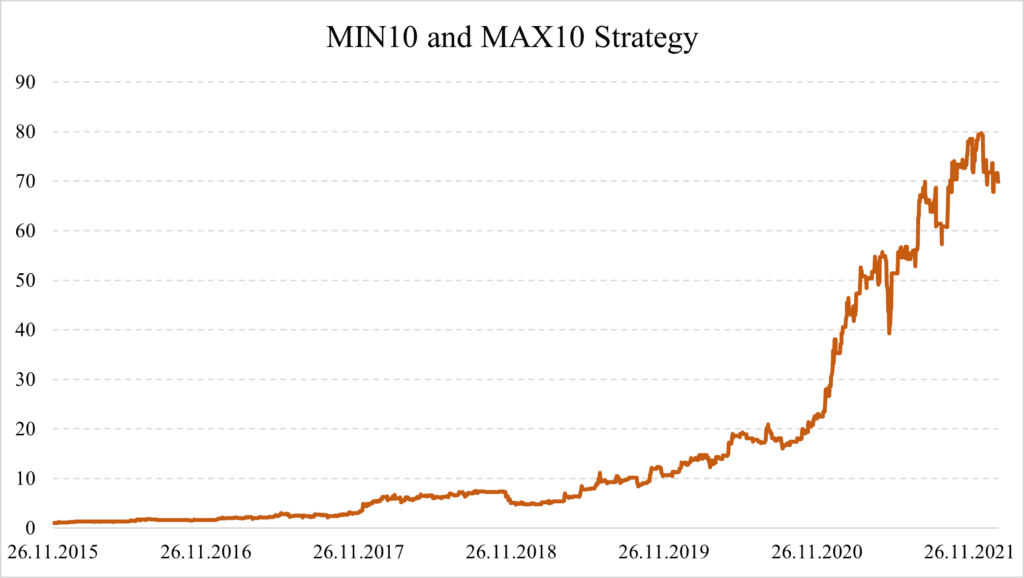

Además, dado que ambas estrategias son mutuamente excluyentes: no puede estar en MIN y MAX simultáneamente, abre una posibilidad obvia de combinar estas dos estrategias. Por esa razón, examinamos la estrategia combinada que compra BTC si estamos en el máximo o en el mínimo y se mantiene estable de lo contrario.

Hasta ahora, la estrategia hubiera sido excelente con un rendimiento anualizado del 98,43 %, una volatilidad del 47,75 %, un MDD del -37,67 % y un Ret/Vol 2,06.

Breve conclusión

Las estrategias de seguimiento de tendencias y de reversión a la media son algunas de las más populares en las finanzas cuantitativas. Además, se han encontrado bastante efectivos en quizás todas las clases de activos. El Bitcoin y otras criptomonedas no son una excepción. En criptos se identificaron varias variaciones de estrategias de seguimiento de tendencias, como medias móviles, series de tiempo, impulso transversal y estrategias de reversión a la media, como la inversión.

En nuestro breve estudio, examinamos el Bitcoin como la principal criptomoneda. La idea principal era investigar si hay tendencias y reversiones. O, en otras palabras, si los principios de seguimiento de tendencia y reversión a la media son efectivos al operar con BTC.

Nuestro estudio muestra que cuando el BTC está en máximos locales, tiende a continuar con una tendencia alcista. Además, los mínimos locales también están relacionados con una acción anormal del precio. Como resultado, el BTC tiende a revertirse y recuperarse. De acuerdo con otra literatura, los períodos retrospectivos más cortos funcionan mejor y hemos encontrado que después de explorar períodos de 10, 20, 30, 40 y 50 días, los más cortos tienden a funcionar mejor.

La conclusión final es que, dado que comprar BTC en los mínimos y máximos locales son mutuamente excluyentes; estas dos estrategias se pueden combinar para explotar ambos efectos. Hasta ahora, aprovechar la tendencia y el comportamiento de retroceso del BTC equivaldría al retorno de la relación de volatilidad por encima de 2.

Autores:

Matúš Padyšák, analista sénior Quant, Quantpedia.com

Radovan Vojtko, director ejecutivo y de investigación, Quantpedia.com