Algunos recordatorios sobre el mercado de valores que encuentro útiles:

Se mueve rápido. Después de alcanzar nuevos máximos históricos en el primer día de negociación de 2022, el S&P 500 procedió a caer casi un 13% hasta principios de marzo. Esa corrección de 8 semanas borró más de la mitad del 29% de retorno en 2021.

Solo 3 cortas semanas después, el mercado ha rebotado casi un 11%. El S&P 500 ahora ha bajado solo un 3% en el año.

El mercado de valores puede crear o borrar ganancias a toda velocidad.

El precio siempre cambia la narrativa de la historia. ¿Recuerdas lo que decían todos los titulares hace 3 semanas? Fueron algo como esto:

El mercado de valores cae por temor a que la guerra en Ucrania haga que la inflación sea aún peor de lo que ya es

Ahora los titulares se ven así:

El mercado de valores se recupera cuando los inversores se dan cuenta de que actúa como una cobertura contra la inflación

¿Qué cambió? El precio, por supuesto.

Cuando los precios estaban cayendo, era obvio que la inflación era un gran riesgo y que la guerra iba a durar un período prolongado. Ahora que los precios suben, es obvio que las acciones pueden proporcionar un amortiguador contra la inflación, ya que las corporaciones pueden aumentar sus ganancias y la guerra podría llegar a su fin.

Si las acciones caen ahora, será obvio en retrospectiva. Si volvemos a alcanzar nuevos máximos antes de Semana Santa, eso también parecerá obvio.

Los movimientos de precios tienen una forma divertida de cambiar las perspectivas de los inversores sobre los mercados.

No siempre le importan los titulares. ¿El mercado de valores estuvo al frente del final de la guerra al subir un 10% en 3 semanas? Seguro que no esperó algo así.

Pero incluso si el mercado de valores ha pronosticado 9 de las últimas 5 recesiones y no siempre acierta en todo, tampoco le importan los titulares.

En el momento en que la noticia está en los titulares, el mercado de valores ya la ha digerido, ha seguido adelante y está mirando hacia el futuro para lo que sigue.

Para bien o para mal, el mercado de valores se esfuerza mucho por mirar hacia el futuro.

Eso puede resultar confuso para los inversores que intentan comprender los movimientos del mercado en función de las noticias del día.

Es difícil de superar. Asumí que 2021 debería haber sido un año decente para los gestores activos. Finalmente tuvimos una situación en la que las acciones de hipercrecimiento sobrevaluadas fueron eliminadas mientras hubo un renacimiento de compañías de mayor calidad y menor valoración. El sueño de un selector de acciones, ¿verdad?

Aparentemente, eso no importaba.

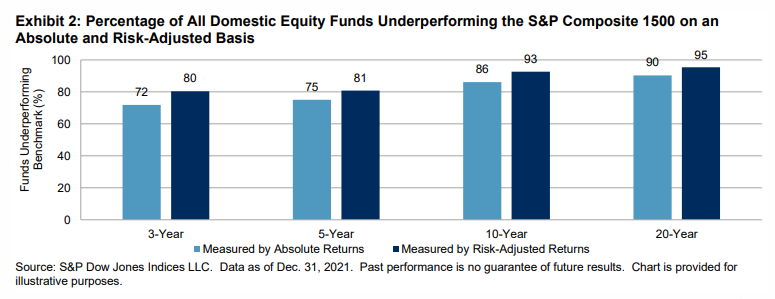

Según el último informe de evaluación comparativa de SPIVA , el 80% de los gestores de fondos activos no lograron vencer al mercado en 2021. Los resultados a largo plazo son aún peores:

A los gestores de dinero profesionales se les paga mucho dinero para ganar al mercado de valores. Nueve de cada 10 no lo hacen cuando se miden durante períodos de una década.

Es tentador tratar de burlar al mercado.

¿Qué tiene de especial un fondo indexado?

No hay nada especial en los fondos indexados aparte del hecho de que son de bajo costo, eficientes desde el punto de vista fiscal y simplemente igualan el rendimiento del mercado.

Y pensar más que el mercado de valores no es fácil.

No es fácil elegir acciones individuales. Cada vez que comparto las cifras de rendimiento del mercado de valores en general durante el último año, invariablemente recibo comentarios de los inversores que me dicen que el mercado está mucho peor bajo la superficie.

«Bajo la superficie» se traduce vagamente como «las acciones individuales que tengo en cartera están siendo aplastadas».

Y es cierto que hay muchas acciones que se han desplomado desde principios de 2021.

Durante el año pasado, el mercado de valores de EE. UU. subió más del 13%. Sin embargo, en ese momento, más de la mitad de todas las acciones en el mercado de valores de EE. UU. cayeron un 20% o más desde sus máximos de 52 semanas. Más de una cuarta parte de todas las acciones han bajado un 40% o más desde los máximos de 52 semanas.

Solo este año, el 25% de todas las acciones en los EE. UU. han bajado un 20% o más y ni siquiera hemos terminado con el primer trimestre.

Una forma de ver estos números es quejarse de que las acciones más grandes cargan al mercado sobre sus espaldas.

Otra forma de verlos es darse cuenta de que elegir acciones es realmente difícil. La mayoría de las veces, el mercado será mucho más inteligente que las acciones que elijamos.

Nadie, y quiero decir nadie, puede predecir lo que sucederá a corto plazo. El mercado de valores está impulsado por una combinación de ganancias corporativas, tendencias, datos económicos, flujos de fondos, expectativas, codicia, miedo, opiniones, análisis, eventos geopolíticos y la naturaleza humana.

Estas variables a menudo están en conflicto entre sí, especialmente en el corto plazo.

Podría estimar todos los datos fundamentales y económicos, pero oler las expectativas integradas en esos datos. O podría adivinar la noticia en sí pero malinterpretar la reacción a esa noticia. O clavar la entrada del mercado pero salir después una noticia que cambie por completo las reglas del juego.

No conozco a ningún inversor que sobreviva en los mercados adivinando lo que sucederá a continuación.

Conozco a muchos inversores que sobreviven creando un proceso repetible basado en reglas que elimina la necesidad de adivinar qué sucederá a continuación.

La supervivencia es más importante que tener razón cuando se trata de ganar dinero a largo plazo.