- En este artículo, nos basaremos en los tres artículos anteriores y continuaremos mostrando algunas técnicas avanzadas de análisis y cómo estas podrían ayudarnos a leer el mercado.

- Artículo publicado en Hispatrading 50.

En los últimos tres artículos, introduje algunos métodos de análisis diferentes, desde algunos muy simples hasta más complejos, para tomar decisiones de compra y venta analizando un solo gráfico de precios. En la parte 3, presenté algunas técnicas avanzadas para ayudar a identificar señales de compra y venta más precisas. En este artículo final, continuaré desde donde lo dejamos en la parte 3, es decir, desde el día en que cerramos la última operación en largo en el último gráfico de la parte 3. Esto le dará la oportunidad de continuar explorando cómo funcionan estas técnicas de análisis y también para demostrar que estas técnicas de análisis funcionan, no solo en el período de tiempo que se usó en la parte 3, sino también en otros períodos de tiempo.

Aplicación de análisis técnico avanzado

Buscando una señal en corto. Es decir, vendedora.

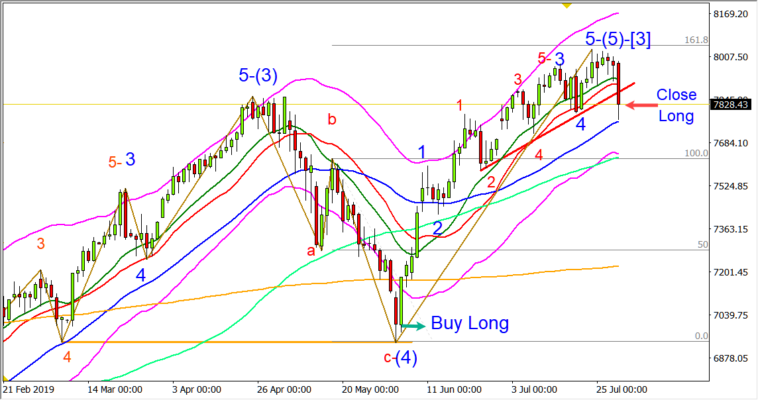

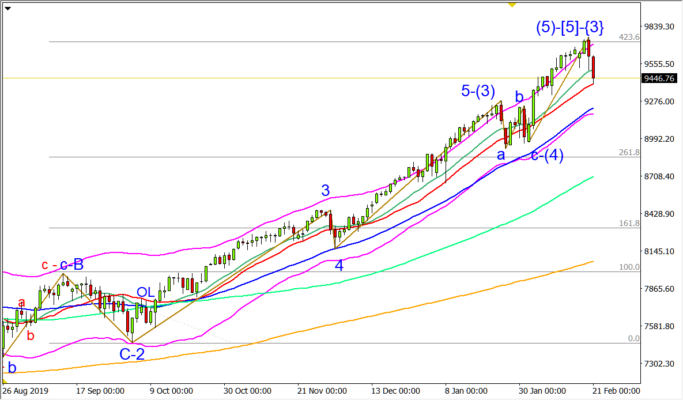

Comenzaremos el 31 de julio, que fue la fecha de finalización del último gráfico en la parte 3, donde cerramos la posición que abrimos en largo (Figura 1).

Antes de continuar operando, debemos echar un vistazo a la posición del índice a largo plazo. En la figura 2, puede ver un gráfico diario desde julio de 2015 hasta finales de julio de 2019. Resalté en amarillo la parte que ya operamos en los artículos anteriores. Antes del comienzo de este gráfico, hubo una corrección a la baja a largo plazo. A partir de julio de 2015, comenzó una onda de impulso a corto plazo. Marqué esto como onda [1], seguido de la onda [2] con una corrección en zigzag ABC, volviendo sobre la onda completa [1].

Desde la parte inferior de la onda [2], se inicia un movimiento alcista para una onda de extensión de menor grado (1) a la onda (5). La onda de corrección en zigzag ABC (2) realiza la onda de impulso 1 a 5. Esta onda 5 tiene una onda de impulso i-ii-iii-iv-v más de menor duración. La onda superior «v» también termina las ondas 5 y (3).

Después de una onda de corrección (4), se alcanza una nueva onda superior (5) con una onda de impulso extendida de menor grado. Eso también completa la parte superior de la onda de impulso de mayor grado [3].

Una corrección en zigzag bajista retrocede un 50% sobre la onda completa (1) a (5). Esta es la onda inferior [4]. Ahora esperamos un movimiento alcista a más largo plazo para completar la onda [5].

Primero, tenemos una onda de impulso de menor grado 1 a 5. Esto ya puede ser un techo válido para la onda [5], moviéndose por encima del techo de la onda [3]. Sin embargo, dado que obtenemos una onda de corrección en abc, seguida de otro máximo más alto, parece que tendremos extensiones de onda para la onda [5]. Por lo tanto, numero la primera onda de impulso del 1 al 5, creando una nueva onda (1) de mayor grado.

A continuación, vemos una corrección en zigzag para la onda (2), seguida de una nueva onda ascendente por encima del techo anterior. Podemos suponer que esto se convertirá en una onda de impulso de extensión 1 a 5 dentro de la onda (3). La primera onda esperada ahora es una onda de corrección 2. La parte resaltada en la Figura 2 es la parte que intercambiamos en los artículos anteriores de esta serie.

¿Qué puedes esperar?

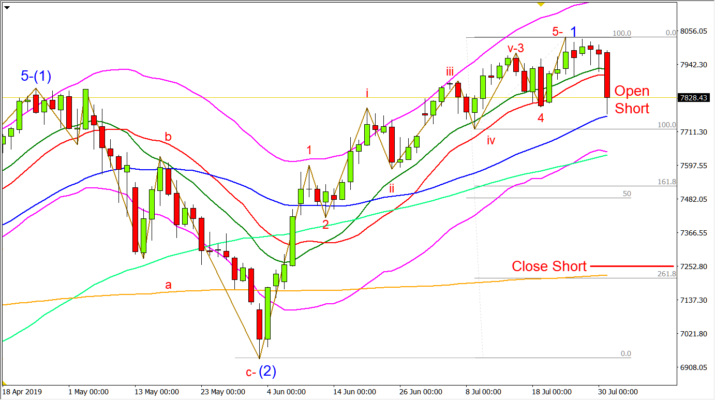

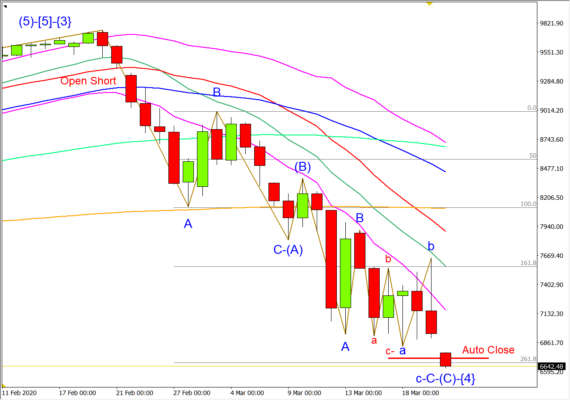

Cerramos nuestra posición larga en el artículo anterior y ahora necesitamos averiguar si vale la pena abrir una nueva posición corta. Desde el comienzo de la onda azul actual 1, el suelo anterior c-(2) en la Figura 3, hay un movimiento ascendente de unos 1000 puntos de índice. La experiencia nos dice que una corrección de la onda 2 generalmente retrocede sobre una buena parte de la onda 1, lo que significa que tiene una buena oportunidad de ganar algo de dinero aquí.

¿Dónde están los objetivos?

En la figura 3, un retroceso del 50% nos lleva por debajo de la SMA de 89 días (verde claro) y, por debajo del lado inferior de la banda de volatilidad.

Una proyección de Fibonacci a la baja sobre el último movimiento ascendente en zigzag entre la onda inferior iv y la onda superior 5-1, da objetivos de precio en 161,8 %, cerca de un retroceso del 50 % y el objetivo en 261,8 % al mismo nivel de la media de 233 días. SMA (naranja). Eso parece un buen objetivo de la onda 2. Eso sí, hay que hacer seguimiento cada día.

Decide abrir una operación corta cerca del precio de cierre actual o al precio de apertura del día siguiente. Establecer un stop loss justo por encima de la parte superior de la onda 1.

Si el índice baja hasta el objetivo de Fibonacci del 261,8 % y la media móvil simple de 233 días, cerraremos la posición con ganancias. Por lo tanto, dejaremos una orden para cerrar la operación de forma automática un poco por encima de este objetivo, la línea horizontal roja.

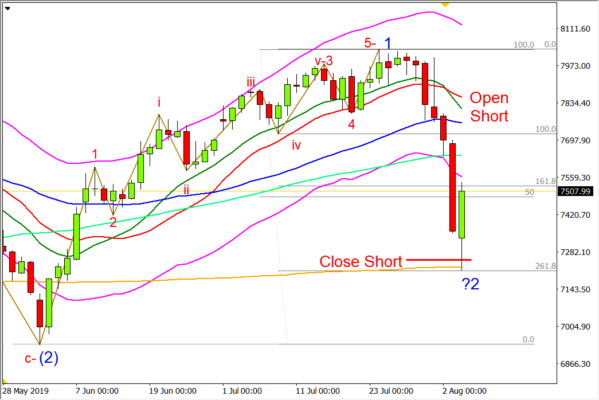

Cierre automático de la posición corta

La Figura 4 muestra que solo tomó cuatro días para que nuestra posición corta se cerrara automáticamente. ¿Es este el final de la onda 2? El día actual muestra una gran vela verde que encuentra resistencia en el nivel de retroceso del 50% para la onda 1, el nivel de Fibonacci del 161,8% y el lado bajo del canal de volatilidad. Mirando el tiempo que tomó terminar la onda 1 y el período de tiempo tan corto que tomó crear la onda 2, sería sorprendente que este ya sea el final de la onda 2. Una corrección en una única onda a largo plazo es rara. Preferimos esperar como mínimo una corrección en zigzag ABC. Posiblemente, solo tenemos una onda A, esperando una onda B y luego la onda C para completar la onda de corrección 2. En ese escenario, esperamos solo movimientos moderados. Eso nos da dos opciones:

1. La posición corta se cierra automáticamente, seguida inmediatamente por la apertura de una nueva posición larga, estableciendo un stop loss entre 50 y 100 puntos por debajo del objetivo de Fibonacci de 261,8 %. Eso daría como resultado de 50 a 100 puntos por debajo del mínimo de la última vela verde, dando suficiente espacio para terminar una onda de corrección ABC.

2. La posición corta se cierra automáticamente y esperamos a ver qué sucede a continuación, sin abrir aún una nueva posición.

Claramente, queremos abrir una nueva operación larga al comienzo de la onda 3. Por ahora, posiblemente estemos terminando la onda A, esperando la onda de corrección B. Esperemos y sigamos.

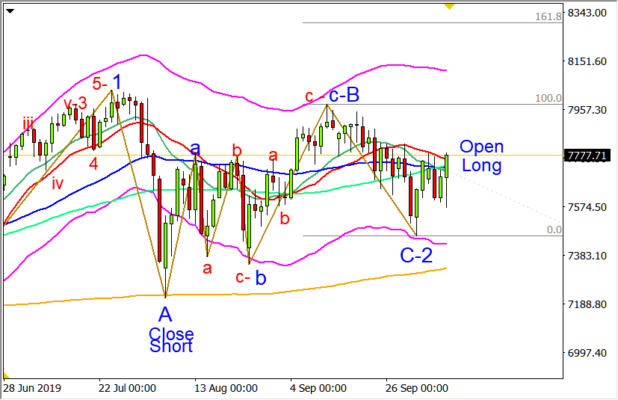

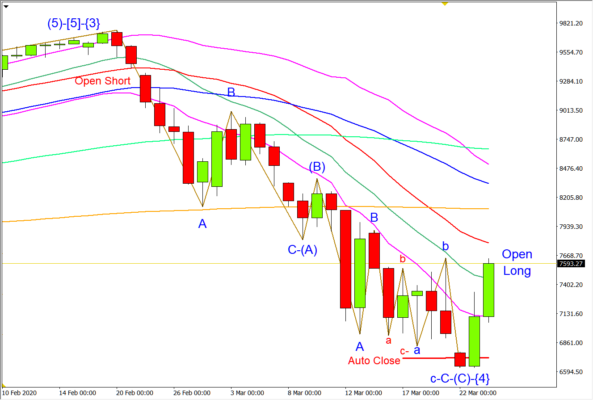

Apertura de una nueva posición larga

En la Figura 5, desde la onda superior 1, estamos buscando una onda de corrección 2. Después de cerrar nuestra posición corta anterior (Figura 4), lo más probable es que tengamos una onda A (azul). El precio reacciona, moviéndose hacia la resistencia de los promedios de la línea media roja y azul. Esto puede ser ya la corrección de la onda B, o el comienzo de un zigzag de grado inferior intermedio. No hay que preocuparse, ambas ondas apuntan en la misma dirección. El zigzag de menor grado se confirma unos días después. Aquí, podemos identificar estos movimientos como ondas a y b (azul). Ahora estamos esperando la onda c-B (azul).

Este objetivo se alcanza con el índice moviéndose hacia el lado superior del canal de volatilidad con otro zigzag abc (rojo) de menor grado. Eso completa la corrección c-B (azul). Estamos buscando la finalización del zigzag ABC (azul) con la onda de corrección final C-2 (azul) hacia abajo. Esta onda normalmente se mueve por debajo del final de la onda A (azul).

El índice en realidad se mueve a la baja pero rebota desde el lado bajo del canal de volatilidad. Rompe las medias de la línea media roja y verde y la SMA de 89 periodos (verde claro). Si sigue subiendo, puede esperar soporte del nivel de precios de diferentes ondas «a» y «b» anteriores. Este podría ser el comienzo de la onda 3 (azul), teniendo en cuenta que estamos viendo una onda C-2 incompleta (azul). Este es un patrón de precio conocido que aparece en las ondas de Elliott. Por otro lado, no es imposible que la onda C-2 esté haciendo otro abc intermedio en zigzag a la baja.

Debemos hacer un seguimiento de cerca durante los siguientes días.

Sugiero abrir una nueva posición larga con un stop loss justo debajo del mínimo de la última vela en el gráfico de la Figura 5.

Una proyección ascendente de Fibonacci sobre el último movimiento descendente de c-B a C-2 muestra el primer objetivo en 161,8% alrededor de 8300.

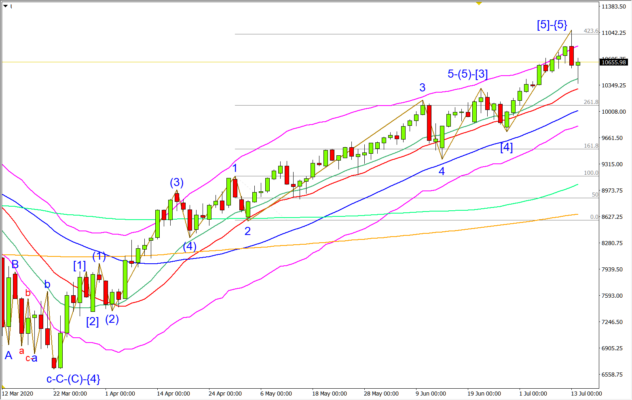

Alcanzando las ondas superiores 5, (5) [5] y {3}

Después de abrir la nueva operación larga, el índice sube aún más y encuentra resistencia en el nivel del techo c-B anterior. Pocos días después y, después de un pequeño retroceso del patrón de bandera y el soporte de la línea media azul, el movimiento alcista continúa alcanzando y superando el objetivo de Fibonacci del 161,8%.

Otro retroceso al soporte de la línea media azul y, continuando con el movimiento ascendente, crea las ondas 3 y 4. Ahora estamos buscando la parte superior de la onda 5-(3).

¿Abriendo una nueva posición corta?

Tenemos una onda de impulso completa de un grado superior [1] a [5]. Teniendo en cuenta que la corrección más común del 50 % sobre una onda de impulso completa da un objetivo de retroceso de aproximadamente 6700. Con un máximo actual de alrededor de 9700, ¡hay una ganancia de unos 3000 puntos en la próxima corrección! Presumiblemente, este tipo de corrección tan grande después de un movimiento alcista a largo plazo exhibirá una volatilidad muy alta.

En la Figura 7, después de tener una onda de impulso completa válida [5], el precio cae por debajo de todas las medias de la línea media y el lado inferior del canal de volatilidad. Abrimos una nueva operación vendedora con un stop loss cerca del lado superior del canal de volatilidad. Cuatro días después, el precio cae hasta el soporte de la SMA de 233 días (naranja). Esto está cerca de la onda 4 en la tendencia alcista anterior.

La onda 4 anterior es un objetivo común. Además, es un retroceso del 50% sobre la anterior onda de impulso ascendente completa (1) a (5), otro objetivo muy común. Ahora ya puede poner una orden de cierre unos 50 puntos por encima del 50% de retroceso, la línea horizontal roja en la parte inferior derecha. Suponemos que ahora estamos en la primera onda de corrección A. En solo dos días, el índice hace una corrección al alza, cerca de la resistencia del promedio de la línea media verde y azul. Esto también es un retroceso del 50% sobre la onda A. Después de que el precio continúa con el movimiento bajista, podemos marcar esto como una onda de corrección B. Después de unos días hay un nuevo mínimo más bajo seguido de una pequeña corrección al alza. Podemos marcar este mínimo como onda C y, como estamos convencidos de que no es el final de la corrección a largo plazo, lo marcamos como el final de una primera corrección en zigzag C-(A).

Ahora podemos dibujar una proyección de Fibonacci a la baja sobre la onda B. Esto da como objetivo el precio en 161,8% y 261,8%. El objetivo del 261,8 % está al mismo nivel que nuestra orden para salir de la operación. Es decir, nuestro nivel de precios para salir de la operación está confirmado por este objetivo de Fibonacci del 261,8 %.

La onda de corrección alcista (B) es pequeña, encontrando resistencia de precio y resistencia del lado bajo del canal de volatilidad. Al girar a la baja desde la parte superior de la onda (B), esperamos un patrón de zigzag ABC más.

La segunda onda de corrección A tiene un gran movimiento bajista de un solo día. Esto posiblemente se vea como una exageración y se compense al día siguiente. La corrección alcista de la onda B se detiene por la resistencia del precio y el lado inferior del canal de volatilidad.

Sigue un nuevo movimiento hacia abajo con una corrección abc de menor grado (rojo). Esto crea una onda a (azul) de mayor grado. La onda b sube hasta la resistencia del promedio de la línea media verde, sin crear una señal de compra. Finalmente, la onda c-C sigue activando la señal de cierre automático, una vez más, creando una muy buena ganancia. ¿Es este el final de la corrección a largo plazo?

Abriendo una nueva operación en largo

Tenemos una alta probabilidad de que el índice haya alcanzado el suelo de la onda de corrección {4} (figura 8). Nuestra operación corta se cerró automáticamente después de un gap de precios y una vela roja más pequeña.

La siguiente vela verde grande es un patrón de vela envolvente alcista que ya cierra el gap. La última vela verde rompe el promedio de la línea media verde. Abrimos una nueva posición larga para un movimiento por encima de la onda {3} para completar la onda {5}. Es posible que desee poner un stop loss en el lado inferior del gap.

Completando onda {5}

La figura 9 finaliza unos días antes de la fecha de redacción de este artículo. El índice muestra una onda superior válida {5}. Sin embargo, el movimiento alcista aún puede continuar con una extensión de menor grado para la onda [5]. Le sugiero que cierre la posición ahora con ganancias y continúe haciendo un seguimiento en los próximos días para decidir qué hacer a continuación.

¿Cómo completó el índice el techo actual?

Se abrió una operación larga con el índice cerrando por encima de la media verde, comenzando desde el lado bajo del canal de volatilidad. Un primer pico, marcado como onda [1], es seguido por una pequeña onda de reacción [2]. El precio que sube encuentra resistencia en la SMA de 233 días y la media azul. Esto está marcado como una onda de extensión de menor grado (1).

Otra pequeña reacción a la baja lleva el precio al soporte de la media verde y roja, marcado como onda (2). La onda (3) se mueve hacia el lado superior del canal de volatilidad. La onda de corrección (4) se mantiene por encima de la media verde. El siguiente máximo más alto es el comienzo de una onda 1 de extensión de menor grado. El retroceso de la onda 2 se mantiene por encima de la media roja. El precio continúa el movimiento alcista para la onda 3.

Dibujar un objetivo de Fibonacci sobre el retroceso de la onda 2 nos da algunos posibles niveles de precios futuros a alcanzar. El precio encuentra resistencia en el objetivo del 161,8 %, pero la supera unos días después. El índice continúa el movimiento alcista, alcanzando el objetivo de 261,8 % para la onda 3.

El siguiente máximo superior completa las ondas 5, (5) y [3]. La onda de reacción [4] permanece una vez más por encima del promedio de la media azul. Con el último repunte, el índice alcanza el objetivo de Fibonacci de 423,6. Ahora tenemos un final válido para las ondas [5] y {5}. Sin embargo, no debemos excluir la posibilidad de que la onda {5} pueda tener otra extensión de onda de impulso de menor grado.

Análisis técnico aplicado

En la serie de artículos sobre análisis técnico aplicado que he presentado, he mostrado cómo se pueden tomar decisiones de compra y venta utilizando únicamente un gráfico de precios.

Comencé demostrando cómo tomar decisiones de compra y venta en base a un gráfico diario con solo un canal de volatilidad y algunas medias. Di mi versión de un canal de volatilidad, al que llamo SCVolatilityBand, por la flexibilidad que puede añadir a su análisis, y proporcioné las fórmulas y la codificación en lenguaje MetaTrader4 para que pueda tener la opción de agregarlo a sus gráficos.

Mostré cómo uso la media de la linea intermedia de esta banda para ayudar a detectar movimientos y giros de tendencia. Seguí en mi segunda parte demostrando cómo localizar oportunidades de trading utilizando algunas técnicas de análisis técnico más básicas. Mostré cómo es posible obtener ganancias usando solo una cantidad limitada de herramientas, como buscar velas y patrones de precios básicos. Demostré la proyección de objetivos de precios utilizando patrones básicos como el rectángulo, los retrocesos de precios y el patrón de pitchfork.

Luego, en las partes tres y cuatro, apliqué algunas técnicas avanzadas de análisis de mercado, mostrando cómo esto puede ayudar a mejorar la precisión de sus señales de compra y venta después de que adquiera algo de experiencia con el uso de estas técnicas.

Primero, en la parte 3, revisé el mismo período de tiempo que en la parte 2 para permitirle comparar cómo las técnicas avanzadas pueden mejorar la precisión de las compras y ventas con los métodos menos complejos presentados anteriormente. Demostré en varios gráficos cómo se pueden aplicar los retrocesos de Fibonacci y los conteos de ondas de Elliott para ayudar a proyectar los objetivos de precios y anticipar los próximos movimientos en el mercado.

Luego, en esta parte final, avancé un poco más en el tiempo para demostrar la aplicación más amplia de estas técnicas de análisis en el mercado, no solo en un período de tiempo seleccionado a mano. Este artículo le proporcionó más ejemplos a seguir junto con cómo se aplican estas técnicas avanzadas y qué puede buscar en el gráfico.

Según los ejemplos proporcionados, ¿está de acuerdo en que al combinar algunas técnicas avanzadas de análisis de mercado con técnicas básicas de análisis de gráficos, es posible obtener ganancias haciendo trading?