El 10 % superior posee casi el 90 % de las acciones.

Esa es la mala noticia.

La buena noticia es que ahora más personas que nunca tienen en su posesión acciones. Eso no siempre ha sido así.

El crack de 1929 que dio inicio a la Gran Depresión fue una masacre. El mercado de valores cayó más del 80 %.

Mucha gente se arruinó, pero no fue algo tan extendido como se podría pensar.

Solo un millón y medio de personas de una población de 120 millones tuvieron alguna exposición al mercado de valores. Un poco más del 1 % de la población poseía acciones.

Aunque había pocos hogares invertidos en el mercado de valores en ese momento, una generación estaba desatada por presenciar un desplome tan dramático.

Incluso con un auge de la posguerra en la década de 1940, un mega mercado alcista en la década de 1950, el nacimiento del principal gestor de fondos mutuos en la década de 1960 y los ingeniosos cincuenta de la década de 1970, 50 años después del inicio de la Gran Depresión, el número de personas que poseían acciones en los Estados Unidos era minoritario.

A principios de la década de 1980, la proporción de hogares con una participación en el mercado de valores era solo del 19 por ciento.

Nadie quería tener nada que ver con las acciones, teniendo en cuenta que podrías ganar rendimientos de dos dígitos en bonos o fondos del mercado monetario a principios de la década de 1980.

Todo el asunto de la muerte de las acciones a finales de la década de 1970 tampoco ayudó.

El gran mercado alcista de las décadas de 1980 y 1990 cambió todo eso.

En 1983, los hogares con ingresos de 250.000 dólares o más poseían el 43 % de todas las acciones que cotizan en bolsa. En 1992, esa participación había caído al 23 %, mientras que los estadounidenses con ingresos inferiores a 75 000 dólares vieron su participación aumentar del 24 % en 1983 al 42 % en 1992.

Al final de la burbuja de las puntocom, todos los inversores minoristas estaban dentro. Los inversores individuales representaron el 30 % de las operaciones en la Bolsa de Valores de Nueva York, en comparación con solo el 15 % en 1989.

El número de personas que invirtieron en el mercado de valores se disparó hasta el 60 % en 2000.

En ese momento, casi dos tercios de los que poseían acciones habían comprado su primera acción de una forma u otra después de 1990. Un tercio de los propietarios de capital habían hecho su primera compra después de 1995.

La burbuja de las puntocom arruinó muchas carteras, pero hizo que la gente se interesara e invirtiera en el mercado de valores.

El auge del mercado de valores tras el inicio de la pandemia ha tenido un impacto similar, aunque más silencioso, en el interés de la gente por las acciones.

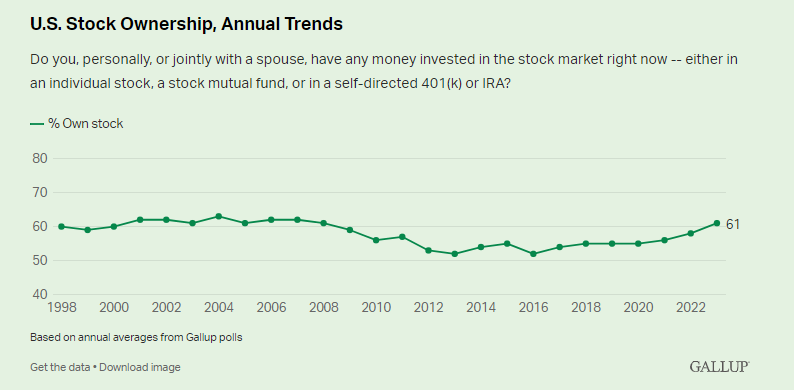

Estos son los últimos números de Gallup:

El sesenta y uno por ciento de los adultos estadounidenses dicen que tienen dinero invertido en el mercado de valores, el porcentaje más alto que Gallup ha medido desde 2008. La propiedad de las acciones cayó durante la Gran Recesión y se mantuvo deprimida durante más de una década, incluyendo mínimos del 52 % en 2013 y 2016.

La mayoría de las encuestas de Gallup anteriores a 2008 encontraron que el 60 % o más de los adultos estadounidenses poseían acciones.

La propiedad de acciones en el mercado de valores se estancó después de la explosión de puntocom y se dirigió en la dirección equivocada después de la Gran Crisis Financiera.

Menos personas poseían acciones a mediados de la década de 2010 que a finales de la década de 1990.

No es una gran tendencia.

Pero las cosas han ido avanzando lentamente en la dirección correcta desde 2016 más o menos y realmente han aumentado desde el miniboom de 2020.

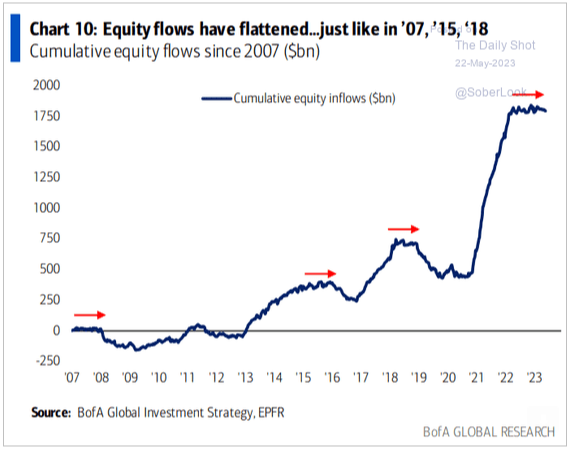

Esta tendencia se vuelve aún más pronunciada cuando se miran los flujos hacia las acciones a lo largo del tiempo:

Los inversores estuvieron sacando dinero de las acciones durante varios años después del desplome de 2008, incluso después de que un nuevo mercado alcista estuviera en marcha.

Pero incluso con rendimientos fenomenales a lo largo de la década de 2010, no fue hasta que los tiempos de auge de la pandemia que los flujos hacia las acciones despegaron como un cohete.

Por un lado, es bueno que más personas estén tomando parte de los ingresos, las ganancias y la innovación que provienen de la propiedad en el mercado de valores.

Por otro lado, es una lástima que se necesitó la extraña manía pandémica del mercado de valores para conseguir que más personas compraran acciones.

Es una pena que los inversores fueran vendedores netos de acciones y que menos personas poseyeran acciones tanto durante como después de la Gran Crisis Financiera.

Fue un momento maravilloso para comprar acciones. ¡Cuando los precios son bajos, es un buen momento para comprar!

Entiendo por qué sucede esto. Es la naturaleza humana.

Algunas personas simplemente no pueden evitarse a sí mismas cuando se trata de comprar después de que las acciones suban y venderlas después de que bajen.

Esperemos que todas las personas que vinieron al mercado de valores estos últimos años se queden.

Sería una pena que un nuevo grupo de inversores entrara debido a un mercado alcista y dejara de invertir debido a un mercado bajista.

El mejor momento para comprar acciones es durante un mercado bajista cuando los precios bajan.