Los economistas que aún pronostican una recesión suelen ofrecer cuatro razones. Primero está la inversión de la curva de rendimiento. En segundo lugar está la caída de M2. En tercer lugar está el endurecimiento significativo de la política monetaria resultante del aumento de la tasa de fondos federales combinado con el endurecimiento cuantitativo (QT). En cuarto lugar, el exceso de ahorro de los consumidores acumulado durante la pandemia podría agotarse en septiembre.

Un riesgo más inmediato para la economía es una posible huelga de 300.000 trabajadores de UPS. Bloomberg (5 de julio) informa: “Semanas de conversaciones entre UPS y los Teamsters se desmoronaron la madrugada del miércoles en Washington después de extenderse hasta el feriado del 4 de julio, con negociadores asediados saliendo poco después de las 4 a. m. para decir que las conversaciones se habían derrumbado”. Un portavoz del sindicato dijo que los empleados del sindicato no trabajarán más allá del 31 de julio cuando expire el contrato actual.

Revisemos nuestra respuesta optimista a las razones citadas con más frecuencia para preocuparse por una recesión:

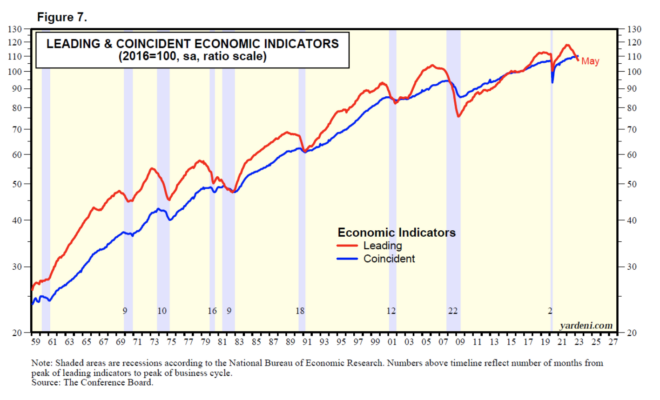

(1) Indicadores adelantados a la baja y M-PMI. El índice de principales indicadores económicos (LEI) alcanzó un máximo histórico durante diciembre de 2021 (Fig. 7). Ha bajado un 9,4% desde entonces hasta mayo. El LEI anticipó correctamente las ocho recesiones anteriores con un tiempo de espera promedio de 12 meses.

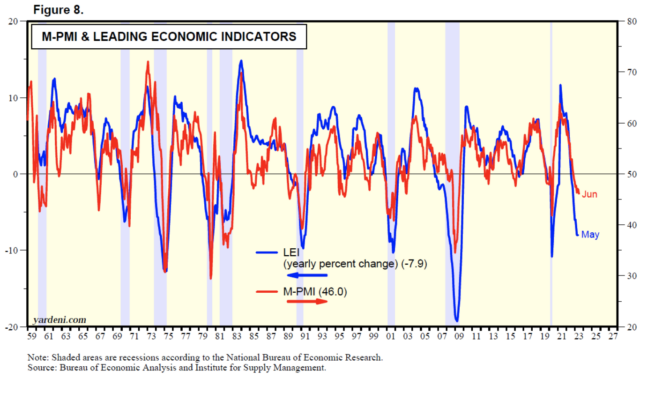

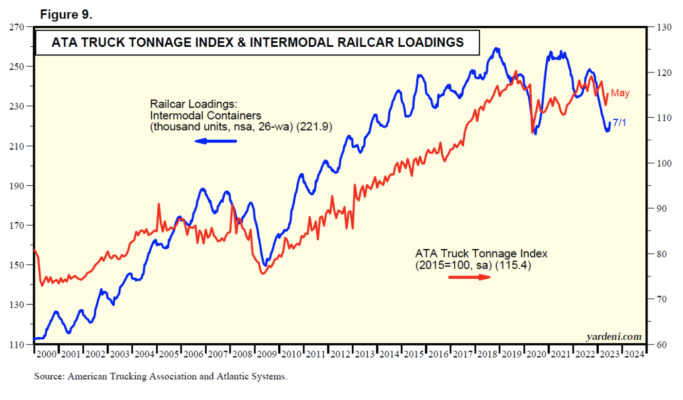

Hemos demostrado anteriormente que el LEI está sesgado, dando más peso a la fabricación que a los sectores de servicios de la economía. El cambio porcentual interanual en el LEI (que bajó un 7,9 % en mayo) sigue de cerca al M-PMI (que cayó a 46,0 durante junio) (Fig. 8). Ambos son consistentes con nuestro escenario de recesión móvil, con la recesión actualmente afectando al sector de bienes. Eso se confirma por la debilidad en el índice de tonelaje de camiones ATA y las cargas de contenedores intermodales en vagones de ferrocarril durante el año pasado (Fig. 9).

(2) Curva de rendimiento invertida. Melissa y yo «escribimos el libro» sobre la curva de rendimiento en 2019. Se titula The Yield Curve: What Is It Really Predicting?. Llegamos a la conclusión de que las curvas de rendimiento invertidas indican que los inversores creen que el endurecimiento continuo de la política monetaria de la Reserva Federal daría lugar a una crisis financiera, que podría convertirse en una contracción del crédito y una recesión en toda la economía. Son las crisis crediticias las que causan las recesiones, no las curvas de rendimiento invertidas las que anticipan estos eventos.

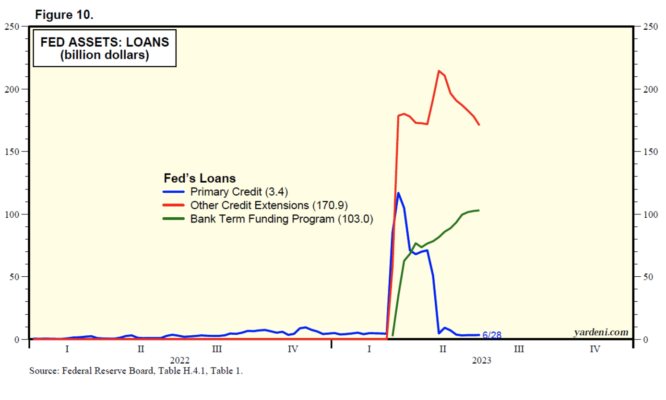

Esta vez, la curva de rendimiento se invirtió el verano pasado. Una vez más anticipó correctamente una crisis bancaria, que se produjo en marzo. Lo que es diferente esta vez, hasta ahora, es que la Fed respondió muy rápidamente con una línea de liquidez bancaria de emergencia, que hasta ahora ha funcionado para evitar la quiebra de bancos en toda la economía y una contracción del crédito (Fig. 10).

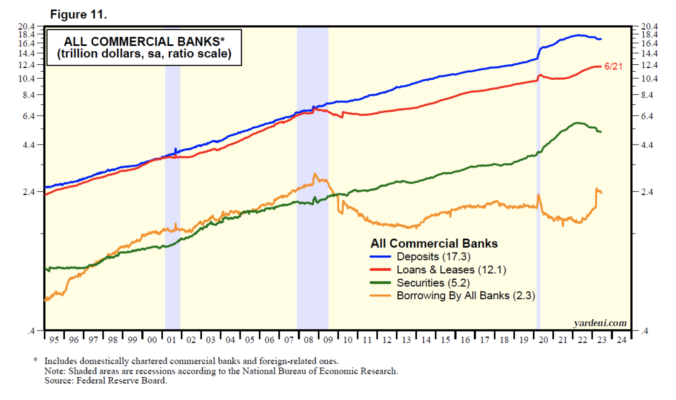

Así que no ha habido recesión, hasta ahora. Todavía podría darse si la crisis bancaria se convierte lentamente en una crisis crediticia. Es por eso que Melissa y yo estamos monitoreando de cerca los datos de los balances de los bancos comerciales semanales (Fig. 11). Muestran que los depósitos bancarios alcanzaron un máximo de $18,2 billones durante la semana del 13 de abril de 2022 y cayeron a $17,3 billones durante la semana del 21 de junio de 2023. Sin embargo, los préstamos bancarios se mantuvieron en un máximo histórico de 12,1 billones de dólares durante la semana del 21 de junio. Los bancos mantuvieron un récord de $5,8 billones en valores durante la semana del 13 de abril de 2022. Esta suma se redujo en $645 mil millones a $5,2 billones a medida que los valores vencieron. Los bancos están utilizando los ingresos para compensar la debilidad de sus depósitos y para otorgar préstamos.

(3) M2 decreciente. Los monetaristas parecen estar regresando y están haciendo sonar la alarma de que la reciente debilidad en la medida del dinero M2 está confirmando que la política monetaria ya es lo suficientemente estricta como para provocar una recesión. Hemos abordado este problema en el pasado y todavía no estamos alarmados.

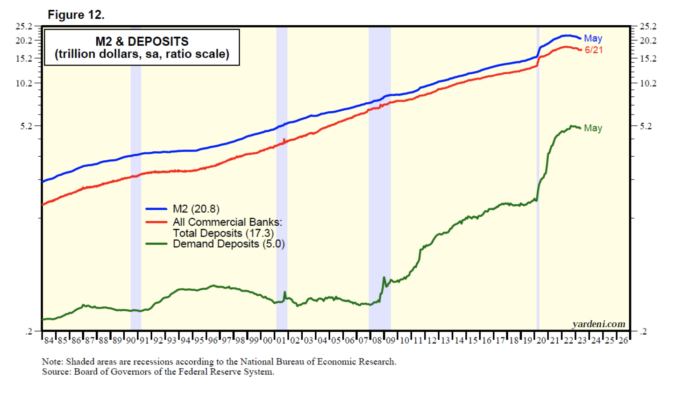

La oferta monetaria medida por M2 subió $130.9 mil millones en mayo después de caer los nueve meses anteriores en $1.0 billón (Fig. 12). Ha bajado 897.000 millones de dólares desde que alcanzó un máximo histórico en julio de 2022. Ha bajado un 4,0 % interanual. Sin embargo, el declive de M2 sigue a un aumento de 6,3 billones de dólares (41 %) desde enero de 2020 (justo antes del comienzo de la pandemia) hasta su máximo histórico. ¡M2 aún permanece alrededor de $ 2 billones por encima de su tendencia alcista previa a la pandemia!

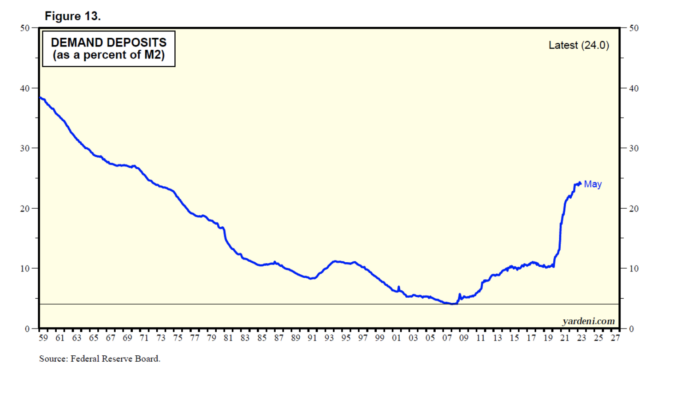

Como señalamos anteriormente, la debilidad de los depósitos bancarios se ha visto compensada en parte por los ingresos por vencimiento de los valores en poder de los bancos. Por su parte, los depósitos a la vista en M2 totalizaron $5,0 billones durante mayo. Consideramos que es $ 1.5 billones por encima de la línea de tendencia previa a la pandemia en depósitos. Los depósitos a la vista representan actualmente el 24% del M2, frente al 10,3% durante enero de 2020 (Gráfico 13). ¡M2 no ha sido tan líquido desde septiembre de 1972!

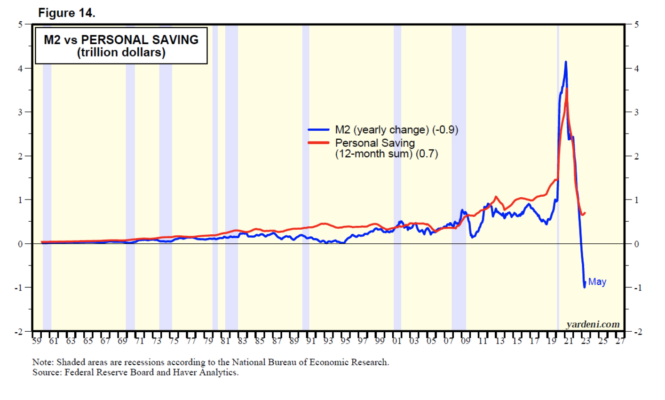

(4) Quedarse sin exceso de ahorro. El cambio anual en M2 ha estado siguiendo de cerca la suma móvil de 12 meses de los ahorros personales, lo que sugiere que todavía queda mucho ahorro en exceso según nuestro análisis de M2 anterior (Fig. 14).

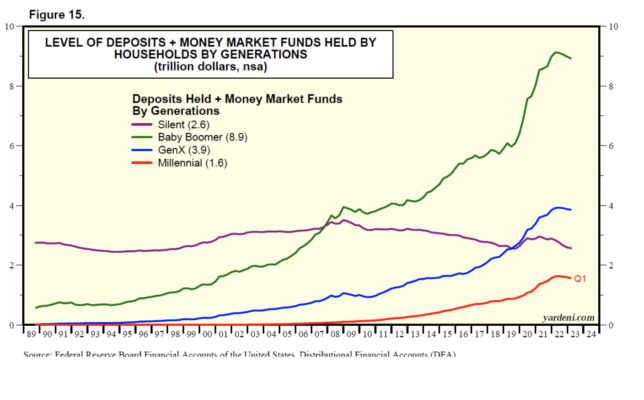

Esta conclusión se ve confirmada por los datos de la Fed sobre la propiedad de depósitos más fondos del mercado monetario por cohortes de generación. Estas son sus tenencias en el primer trimestre y los aumentos desde el cuarto trimestre de 2019 en estos activos líquidos: Silent ($2,6 billones, -$65 mil millones), Baby Boomer ($8,9 billones, +$2,5 billones), GenX ($3,9 tril

lion, +$1,1 billones) y Millennial ($1,6 billones, +$625 mil millones) (Fig. 15).

Nuevamente, consideramos que el exceso de activos líquidos en poder de los Baby Boomers solo osciló entre $ 1.0 y $ 2.0 billones al final del primer trimestre.

(5) Política monetaria restrictiva. La política monetaria es muy restrictiva, especialmente considerando el endurecimiento de los estándares de préstamo en reacción a la crisis bancaria de marzo, así como el programa QT en curso.

Sin embargo, la estricta política monetaria se ha visto compensada en parte por una política fiscal muy laxa. En el pasado, el estímulo fiscal generalmente se producía al final de las recesiones o incluso una vez que habían terminado. Esta vez, se han dado muchos estímulos fiscales antes de la próxima recesión. Esa es otra razón por la que la próxima recesión no ha llegado hasta ahora.