Hice una entrevista con Janet Álvarez para The Business Briefing en SiriusXM la semana pasada y me preguntó por algo en lo que estoy pensando y de lo que no muchos inversores están hablando en este momento.

Es un poco difícil encontrar algo de lo que nadie está hablando porque mucha gente está hablando constantemente, con canales de noticias financieras las 24 horas, una gran cantidad de empresas de medios financieros, blogs, Substacks, boletines, redes sociales, etc.

Dicho esto, mi sensación es que muchos inversores todavía están lamiendo sus heridas del peor año de la historia para los bonos en 2022 que no hay suficiente gente prestando atención a los rendimientos mucho más altos que se pueden ganar en la deuda del gobierno de los Estados Unidos a corto plazo en este momento.

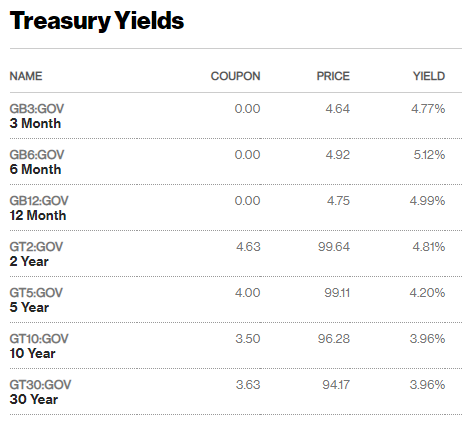

Solo mira los rendimientos de todo a 2 años o menos:

Estamos hablando del 5 % para las letras del T de 6 y 12 meses y casi cerca de eso para las letras a 3 meses y los bonos del tesoro de 2 años. Y no es solo que estos rendimientos sean casi tan altos como lo han sido durante todo este siglo; es lo altos que son en relación con los rendimientos de los bonos a largo plazo y su propia historia.

Los rendimientos del tesoro a diez años son ciertamente más altos de lo que fueron durante las etapas iniciales de la pandemia, pero siguen siendo bajos en comparación con los promedios históricos.

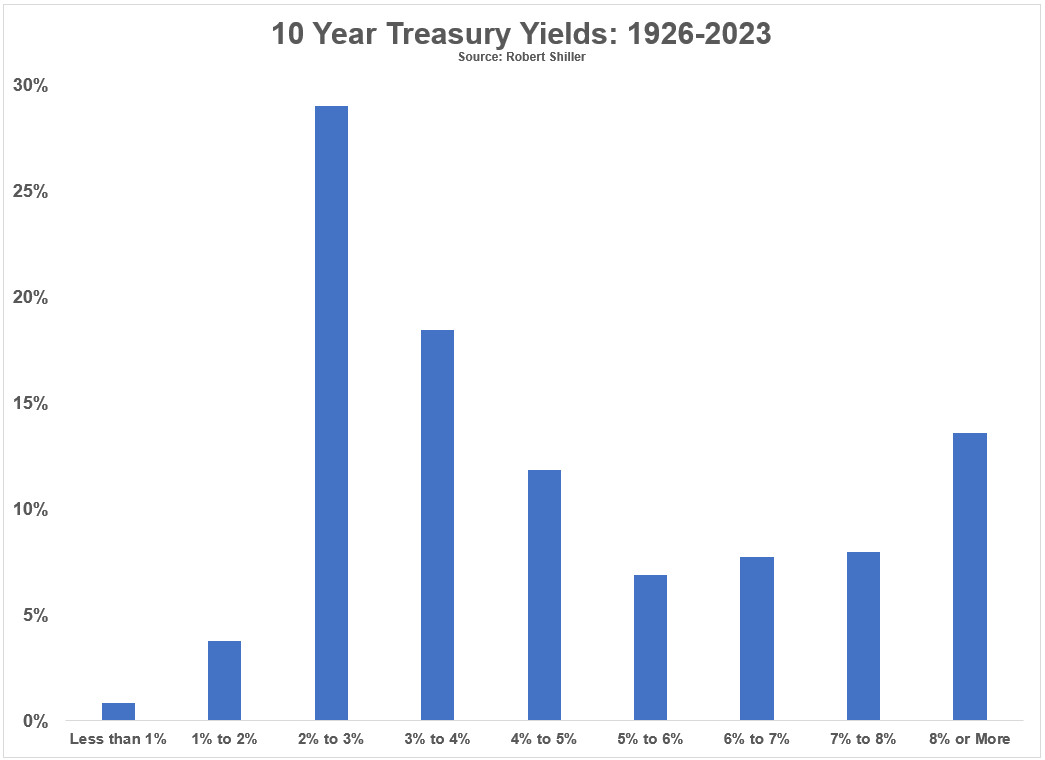

Aquí está la distribución de los rendimientos a 10 años que se van a 1926:

El rendimiento promedio durante este período de tiempo es del 4,8 %, por lo que el rendimiento a 10 años sigue por debajo del promedio. Aproximadamente dos tercios de los rendimientos de tiempo han sido del 3 % o más, mientras que el 60 % de las veces han caído en el rango del 2 al 5 %.

Las tasas T-bill, por otro lado, son más altas que la media en este momento.

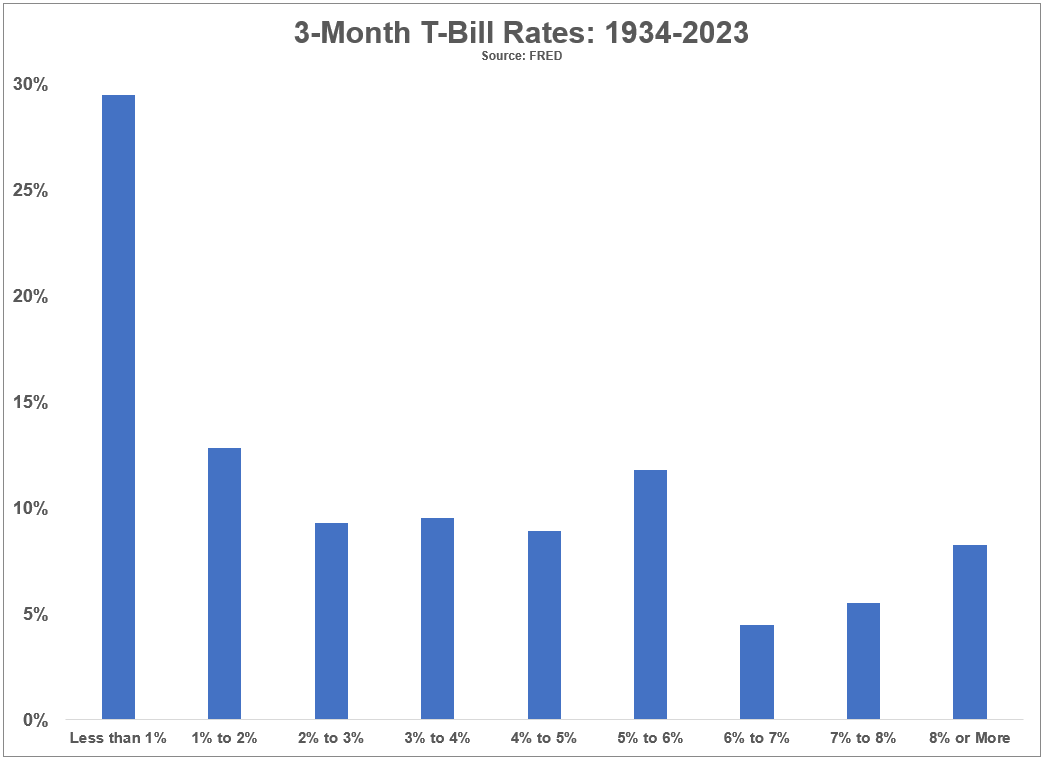

Tengo datos para las tasas de facturación T de 3 meses que se remontan a 1934:

La tasa media desde 1934 es del 3,4 %. El rendimiento actual de alrededor del 5 % solo ha estado vigente el 30 % del tiempo. Así que el 70 % de los rendimientos temporales en el papel del gobierno a corto plazo, un buen proxy para CD, cuentas de ahorro y mercados monetarios, han sido inferiores al 5 % en los últimos 90 años más o menos.

Debido a los aumentos de las tasas de interés de la Reserva Federal, a los inversores se les está ofreciendo un regalo en este momento en forma de rendimientos relativamente altos en valores esencialmente libres de riesgo (si existe tal cosa). No tienes que ir más allá en la curva de riesgo para encontrar rendimiento ahora mismo.

Los bonos a corto plazo con poca o ninguna tasa de interés o riesgo de duración están ofreciendo rendimientos del 5%.

La gran pregunta para los asignadores de activos es la siguiente: ¿Las tasas más altas sin riesgo afectarán a la demanda de acciones y otros activos de riesgo, lo que conduce a rendimientos deficientes?

Esto tiene sentido en teoría. ¿Por qué correr más riesgo cuando ese rendimiento garantizado del 5% está ahí?

La relación entre las tasas libres de riesgo y los rendimientos del mercado de valores no es tan sólida como parece en teoría.

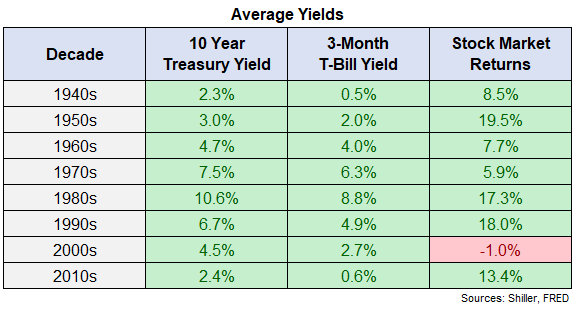

Aquí están los rendimientos medios del tesoro a 10 años, los rendimientos del tesoro a 3 meses y los rendimientos del S&P 500 por década que se van a la década de 1940:

Los rendimientos medios más altos se produjeron en la década de 1980, que también fue una de las mejores décadas de la historia para las acciones. Los rendimientos se elevaron de manera similar en las décadas de 1970 y 1990, pero una de esas décadas experimentó rendimientos por debajo de la par, mientras que la otra vio un rendimiento de las luces apagadas.

Los niveles de rendimiento eran más o menos promedio en la década de 2000, pero el mercado de valores tuvo un rendimiento terrible.

Podría haber añadido inflación o valoraciones iniciales o crecimiento económico o un montón de otras variables a esta tabla. Pero tal vez ese sea el punto: el contexto es más importante que los niveles de tasas de interés por sí solos.

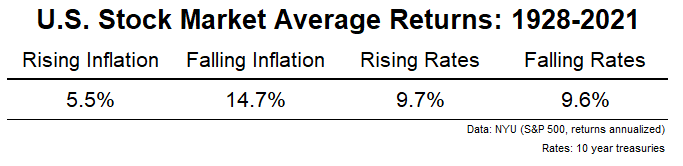

También pensarías que el aumento o la caída de las tasas de interés tendría un impacto aquí, pero he mirado los datos y no parece ayudar:

Parece que el aumento o la caída de la inflación importa mucho más que el aumento o la caída de las tasas de interés.

También miré el rendimiento del mercado de valores cuando los rendimientos del tesoro a 3 meses promediaron el 5 % durante todo el año (lo que podría suceder este año). Ese ha sido el caso en 25 de los últimos 89 años.

El rendimiento anualizado del S&P 500 en esos 25 años fue del 11 %. Por lo tanto, en años con tasas libres de riesgo por encima de la media, el mercado de valores en realidad ha visto rendimientos por encima de la media.

No estoy diciendo que se garantice que las acciones vayan bien en un entorno de tasas más altas. Tal vez los inversores se contenten con un 5% de rendimientos esta vez. Pero la historia muestra que no se garantiza que les haga mal simplemente porque el efectivo está ofreciendo rendimientos más altos.

Es importante recordar que las acciones son activos de larga duración, mientras que las letras no lo son. Al igual que las acciones pueden fluctuar a corto plazo, también lo puede hacer la tasa libre de riesgo.

Podría ser que los inversores estén buscando rendimientos más altos cuando los rendimientos libres de riesgo son altos porque esos períodos tienden a coincidir con una mayor inflación.

El cinco por ciento suena bastante bien en este momento en comparación con los rendimientos de los últimos 10-15 años, pero algunos podrían burlarse de esas tasas cuando la inflación todavía está en el 6%.

Es probable que la inflación siga siendo más importante que las tasas de interés, ya que los rendimientos seguirán el camino de la inflación a partir de aquí.

La buena noticia para los inversores es que una economía más caliente de lo esperado ahora está ofreciendo mejores tasas libres de riesgo de las que hemos visto en años.

La paradoja aquí es que podría requerir una desaceleración de la economía para vencer una inflación superior a la media. Si eso sucede, es probable que las tasas libres de riesgo también caigan.

Disfruta de los altos rendimientos, pero no esperes que duren para siempre.