- El S&P 500 se beneficia de un principio básico ponderado por capitalización mediante el cual las empresas en crecimiento aumentan automáticamente de peso; Las acciones y subsidiarias de Berkshire reflejan el mismo principio.

- El principio fundamental es una espada de dos filos, que opera a la inversa cuando las acciones líderes están sobrevaloradas y sufren una gran corrección; ahora podemos estar en tal corrección.

- Lo que hace estallar la burbuja, el aumento de las tasas, aumenta el factor de descuento para las ganancias futuras de las empresas en crecimiento y afectará con más fuerza a las empresas especulativas sin ganancias presentes.

- Berkshire tuvo un buen comportamiento en el colapso de las punto.com del 2000 y debería ser ayudado por el hecho de que el mercado ve a Apple como un negocio y no ha incluido su avance en el precio de mercado de Berkshire.

- Los inversores que tienen sus inversiones con miras a la jubilación a largo plazo en el índice S&P probablemente no deberían vender porque los fundamentos parecen estar bien; Berkshire y algunas acciones de valor también deberían tener un buen comportamiento.

«Ten más de lo que funciona y menos de lo que no», dice un refrán para traders

En su carta anual para accionistas de 2013, Warren Buffett reveló que había dejado instrucciones de que el 90% de su legado a su esposa se invertiría en el índice Vanguard S&P 500, lo que implica el Vanguard Large Cap Fund (VFIAX) o ETF (VOO). Lo primero que pensé en ese momento fue que él veía el índice S&P 500 como el ideal de diversificación, así como el hecho de que la gestión del índice es más o menos pasiva y mecánica. También muestra la preferencia de Buffett por las acciones de gran capitalización y predominantemente nacionales (actualmente al menos 13,1 mil millones en capitalización de mercado) que cumplen con ciertos criterios para el volumen de operaciones, flotación pública, cotización en las principales bolsas y cantidad de negocios en los EE. UU., excluyendo ciertas categorías, como sociedades limitadas. Irónicamente, a Berkshire Hathaway ( BRK.A ) ( BRK.B ) se le negaría la inclusión hoy (si no hubiera sido protegido) debido a una regla recientemente adoptada sobre clases de acciones duales (sus acciones A y B no tienen derechos de voto equivalentes).

Como conglomerado, Berkshire Hathaway está diversificado, aunque obviamente no tan completamente como el S&P 500. Buffett también debe haber apreciado la seguridad de que su construcción básica aseguraba que seguiría siendo diversificado y representativo del mercado estadounidense. Esas razones me parecieron bastante buenas en 2013. Sin embargo, después de haberlo pensado a lo largo de los años, me he dado cuenta de que el principio básico de un índice ponderado por capitalización proporciona un principio muy poderoso oculto a simple vista: el proceso mecánico mediante el cual la capitalización de los índices ponderados se actualizan y renuevan, sumando a los ganadores mientras reducen a los perdedores a la insignificancia. ¿Quién no querría que este principio se aplicara automáticamente en su cartera?

El proceso mecánico de ponderación del límite tiene el efecto de actualizar periódicamente la clasificación y los pesos de sus componentes, asegurando así que refleja la importancia cambiante de varios componentes y grupos industriales. La capitalización de mercado total sirve bien para este propósito porque la opinión general del mercado resume toda la información disponible, al menos en teoría. La obviedad básica de la ponderación de capitalización es que los ganadores aumentan en su impacto relativo en el índice, mientras que las empresas menos exitosas (relativamente) se reducen. Su precio en aumento significa una mayor capitalización y ascienden en la clasificación por la pura mecánica de la ponderación. Esto no perjudica necesariamente a las acciones que se degradan porque su precio no tiene motivos para bajar. Puede que sigan haciéndolo bastante bien. Simplemente sucede, de nuevo mecánicamente, que su influencia en el índice se reduce.

La mayoría de las veces, el impacto de este proceso es que, con el tiempo, los índices ponderados con límite máximo se renuevan y actualizan. Las empresas jóvenes, vitales y de rápido crecimiento surgen para desplazar la influencia de las empresas más antiguas, maduras y de crecimiento más lento. La mayor parte del tiempo este proceso es gradual, fluido y claramente constructivo. Mirando hacia atrás durante décadas, puede ver la lista en evolución de las principales posiciones del índice. Muchos sitios en Internet contienen listas que proporcionan clasificaciones de empresas que también brindan una instantánea del cambio y el crecimiento en la economía de los EE. UU. para echar un vistazo rápido a la forma en que esto ha funcionado a largo plazo, aquí hay una lista de las cinco principales acciones del índice S&P clasificadas por capitalización de mercado cada cinco años desde 1980 hasta 2015. Para obtener listas más largas, consulte esta fuente).

- 1980: IBM, ATT, XON (ahora XOM), Std. Oil of Indiana, Schlumberger

- 1985: IBM, XON, GE, ATT, GM

- 1990: IBM, XON, GE, PM, RD

- 1995: GE, ATT, XON, KO, MRK

- 1999: MSFT, GE, CSCO, WMT, XOM

- 2000: GE, XON, PFE, CITI, CSCO

- 2005: GE, XOM. MSFT, CITI, PG

- 2010: XOM, AAPL, MSFT, Berkshire Hathaway, GE,

- 2015: AAPL. GOOG, MSFT, XOM, WFC

El panorama general muestra la evolución gradual que se aleja de las acciones de la vieja economía con una especie de mini-burbuja en las acciones de energía a principios de los ochenta y una explosión en la industria farmacéutica en los noventa. Los bancos se recuperaron justo antes de colapsar en 2007-2008. Apple comenzó su ascenso a principios de la última década, mientras que Berkshire Hathaway avanzó y se situó entre los diez primeros. Y una nota: lancé en 1999, el año anterior al colapso de las punto.com, solo para mostrar que no estoy inventando lo que voy a decirles sobre la burbuja de las punto.com. Resumiendo todo, debe darle al índice ponderado por capitalización al menos cuatro estrellas y media para mantenerse al día con la evolución de la economía. Hay un poco de tiempo de espera desde el éxito inicial hasta un aumento en el índice, pero llegar un poco tarde probablemente sea más positivo que negativo.

El principio central parece casi mágico al proporcionar participación en nuevas áreas de crecimiento. Sin embargo, es importante recordar que las ventajas vienen acompañadas de una desventaja inevitable. Notarás que el título de este artículo incluye la descripción «de dos filos», como en el proverbial «espada de dos filos». Esa es una descripción justa del impacto de la ponderación del límite. Aunque es algo bueno la mayor parte del tiempo, el mercado ocasionalmente golpea y la mayor parte del daño se la llevan las acciones líderes y más populares. Esto sucede a menudo después de períodos en los que el mercado pierde temporalmente la razón. Luego debe corregir y, a veces, sobrecorregir. Hay alguna evidencia de que ahora estamos en ese período …

Un mercado alcista para siempre viene con bolsas de aire

Si bien los ajustes de ponderación de la capitalización de mercado en curso funcionan bastante bien a largo plazo, hay períodos en los que el mercado se equivoca mucho. Dichos períodos en mi vida como inversionista incluyen la burbuja de crecimiento de primera clase «Nifty Fifty» de fines de la década de 1960 y principios de la de 1970 y la burbuja de las punto.com que precedió al colapso de 2000. A partir de 1998, las acciones populares de las punto.com y una serie de otras acciones de gran crecimiento alcanzaron niveles de precios que, en retrospectiva, eran absurdos. La opinión del mercado se equivocó tanto a fines de la década de 1990 que un líder en esa era, Cisco Systems ( CSCO ), que ocupó el puesto número uno en capitalización de mercado en marzo de 2000, aún no ha recuperado su máximo de marzo de 2000. Eso es a pesar del hecho de que su comportamiento ha sido bastante bueno. Otros fueron ( MSFT ) y General Electric ( GE ).

Microsoft finalmente superó su máximo de 2000 en 2016 y recientemente recuperó su posición anterior como número 1 en capitalización de mercado. Debo añadir que, una vez más, parece un poco caro con su relación precio-beneficio de 37 a pesar de los excelentes resultados. GE se vino abajo tanto como negocio como como acción.

GE ahora ocupa el puesto 75 en el S&P por capitalización de mercado y, sin embargo, parece muy caro en su relación P / U actual de 47. Mientras tanto, Cisco, a pesar del crecimiento continuo de las ganancias, no aparece entre los 20 primeros del Vanguard S&P 500. Index Fund o el Vanguard Growth Index Fund ( VIGAX ). Con su P / U relativamente barato de alrededor de 17, sin embargo, es el # 15 en el Vanguard Mega Cap Value Index Fund ( VMVLX ). El problema de mantener a Cisco en el año 2000 fue que en su punto máximo se vendía a unas 30 veces las ventas. Ese número lo coloca en la misma categoría básica que los favoritos de alto crecimiento del mercado actual (aunque Cisco al menos tenía ganancias). Habría sido extraordinario para Cisco ser una inversión rentable durante los siguientes 20 años a pesar de los excelentes resultados operativos.

Cisco, Microsoft y GE, todos los cuales ocuparon el primer lugar por capitalización de mercado en algún momento alrededor del año 2000, son ejemplos concretos de lo que puede suceder cuando el mercado pierde la cabeza y se equivoca a lo grande. Sus posiciones en el índice cayeron y siguieron cayendo a medida que el mercado corrigió los excesos. Microsoft se las arregló contra todo pronóstico para volver a subir. Solo debe preguntarse cuántos compradores de Microsoft del año 2000 aguantaron hasta que su precio se recuperó hasta el punto de equilibrio en 2016.

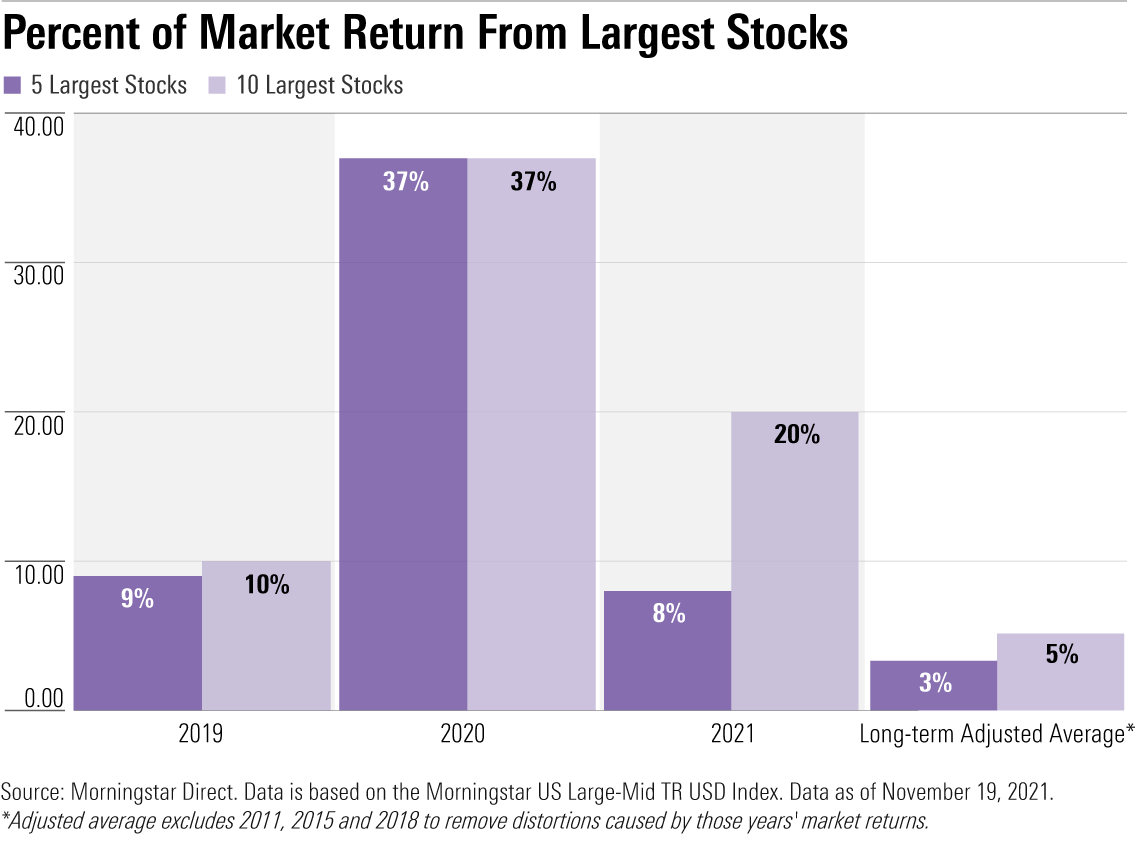

Hay otro aspecto del principio ponderado que es mucho más positivo. En los últimos años, varias empresas innovadoras han vuelto a subir para dominar las diez primeras empresas del índice. Numerosos artículos han hablado de este hecho. Es difícil no darse cuenta cuando las cinco acciones más grandes del índice – Apple ( AAPL) , Microsoft ( MSFT) , Amazon.com ( AMZN) , Meta Platforms ( FB) y Tesla (NASDAQ: TSLA ) – contribuyeron con un enorme 37% de los rendimientos del mercado como lo hicieron en 2020. Este año, el mismo grupo, con Alphabet ( GOOG ) ( GOOGL) que reemplazan a Meta / Facebook, han contribuido solo con una cantidad de un dígito, y solo Alphabet y Apple superan al mercado en su conjunto. Sin embargo, las mismas seis acciones más Nvidia ( NVDA ) siguen siendo las siete acciones principales en el índice S&P y aún representan alrededor del 26% de su valor. Piénselo. Cuando compra el índice S&P 500, más de una cuarta parte de su inversión se concentra en estas siete acciones.

Si bien la trayectoria de estas acciones tiene muchos paralelos con las burbujas Nifty Fifty y punto.com, sus historias también muestran la otra cara positiva de las empresas propietarias que crecen rápidamente y ganan terreno sobre los líderes del mercado anteriores. De las siete principales empresas actuales, solo cuatro existían en 2000 (Microsoft, Amazon, Apple y Nvidia).

Muy pocos inversores tenían todas o incluso una o dos de estas empresas desde el año 2000 o la fecha en que ingresaron al índice. Sé que no lo hice. La realidad es que fueron ganadores espectaculares en casi cualquier momento hasta que se desaceleraron como grupo en febrero de 2021. Los inversores en fondos o ETF basados en el índice S&P 500 se encontraban entre los que lo hicieron bastante bien. Lo que debe hacer el índice ponderado por capitalización es comprar acciones cuando cumpla con los criterios básicos y se convierta en un componente del índice y comprar más para reflejar su peso de capitalización de mercado a medida que la empresa crece y el precio de las acciones sube. Pienso en esto como una inversión pasiva «activa» o una inversión activa «pasiva», lo que prefiera. Obtienes a los ganadores en tu cartera con un pequeño desfase de tiempo sin realizar ninguna acción tú mismo. Lo que Buffett vio y eligió para su esposa fue un sistema difícil de superar. Lo que hace, de hecho, está bastante cerca de lo que ha hecho durante muchas décadas con elecciones activas.

Berkshire tiene paralelos con el índice S&P 500

Las dos carteras de Buffett en Berkshire, acciones que cotizan en bolsa y subsidiarias de propiedad total o mayoritaria, a menudo parecen ser en gran parte oportunistas, lo que refleja buenos o grandes negocios que están disponibles en un momento particular. Eso probablemente sea cierto hasta cierto punto, pero yo diría que debajo de la superficie se puede discernir un patrón similar al patrón de la evolución continua y la mejora del índice de capitalización de mercado S&P 500.

Es más fácil para el índice, en parte debido a su mayor escala y en parte porque las posiciones que necesita abrir o añadir están allí mismo en el mercado para comprar. El índice, por su propia estructura, llevará a cabo mecánicamente el proceso mediante el cual Buffett construyó Berkshire Hathaway. Buffett rara vez vende posiciones a largo plazo, prefiriendo dejar que sus posiciones menos exitosas se reduzcan en importancia relativa a medida que sus grandes ganadores las superan. Echemos un vistazo a las cinco posiciones principales de la cartera que cotiza en bolsa de Berkshire a intervalos de cinco años a partir del año 2000, tal como se presentan en las Cartas Anuales de Accionistas de Buffett de las fechas indicadas:

- 2000: KO, WFC, AMEX, Gillette (más tarde parte de PG), Washington Post

- 2005: KO, AMEX, WFC, PG, MCO

- 2010: KO, WFC, AMEX, PG, KFT (más tarde KHC)

- 2015: WFC, KO, IBM, AMEX, PG

- 2020: AAPL, BAC, KO, AMEX, VZ

Al principio, la cartera de Berkshire era principalmente una forma de implementar la flotación de seguros para sus grandes participaciones de seguros, que al principio eran y siguen siendo hoy en día el sector más grande de participaciones de Berkshire. Como resultado, la cartera se centró en dividendos regulares junto con un factor de crecimiento derivado de la reinversión interna («mirar a través de las ganancias», como lo llama Buffett). Esto permite a Berkshire, gracias a su sólido balance, superar con creces la flotación en otras compañías de seguros que deben poseer principalmente bonos.

American Express (NYSE: AXP ) y Coca-Cola (NYSE: KO ) fueron los primeros vehículos de gran crecimiento, en ese orden. KO, sorprendentemente, alcanzó un múltiplo extremo junto con las puntocom, lo que llevó a Buffett a decir en una ocasión que probablemente debería haber vendido. Durante algunos años a partir de entonces, buscó acciones que cotizaran en bolsa con la esperanza de encontrar una que pudiera sobresalir y superar a KO y AMEX en valor. Las valoraciones del mercado y su confesada falta de experiencia en tecnología fueron obstáculos. Wells Fargo (NYSE: WFC ) parecía una posibilidad por un tiempo después de sobrevivir a la crisis de 2008, pero la serie de revelaciones sobre prácticas poco éticas como manipular las cuentas de los clientes lo llevaron a reducir y luego eliminar su posición en WFC. IBM (NYSE: IBM ) resultó ser un fracaso, demostrando que el camino a seguir con la tecnología no era comprar las estrellas de ayer a bajo precio. Como casi siempre ha sido el caso de las adquisiciones, es necesario pagar por las futuras estrellas. Este es el enfoque que los índices ponderados por capitalización están obligados a adoptar a diario.

Habiendo pagado en ocasiones por KO durante su ascenso en la década de 1980, eligió a Apple como su vehículo en 2016. Su base de costos en este punto es de aproximadamente $ 31 mil millones, mientras que el valor de mercado actual de la posición de Berkshire es de alrededor de $ 160 mil millones. Subió lo suficiente para mantenerse por delante de su segunda participación más grande, Bank of America, que inicialmente adquirió como parte de una acción preferente de rescate que incluía una opción de compra a largo plazo. Después de compras adicionales, su base de costos en BAC es de alrededor de $ 14 mil millones y su valor actual aproximadamente el triple. Apple y Bank of America, en resumen, lograron lo que KO y AMEX hicieron anteriormente, superando a otras participaciones y reduciéndolas a una relativa insignificancia.

Las adquisiciones de Berkshire también reflejan este principio fundamental

El camino en el caso de adquisiciones es aún menos suave. Existe una tendencia subyacente similar en las compras de Berkshire de subsidiarias de propiedad total o mayoritaria y corresponde al ideal de ponderación de capitalización. Uno de los primeros grandes ganadores de Berkshire fue See’s Candy, comprada por solo $ 25 millones en 1972, una empresa con un alto margen de beneficio con muy poca necesidad de capital. Entonces, ¿qué hay de malo en eso? La gran virtud de See también impuso una limitación. No había una forma interna de reinvertir su flujo de efectivo, de modo que See’s y otras acciones de Buffett antes de finales de la década de 1990 arrojaron efectivo que impuso una presión continua para reinvertir a un rendimiento similar o mayor. Las subsidiarias de seguros, la mayor parte de Berkshire por un gran margen, crearon un problema análogo, ya que su flujo de efectivo debía reinvertirse a un buen ritmo.

Alrededor de 1998, Buffett se dio cuenta de que esto era imposible de hacer al encontrar empresas de alto rendimiento / bajo activo fijo y comenzó la búsqueda de empresas que pudieran reinvertir de manera rentable o incluso beneficiarse de capital adicional. Lo que hizo Buffett a partir de ese momento se ve oscurecido hasta cierto punto por la gran cantidad de compras medianas, algunas de las cuales fueron simplemente oportunidades. Por lo tanto, enfatizaré las dos adquisiciones más grandes y la forma en que ayudaron a reducir el problema creado por empresas con buenos flujos de efectivo pero sin lugar para reinvertirlo: MidAmerican Energy y Burlington Northern Santa Fe Railroad. Ambas eran grandes y estaban creciendo hasta llegar a ser enormes.

Berkshire compró el 90% de MidAmerican en 1999 por $ 2,15 mil millones en efectivo para acciones y la asunción de $ 7 mil millones de deuda. Una de sus virtudes fue la capacidad de reinvertir su propio flujo de caja y hacer uso de capital agregado con una sólida rentabilidad garantizada como utilidad pública. En los años transcurridos desde entonces, MidAmerican ha crecido internamente, pero también ha servido como plataforma para nuevas adquisiciones, Pacificorp por $ 9.4 mil millones en 2006 y NV Energy por $ 5.6 mil millones en 2013. También ha permitido una serie de adquisiciones «complementarias» que incluyen gas y activos del oleoducto de Dominion Energy ( D) adquirida en 2020 por un monto combinado de deuda / capital de aproximadamente $ 9 mil millones. Una de las ventajas de estas adquisiciones fue que las empresas ya no necesitaban pagar dividendos y disfrutaron del menor costo de préstamos de Berkshire para poder invertir el 100% o más del flujo de caja. Reconociendo la importancia de estas subsidiarias, Buffett las reorganizó en Berkshire Hathaway Energy en 2014. En su Carta a los accionistas de 2020, Buffett caracterizó a BHE como la cuarta de las 4 «joyas de la corona» de Berkshire. También es la parte de Berkshire de la que surgió el recién ungido sucesor de Buffett, Greg Abel.

En 2010, Berkshire adquirió Burlington Northern Santa Fe Railroad por $ 44 mil millones, incluida la asunción de deuda. En los años transcurridos desde que lo compró, BNSF ha devuelto aproximadamente su costo de compra en efectivo para reinversión (nuevamente garantizado por los organismos reguladores). En la Carta a los accionistas de 2020, Buffett la clasificó como empatada con AAPL en el segundo lugar entre las «joyas de la corona» de Berkshire, y agregó que pensaba en AAPL como una unidad de negocios. Esto implica un valor de al menos $ 120 mil millones. Los negocios de seguros como grupo siguen siendo el número uno. BNSF y BHE dejan a todas las subsidiarias de propiedad total o mayoritaria anteriores en el polvo. See’s Candy ahora ocupa un lugar similar al de Coca-Cola entre las acciones que cotizan en bolsa como fuente de efectivo (con impuestos ligeros dentro de una cartera corporativa). Las compras recientes de Buffett de Verizon ( VZ) y cuatro empresas comerciales japonesas encajan en este mismo nicho.

Apple se convirtió en el vehículo de Berkshire para participar en la carrera tecnológica. Encontrar una inversión única como Apple no es fácil. Buffett ha expresado su pesar por haber perdido a Amazon y Alphabet cuando estaban en ascenso a pesar de que la experiencia de sus propios negocios debería haberle dicho que estaban en camino de ser grandes ganadores. Sin embargo, no había un puente fácil hacia las áreas en las que se sentía cómodo como lo hacía con AAPL. La única empresa con la que se sentía cómodo era su propia empresa, Berkshire, con su constante flujo de caja entrante que necesitaba ser invertido. La solución fue lo que ha hecho durante los últimos tres años, recomprando las acciones probablemente infravaloradas de Berkshire en una escala de aproximadamente el 4-5% de la flotación de acciones anualmente. He escrito sobre esto extensamente y recomendaré a los lectores mis artículos sobre el tema. La versión corta es que ha realizado el equivalente a una adquisición de aproximadamente $ 25 mil millones al año en una empresa confiable, aproximadamente el 25% de la cual también es una adición a su posición en Apple. Es otra variación del principio básico: deje que sus acciones ganadoras corran y reduzcan los componentes que están perdiendo terreno relativo.

Esta sección no estaría completa sin una breve mención de las posiciones de Berkshire en empresas de crecimiento muy joven en ascenso. La cartera de acciones de Berkshire incluye algunas de tamaño apropiadamente pequeño. Mis favoritas en este momento son Snowflake ( SNOW ) y Nu Holdings ( NU ). Ninguna de las dos califica para el S&P 500 o es probable que lo haga pronto (probablemente nunca para NU, que no es una empresa estadounidense). Ninguna es rentable. Ambas tienen un crecimiento maravilloso. Si tomo un volante en cualquiera de los dos, será minúsculo.

¿Qué debe hacer y qué no debe hacer ahora mismo?

Es difícil pasar por alto el hecho de que una gran parte del mercado está tremendamente sobrevalorado y lo ha sido durante un tiempo. El lado del crecimiento de alta tecnología del mercado, representado colectivamente por el NASDAQ 100 ( QQQ ) subió a la cima del S&P 500 durante la última década y desplazó gradualmente a los líderes que estaban allí en 2010. Poco a poco, su ascenso se convirtió en una burbuja. Una cosa importante para recordar acerca de las burbujas y el proceso por el cual se desencadenan es que hay una gran diferencia en las grandes correcciones del mercado que ocurren principalmente debido a mercados sobrevalorados y aquellos que van acompañados de problemas subyacentes en la economía.

Tan grave como pudo haber sido el colapso de las puntocom en 2000, fue un evento de mercado más que un evento fundamental. El NASDAQ 100 había ganado un 400% entre 1995 y 2000 y luego devolvió casi todo al perder el 78% de su valor en tres años. Mientras tanto, las acciones de pequeña capitalización, el sector financiero, los REIT y Berkshire Hathaway, entre otros, se recuperaron tras una pequeña corrección. La recesión que acompañó a la caída del NASDAQ fue bastante leve. Las personas cuyos estilos de vida no se basaban en carteras de acciones apenas lo notaron. El colapso de 2007-2009 de los CD de vivienda, finanzas e hipotecas fue fundamental. Resultó en grandes quiebras y durante aproximadamente un año todo el sistema financiero pareció estar en peligro de colapsar. La población en su conjunto sufrió.

La burbuja tecnológica actual, que muestra algunos signos de agotamiento en este momento, no parece estar acompañada de un problema económico importante. Es solo una cuestión de sobreprecio inusual en las siete principales empresas del S&P 500 y algunas otras. El alfiler que hizo estallar la burbuja de precios fue la constatación de que la Fed se tomaba en serio el aumento de las tasas en todos los vencimientos, incluidos los bonos a largo plazo. Dado que las tasas del Tesoro proporcionan el factor de descuento para las ganancias y los flujos de efectivo futuros, la fuente del denominador para la serie larga de ganancias y flujos de efectivo, el factor de descuento, bien podría duplicarse. Debido a que los rendimientos de las empresas de rápido crecimiento están en gran parte en el futuro, este aumento en el factor de descuento podría reducir su valor de mercado actual a la mitad. Las propias empresas están perfectamente bien, y su caída probablemente traerá de vuelta a los siete primeros de los 500 a un área en la que serán buenas compras. Empresas como los bancos y Berkshire Hathaway, cuyas ganancias están más cerca del presente, deberían sufrir menos por el aumento de las tasas.

El problema del denominador es mucho peor para las empresas que no tienen ningún beneficio presente y dependen de los sueños de un futuro lejano para sus elevadas valoraciones. A partir de hace dos o tres años, los líderes establecidos comenzaron a arrastrar a varias de estas futuras empresas aspirantes sin ganancias y con índices de precio a ventas tan altos como 50 a 100 o más. Para mí, esos son los dos mejores indicadores. Nunca sea propietario de una de estas empresas de ningún tamaño hasta que tenga ganancias reales o esté claramente a punto de anunciar que se ha vuelto rentable. Establezca un límite general en el precio de las ventas de aproximadamente 30. Si ya ha invertido en algunas de estas acciones, incluidos los beneficiarios de confinamiento por la pandemia, los SPAC, la mayoría de las OPI de este año y todas las acciones de memes populares favorecidas e impulsadas por los «inversores» novatos mi mejor consejo es que tome sus ganancias si todavía tiene alguna y salga sin demora. Algunas de estas empresas pueden eventualmente crecer, ganar dinero y abrirse camino a través del S&P 500, pero es una apuesta tonta. La mayoría de estas empresas actualmente no califican para su inclusión en el S&P 500, y si eventualmente califican y tienen un gran éxito, el índice en sí mismo le permitirá participar automáticamente a través del principio básico de ponderación de capitalización.

Lo que ABSOLUTAMENTE NO debe hacer es deshacerse de su posición en el S&P 500 si lo adquirió como un vehículo a largo plazo. Por otro lado, olvidaría cualquier intento de comprar la caída actual. Lo más probable es que sea necesario realizar una corrección antes de una oportunidad significativa de compra. Es importante comprender que la composición actual del S&P 500 es anormal. Es especialmente importante reconocer este hecho si su experiencia de inversión es reciente y breve. Su suposición predeterminada sobre el futuro es que los líderes tecnológicos sobrevalorados retrocederán hasta que su valoración sea razonable en comparación con empresas como Berkshire y JPMorgan ( JPM ), las dos siguientes acciones del índice que siguen a las siete tecnológicas. Una vez que la corrección ha seguido su curso, los técnicos pueden volver a tener un rendimiento superior al alza.

Un artículo reciente de Morningstar, The FAANG Market May Be Fading , con un subtítulo que dice que esto puede ser bueno para los inversores, contiene el siguiente gráfico que ofrece una comparación entre lo reciente y lo normal. Hay pocas dudas de que vivimos en tiempos anormales y probablemente se necesitará más que una breve corrección para solucionarlo. El gráfico de barras a continuación deja claro que el rendimiento actual del índice está fuera de control.

En un mundo ideal, sería posible comprar empresas de tecnología de rápido crecimiento temprano, cuando aún no son prominentes, aguantar mientras suben en el índice y luego deshacerse de ellas. El nuevo enfoque de indexación directa le permite intentarlo. Sin embargo, este enfoque requeriría clarividencia, incluso si no tuviera que considerar los impuestos sobre las ganancias de capital. La segunda mejor opción es simplemente comprar todo el índice y dejar que haga el trabajo por usted. Los índices ponderados por capitalización hacen un buen trabajo en ese sentido siempre que no esté obsesionado con comprar en la parte inferior absoluta. A diferencia del NASDAQ 100, el S&P 500 está bien diversificado en todos los sectores. Una corriente descendente importante inicialmente podría tener un impacto en todas las áreas excepto en las más defensivas, como los servicios públicos y los productos básicos de consumo, pero es más probable que el impulso principal afecte a los líderes tecnológicos durante al menos uno o dos años. Mientras tanto, el nuevo liderazgo debería comenzar a abrirse camino para desafiar a los primeros puestos. Quédese tranquilo: nada en el sector tecnológico de gran capitalización se parece hoy a Cisco en 2000. Si el S&P 500 es su mayor inversión para la jubilación, el mejor consejo es esperar y tomarse unas vacaciones para no verificar su 401 (k). Cualquier acción que realice tiene una alta probabilidad de ser inoportuna.

¿Cuán correlacionados están Berkshire y el índice S&P 500?

Berkshire Hathaway ocupa el puesto número 8 en el S&P 500 por capitalización de mercado, pero ocupa el puesto número 1 en el Vanguard Mega Cap Value Index Fund. Sin embargo, la clasificación como acción de valor es un poco engañosa, ya que Berkshire ha tenido un crecimiento sobresaliente en el pasado y sigue teniendo un crecimiento muy sólido. De hecho, muchas de las 10 principales acciones del Vanguard Value Fund combinan valor con crecimiento, algunas aparecen en ambas categorías, y todas merecen ser consideradas si está armando una cartera de acciones individuales en este momento.

Durante los 55 años transcurridos desde que Buffett asumió el control, Berkshire ha vencido al S&P 500 de manera sólida, pero Buffett ha dicho en los últimos años que esto será más difícil de lograr debido a su tamaño. A diferencia del índice S&P 500, que se actualiza constantemente para reflejar la mayor importancia de sus empresas más exitosas, Berkshire es una sola empresa.

Al ser un conglomerado en su estructura, Berkshire tiene la oportunidad de realizar nuevas inversiones que se vuelven cada vez más importantes entre sus muchas empresas y grupos, como lo ha hecho Apple. Se aplica el principio básico de un índice, pero no es automático ni uniforme. Buffett debe tomar acciones específicas entre opciones limitadas y, por lo tanto, opera como si tuviera una mano atada a la espalda. Buffett ha tenido un éxito extraordinario en esta tarea, incluso en el pasado reciente. Ningún otro inversor en la historia ha demostrado por su desempeño las habilidades para hacerlo también. Como se sugirió al comienzo de este artículo, esta es probablemente la razón por la que Buffett’s colocará el 90% del legado de su esposa en el S&P 500 automático y actualizado robóticamente.

El lado negativo de la espada de dos filos tiene el mismo impacto en Berkshire que en el S&P 500. Cuando sus grandes ganadores se extienden demasiado y caen, sus acciones dominantes tienen un impacto desproporcionado en el índice. Para el índice, esas son las siete principales acciones tecnológicas que representan más del 27% del índice. Para Berkshire, es una acción de tecnología única, Apple, que representa el 25% de la capitalización de mercado total, aproximadamente el 33% de la capitalización de mercado después de restar el efectivo.

Sabemos exactamente lo que hará el comité de gobierno del S&P 500. La respuesta: nada.

También sabemos con gran certeza lo que hará Buffett con respecto a su posición de sobrepeso en Apple. La respuesta: nada.

Una pista importante es que Buffett incluye a Apple entre sus «cuatro joyas de la corona». Como tal, trata a Apple como un negocio más que como una posición de acciones. Sus medidas de rentabilidad para Apple incluyen los criterios habituales para analizar un negocio: ingresos, ganancias, flujo de caja, reinversión interna, adquisiciones, dividendos, recompras de acciones e intangibles tan importantes como la amabilidad de los accionistas y la competencia administrativa. Apple ha superado claramente el estándar Buffett en todas estas categorías y continúa haciéndolo. Como señaló claramente cuando la Norma ASU 2016-1 de FASB comenzó a exigir informes de ganancias y pérdidas no realizadas, simplemente ignora la volatilidad como una distracción de los importantes datos operativos a largo plazo y alienta a sus accionistas a hacer lo mismo.

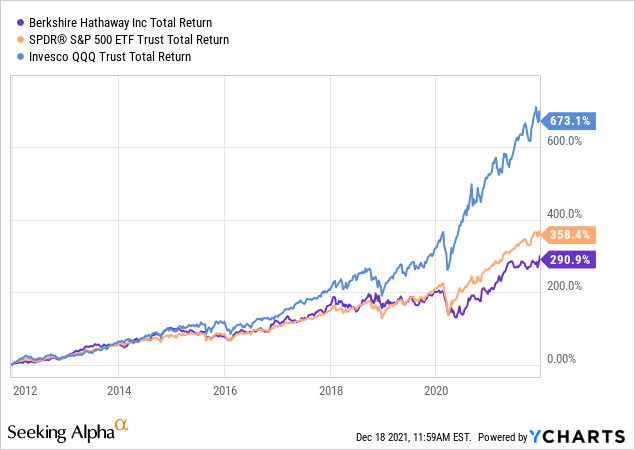

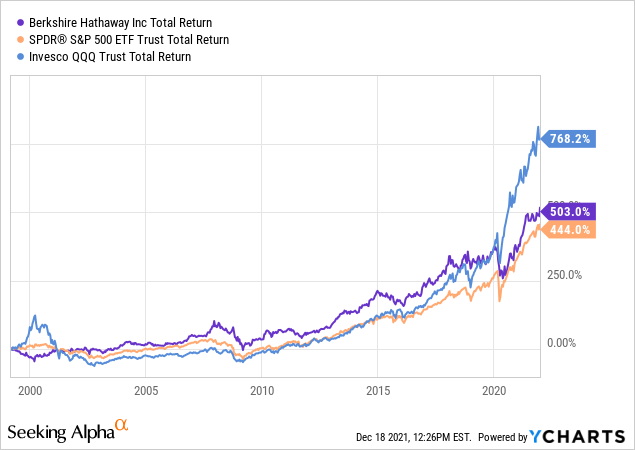

Durante los 55 años transcurridos desde que Buffett asumió el control, Berkshire ha vencido al S&P 500 de manera sólida, pero Buffett ha dicho en los últimos años que esto será más difícil de lograr debido al tamaño de Berkshire. Podría agregar el hecho de que el uso ideal de la ventaja de la ponderación es mucho más fácil cuando se actualizan 500 acciones diariamente que cuando se requiere una gestión activa para lograr lo mismo en grandes porciones. Veinte años es claramente un período más útil que los 55 años de historia de Berkshire, y los cuatro gráficos a continuación revelan algunos detalles interesantes.

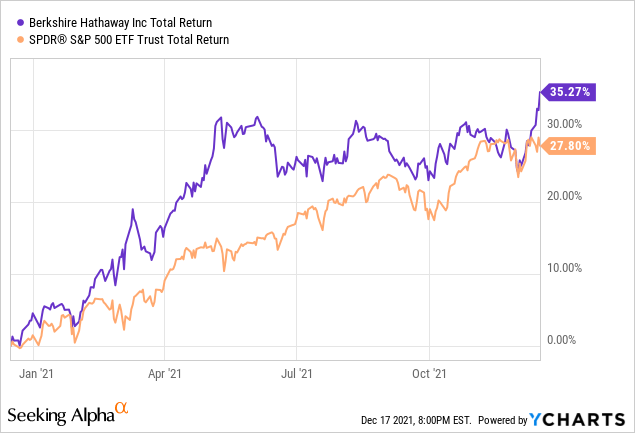

El gráfico número uno es una instantánea del año actual hasta el 17 de diciembre. Lo que muestra es que Berkshire ha liderado por poco la mayor parte del año. La diferencia aumentó a medida que las acciones tecnológicas comenzaron a tirar hacia abajo del índice S&P 500 en febrero, pero el S&P reanudó su repunte y casi lo alcanzó hasta que las últimas dos semanas vieron a Berkshire una vez más superando.

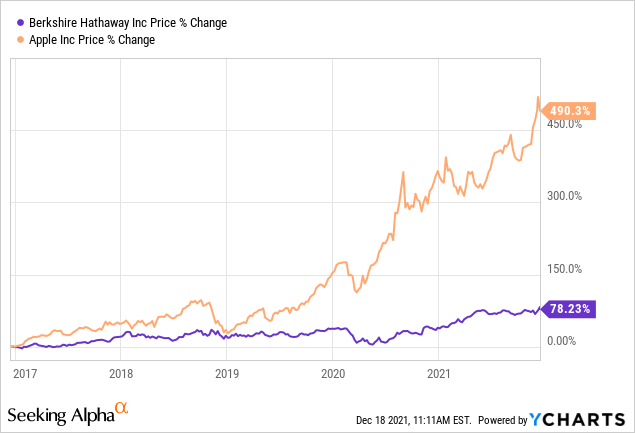

La comparación anterior de Berkshire y Apple muestra exactamente cuán poderosamente funciona el principio central ponderado en el caso de la posición de Berkshire en Apple. Buffett compró la mayor parte de su posición de Apple en 2016 hasta 2018 y se puede ver claramente el notable aumento de Apple desde una posición inicial de $ 31 mil millones a un valor actual de $ 160 mil millones, que ahora es el 25% de Berkshire (33% después de restar efectivo). Pero eso no es lo principal. El viaje a la luna de Apple desde principios de 2020 no parece reflejarse completamente en el aumento más modesto de Berkshire. Esto sugiere que el mercado toma a Buffett su palabra de que Apple debe ser tratada en términos de resultados operativos como un negocio y no como una acción. La implicación importante es que el precio de las acciones de Apple no parece ser un elemento importante en el mercado a la vista de Berkshire de modo que un ajuste que implique una caída en el precio de las acciones de Apple debería tener menos impacto en Berkshire de lo que uno podría pensar. ¿Podría ser que el lado malo de la espada de dos filos cortara menos para un gran ganador dentro de otra empresa?

El gráfico número tres muestra el valor en aumento exponencial de las acciones de alta tecnología con el Nasdaq 100 como su proxy. QQQ se escapó tanto de Berkshire como del índice S&P 500. El NASDAQ 100 estaba claramente mucho más enfocado en la tecnología, pero el S&P 500 tenía suficiente para adelantarse a Berkshire a partir de 2016. La pregunta ahora es cuánto se devolverán esas ganancias en una corrección.

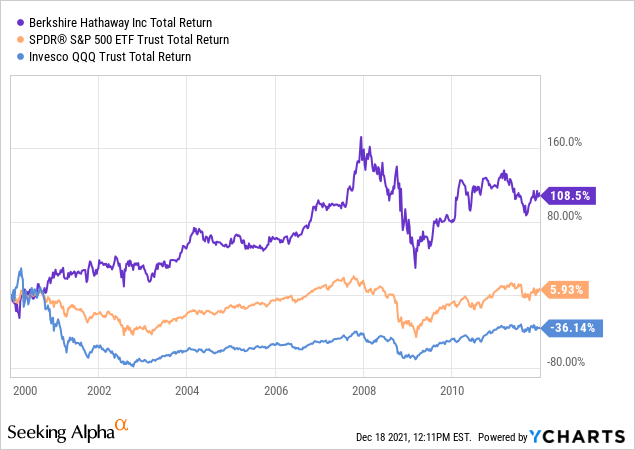

Buffett y su compañero Charlie Munger han dicho a menudo que Berkshire Hathaway tiende a seguir al mercado en mercados alcistas fuertes, pero se recupera y compensa en mercados bajistas. El gráfico número cuatro muestra claramente cómo funcionó esto durante la caída de las punto.com y el mercado bajista de 2000-2003. Observe los dos picos inversos en el extremo izquierdo del gráfico. La fecha fue el 10 de marzo de 2000. Eso marcó el pico del Nasdaq 100 y el mismo día exacto el fondo alcanzado por Berkshire después de tener un desempeño inferior y trabajar fuera de su propia mini-burbuja de dos años. Durante un breve período a partir de 1998, la relación precio-libro (P / B) de Berkshire superó 2, una rareza en Berkshire, y Buffett desalentó públicamente a los compradores potenciales.

A pesar de los altibajos en el mercado durante 21 años, Berkshire nunca ha superado ese mínimo del 10 de marzo de 2000. Eso incluye la crisis inmobiliaria / financiera de 2008-2009 cuando Berkshire se vio arrastrada por otras acciones financieras. Tenga en cuenta que, por más fuerte que haya caído en esos dos años, no cayó lo suficiente para que SPY y el NASDAQ 100 recuperaran el terreno abierto por el repunte de Berkshire cuando los otros dos índices se desplomaron en 2000-2003. El gráfico que se muestra a continuación ofrece una visión resumida de cómo encajan los dos períodos durante todo el período 2000-2021:

Este gráfico presenta una imagen complicada y muy interesante. El NASDAQ 100 no alcanzó a Berkshire hasta 2019, y no rompió realmente hasta la gran subida de las acciones que se beneficiaron del confinamiento que comenzó el 20 de marzo de 2020. Su aumento exponencial desde entonces es parte del rally tecnológico que muchos comercializan y los analistas ven como una burbuja. El NASDAQ 100 es un índice de tecnología que no representa el mercado total, específicamente sin valores financieros, lo que lo ayudó considerablemente en el desastre de 2008-2009.

Aunque ayudado por el peso creciente de sus componentes de alta tecnología, el S&P 500 nunca alcanzó a Berkshire Hathaway y se quedó atrás en el período desde el 1 de enero de 2000, en un 49% en rendimiento total. Esto refuerza aún más la opinión de Buffett / Munger de que el rendimiento superior de Berkshire en los mercados bajistas es una fortaleza importante. También refleja un punto que los profesionales financieros a menudo enfatizan con los clientes que tienen una inclinación especulativa: si una posición en acciones cae un 50%, tiene que subir un 100% para volver a la cima. Si elige entre dos inversiones similares, es preferible la que tenga menor volatilidad. Las grandes pérdidas marcan una gran diferencia.

Conclusión

Los índices ponderados por capitalización se benefician de un principio básico que hace que las acciones que suben de precio también aumenten el peso que tienen en el índice. En tiempos normales, esto permite que las empresas exitosas asuman una importancia cada vez mayor al tiempo que degradan o reemplazan a las empresas a las que no les ha ido tan bien. Tanto el S&P 500 como Berkshire Hathaway se benefician del impacto de este principio, el S&P automáticamente debido a su ponderación de capitalización, Berkshire debido a decisiones activas.

Este principio es un arma de doble filo, que arrastra hacia abajo el índice total cuando sus líderes populares se vuelven tremendamente sobrevalorados y sufren un retroceso. Esto sucedió en el desplome de la burbuja de las puntocom en 2000, y algo similar puede estar sucediendo ahora, suponiendo que la Fed está a punto de subir las tasas. El Bono del Tesoro a 10 años se utiliza a menudo como denominador del valor descontado de los ingresos, las ganancias y el flujo de caja futuros. Para las empresas caras de rápido crecimiento, la duplicación de esa tasa podría reducir a la mitad el valor prospectivo de las ganancias futuras.

El aumento en el descuento de las ganancias esperadas en un futuro lejano tendrá un impacto negativo aún más fuerte en las acciones sin ganancias actuales que cotizan en su precio extremadamente alto por razones de ventas de 50 a 100 o más. La prudencia sugiere evitar tales empresas o poseerlas en la escala más minúscula. Deben evitarse por completo las acciones favorecidas por inversores inexpertos con un enfoque frívolo del mercado.

La corrección actual puede tener un largo camino por recorrer, pero no es probable que sea tan dura para las acciones tecnológicas líderes como la caída en 2000-2003. Las empresas líderes actuales de alta tecnología son negocios reales con un crecimiento real a diferencia de muchas de las punto.com, y sus relaciones P / U agregadas no se parecen en nada a la relación P / U agregada de 200 del NASDAQ 100 en sus máximos del año 2000. Los inversores a largo plazo en un fondo del índice S&P 500 o ETF en cuentas de jubilación no deben vender a menos que sea probable que necesiten efectivo durante los próximos tres o cuatro años. Estos son tiempos anormales en la economía y el mercado, pero los fundamentos para la mayoría de las empresas y la economía en su conjunto parecen estar bien. Aquellos con dinero en efectivo para invertir podrían considerar acciones financieras, de consumo básico y de atención médica con dividendos crecientes. Muchas acciones de los primeros diez a 20 componentes del Vanguard Mega-Cap Value Index Fund combinan valor y crecimiento y tienen un precio razonable. La acción número uno en ese fondo es Berkshire Hathaway.