![]()

El objetivo de este artículo es múltiple. Su objetivo es responder a la pregunta de la investigación: ¿una cartera compuesta por las acciones más innovadoras supera al índice S&P 500? Para abordar esta pregunta, se desarrolla una estrategia de inversión a largo plazo con las principales empresas innovadoras de acuerdo con su clasificación, y su rendimiento se compara con el del índice. Basado en la creencia común de que una mayor innovación conlleva un mayor riesgo, tiene como objetivo evaluar la volatilidad asociada con las acciones innovadoras. Además, tiene como objetivo analizar el impacto de los factores del sector en el rendimiento de la cartera. Por último, lleva a cabo un análisis comparativo entre el rendimiento de la cartera y el del ETF de Innovación ARK (ARKK), que se centra específicamente en invertir en empresas relevantes en el tema de la innovación disruptiva.

El profundo impacto de la innovación: antecedentes teóricos

En el mundo de los papers empresariales, hay un consenso generalizado sobre una cosa: la importancia de que una empresa sea innovadora. Ser creativo y llegar a nuevas ideas y soluciones se considera crucial para que una empresa no solo sobreviva, sino también para prosperar y hacerlo bien. Al principio, la investigación sobre la innovación se centró principalmente en la invención y los esfuerzos empresariales. Schumpeter (1942) pensó que para que las economías crezcan y se desarrollen, es crucial que las nuevas innovaciones reemplacen a las antiguas a través de un proceso que él llamó «destrucción creativa». Es la teoría de la extracción de ganancias de Schumpeter (1942), según la cual la innovación permite a las empresas mantener temporalmente una posición de cuasi monopolio, dándoles la capacidad de extraer rentas. Esta teoría se cita a menudo como una justificación para la conexión favorable entre la innovación de una empresa y su rendimiento.

¿Qué dice la literatura?

En línea con este punto de vista, la investigación de marketing sugiere que la innovación produce resultados positivos en diversas métricas de rendimiento. Estos incluyen la posición en el mercado de una empresa, la situación financiera y el rendimiento en el mercado de valores[4,7]. Investigaciones anteriores han revelado un espectro de impactos de la innovación en el valor de la empresa, que van desde inexistentes[1] hasta modestos y aplicables solo en situaciones específicas[3] hasta positivos y sustanciales[4]. Los ejecutivos a menudo ven la innovación como una estrategia crucial para lograr el crecimiento y el éxito financiero, a pesar de que conlleva riesgos inherentes. Según el estudio[7], en el que los autores distinguen entre innovación de avance e incremental en términos de creación de valor de la empresa, la innovación incremental aumenta los beneficios normales sin afectar el riesgo o las rentas económicas, mientras que la innovación de avance está vinculada a mayores rentas económicas y niveles de riesgo. Sin embargo, los autores concluyen que, a pesar del aumento del riesgo, los accionistas se benefician de un aumento en el valor de la equidad.

Después de haber establecido el marco teórico y profundizado en la literatura relacionada sobre la innovación y su impacto, nuestro artículo está estructurado de la siguiente manera: primero detallamos el proceso de recopilación de datos. A continuación, centramos nuestra atención en la metodología empleada en nuestro análisis, aclarando el enfoque adoptado en la construcción de nuestra cartera, el análisis de factores y el análisis de regresión. Después de eso, presentamos nuestros resultados, realizamos comparaciones de rendimiento con puntos de referencia relevantes y, finalmente, sacamos nuestras conclusiones.

Datos

Debido a que no existe una sola mejor medida mutuamente acordada de una innovación firme, para elegir las empresas a investigar, analizamos la lista de Fast Company de las 50 empresas más innovadoras del mundo. Esta lista se ha publicado anualmente desde 2008. Reconoce a las organizaciones que han introducido productos innovadores, implementado estrategias comerciales innovadoras, promovido un impacto social positivo y transformado las industrias a través de sus enfoques revolucionarios. Los editores y escritores de Fast Company evalúan cada aplicación de la empresa más innovadora basándose en cuatro criterios: Innovación, para determinar si la empresa tiene una innovación distintiva y claramente demostrada; Impacto, para evaluar el impacto medido en la empresa y la industria; Puntualidad, para considerar si la innovación ocurrió en los últimos 12 meses o si ha habido avances iterativos; y Relevancia, para examinar qué tan bien la empresa explica la conexión de la innovación con los eventos actuales o los problemas más amplios de la industria y la sociedad.

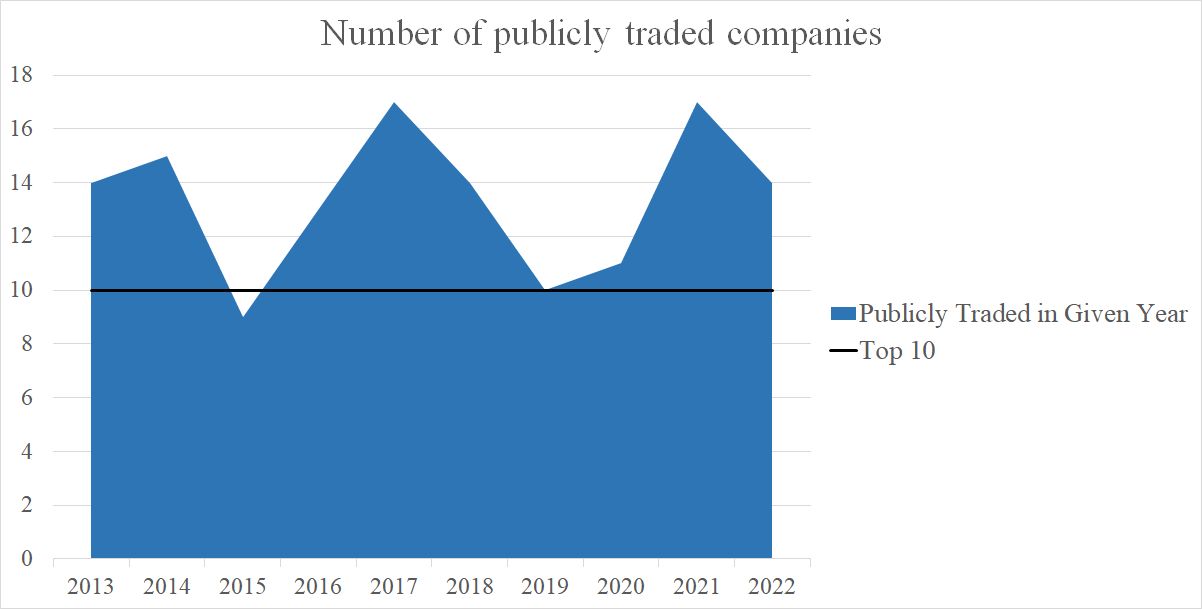

En cada lista, identificamos las 10 principales empresas que cotizan en bolsa, con la excepción de la lista de 2015, donde solo encontramos 9 de esas empresas, y obtuvimos sus datos de precios de Yahoo Finance. Más específicamente, obtuvimos el precio de cierre ajustado, que se ajusta por divisiones de acciones, dividendos y otros eventos relevantes. Tuvimos que considerar cuándo se hicieron públicas las empresas. Por ejemplo, en el ranking de 2013, Uber está en el sexto lugar. Sin embargo, ha cotizado en bolsa desde 2019, por lo que no podemos incluirlo en nuestra cartera de 2013. Por lo tanto, nuestro conjunto de datos de precios comenzó el 30 de junio de 2013 o la fecha de inicio de las empresas que se publicaron más tarde. Estábamos interesados en determinar el número de empresas que cotizan en bolsa en cada lista y, en promedio, había 13,4 empresas que cotizan en bolsa al año. Sin embargo, nuestro enfoque principal fue en las 10 principales empresas. De todas las empresas enumeradas en los últimos 10 años, hemos indicado a 55 como candidatos adecuados para nuestro análisis. Estos hallazgos estadísticos, representados en la Figura 1, revelan que, si bien en 2021 y 2017 había 17 empresas que cotizaban en bolsa, en 2015 solo había 9 empresas que cotizaban en bolsa.

Del mismo modo, también recopilamos datos de precios ajustados para el SPDR S&P 500 ETF Trust (SPY) del 30 de junio de 2013 y el ARK Innovation ETF (ARKK) desde su creación el 31 de octubre de 2014.

Metodología

El ranking de las empresas más innovadoras se estrenó en 2008 y se ha actualizado constantemente cada año alrededor de abril. Después de identificar a las mejores empresas innovadoras y obtener sus datos de precios, calculamos su rendimiento mensual. Para crear lo que denominamos «Cartera Innovadora», cada mediados de año, establecemos una cartera, manteniendo acciones de empresas identificadas en la lista de ese año y reequilibrando la cartera en junio del año siguiente. En otras palabras, compramos acciones de las empresas más innovadoras de acuerdo con la calificación de 2012 el 30 de junio de 2012 y las mantenemos hasta junio de 2013 (y luego compramos acciones de las empresas más innovadoras de acuerdo con la calificación de 2013 el 30 de junio de 2013). A continuación, comparamos el rendimiento de esta estrategia con el rendimiento del índice S&P 500 como punto de referencia, junto con otras características como la volatilidad y la relación Sharpe.

Además, creamos una cartera long-short, al ir largos en Innovative Companies y cortos en SPY. Como estábamos interesados en identificar los sectores que contribuyen al rendimiento de la cartera long-short, realizamos un análisis de factores, que abarca nueve sectores clave: Energía (XLE), Servicios Públicos (XLU), Tecnología (XLK), Materiales (XLB), Staples de Consumo (XLP), Discrecional del Consumidor (XLY), Industrial (XLI), Cuidado de la Salud (XLV) y Finanzas (XLF), con exclusiones para Bienes Raíces (XLRE) y Servicios de Comunicación (XLC). Después de obtener sus precios diarios ajustados, calculamos su rendimiento mensual y deducimos los resultados del rendimiento mensual del mercado. La variación entre el rendimiento mensual del mercado y el rendimiento mensual de cada ETF del sector sirve como factor del sector. Enriquecimos estos factores con 3 más: Tamaño, Valor y Factores Beta de Mercado, introducidos por Fama y French (1992). El tamaño se calculó comparando el rendimiento mensual de las acciones de pequeña capitalización en iShares Russell 2000 ETF (IWM) con el índice S&P 500 de gran capitalización (SPY). El valor se calculó comparando el rendimiento mensual de las acciones de valor en iShares S&P 500 Value ETF (IVE) con las acciones de crecimiento en iShares S&P 500 Growth ETF (IVW). Por último, Market Beta se calculó comparando el rendimiento mensual del Índice S&P 500 (SPY) con el rendimiento mensual de un activo libre de riesgo, representado por el ETF de la Bota del Tesoro (BIL) a corto plazo y 1-3 meses. En total, derivamos 12 factores.

A continuación, llevamos a cabo un análisis de regresión de Mínimos Cuadrados Ordinarios (OLS), que, al utilizar la cartera de diferenciación como variable dependiente y los factores de sector y estilo como variables independientes, identificó sectores y factores de estilo que impulsan las distinciones de rendimiento entre la Cartera de Innovación y el índice S&P 500.

Nuestro último paso fue comparar el rendimiento mensual de nuestra cartera con el ETF de innovación de ARK. Una vez más, calculamos el rendimiento mensual del índice a partir de los datos de precios de Yahoo Finance y calculamos la correlación entre ellos.

Resultados

Cartera innovadora vs SPY

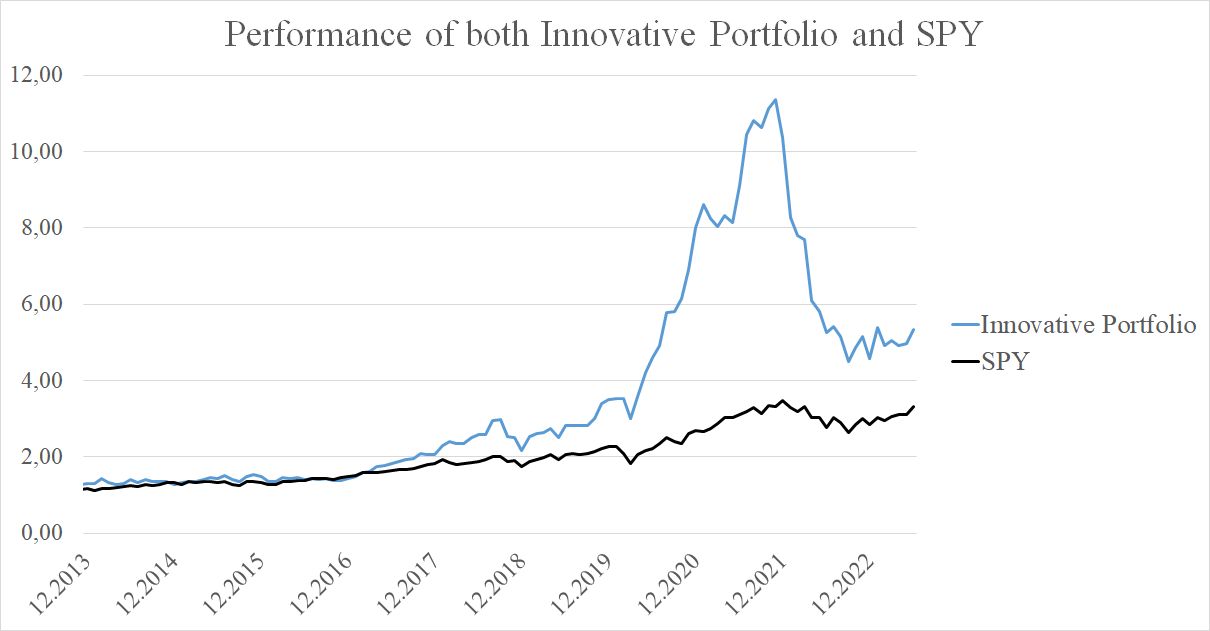

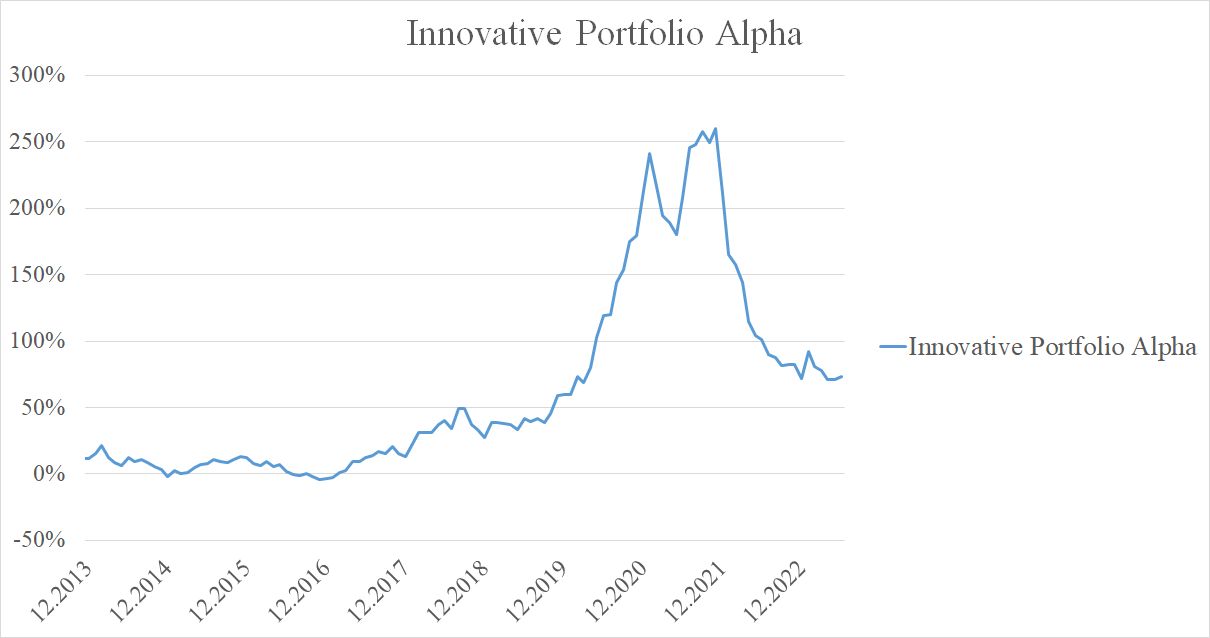

En primer lugar, evaluemos el rendimiento de nuestra cartera long-only durante el período 2013-2023 en comparación con el índice. Como se indica en la Tabla 1, la Cartera Innovadora logró un rendimiento anualizado superior (18,24%) durante este período, superando al S&P 500 ETF Trust (12,75 %). La figura 2 ilustra que la cartera innovadora supera notablemente a la SPY durante 2019 a 2021. A finales de 2021, la Cartera Innovadora experimenta un pronunciado máximo de rendimiento seguido de un fuerte descenso. Su éxito a cambio viene con mayores fluctuaciones de precios, evidenciadas por la volatilidad de Innovative Portfolios del 26,12 %, en comparación con la volatilidad del SPY del 14,90 %. La cartera innovadora experimentó una pérdida máxima más significativa del -60,40 %, en contraste con el -23,93 % de SPY. En términos de rendimiento ajustado al riesgo, el SPY demostró superioridad con una relación de Sharpe más alta de 0,86, lo que indica un equilibrio más favorable entre el rendimiento y el riesgo en comparación con las carteras innovadoras de 0,70. El Ratio de Sortino, una variación del ratio de Sharpe, confirma esta tendencia en la que el 0,53 del SPY supera las carteras innovadoras 0.30, lo que apunta a un mejor rendimiento ajustado al riesgo. Además de analizar las métricas de rendimiento, presentamos una representación gráfica del alfa de la Cartera Innovadora durante el período de estudio. La figura 3 muestra visualmente el exceso de rendimiento generado por nuestra cartera en comparación con el índice S&P 500.

En general, según nuestro análisis, aunque la cartera innovadora demostró un rendimiento anual superior, también exhibió una mayor volatilidad y una reducción máxima más sustancial. Por el contrario, el SPY mostró un peor rendimiento ajustado al riesgo, evidente en sus relaciones más bajas de Sharpe y Sortino.

| Coche | volatilidad | Ratio de Sharpe | Sortino | Máximo DD | |

| Cartera innovadora | 18,24% | 26,12% | 0,70 | 0,30 | -60,40% |

| SPY | 12,75% | 14,90% | 0,86 | 0,53 | -23,93% |

Tabla 1 Características de la cartera innovadora frente a las características de SPY

Análisis de factores de cartera innovadora frente a SPY

En la Tabla 2, los resultados de la regresión de OLS para el análisis de factores revelan que, entre los factores considerados, el factor de tamaño influye significativamente en el rendimiento de la cartera, como lo demuestra una notable estadística t de 4,71.

| Coeficientes | Error estándar | t Estadística | |

| Intercept | 0,0037 | 0,0041 | 0,9071 |

| Mercado | 0,1216 | 0.1104 | 1.1008 |

| Industrial | -0.5503 | 0.2423 | -2,2713 |

| Valor | -0.5321 | 0,3106 | -1.7130 |

| Financiero | -0.3571 | 0.2435 | -1,4669 |

| Alimentos básicos para consumidores | -0.3098 | 0.2163 | -1,4324 |

| Discrecional del consumidor | -0.2764 | 0.2432 | -1,1366 |

| Energía | -0,2143 | 0,0847 | -2,5313 |

| tecnología | -0,1812 | 0,3745 | -0.4839 |

| Servicios | -0,1603 | 0.1329 | -1.2062 |

| Cuidado de la salud | -0,1108 | 0.2273 | -0.4874 |

| Materiales | 0,1316 | 0,1669 | 0.7888 |

| Size | 0,8447 | 0.1793 | 4,7119 |

Tabla 2 Resultados de regresión de OLS

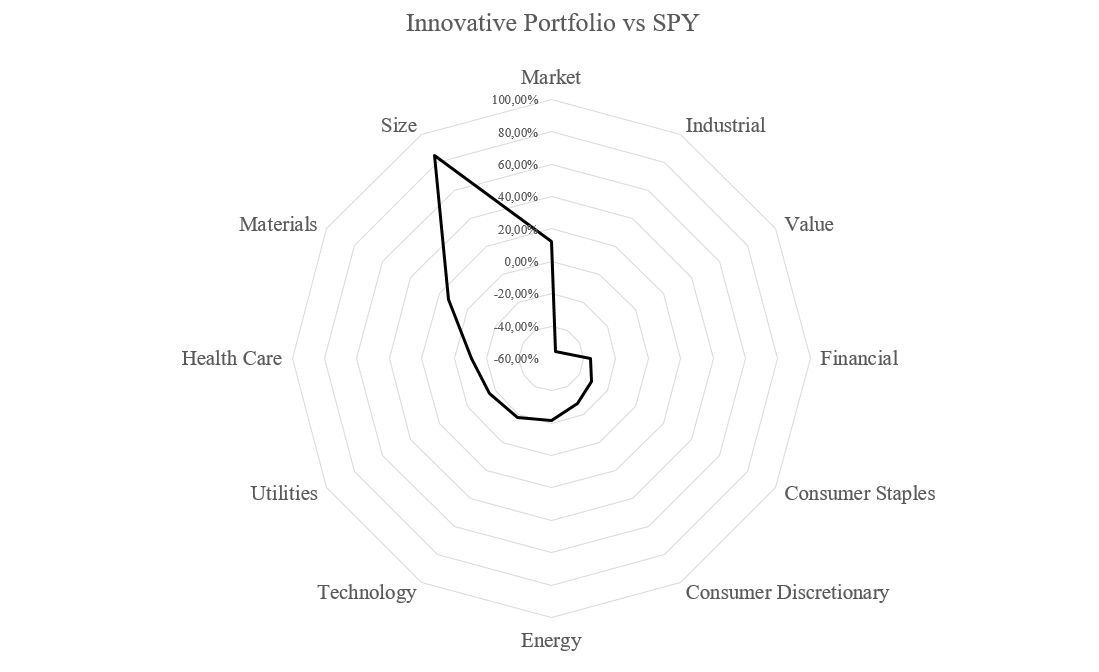

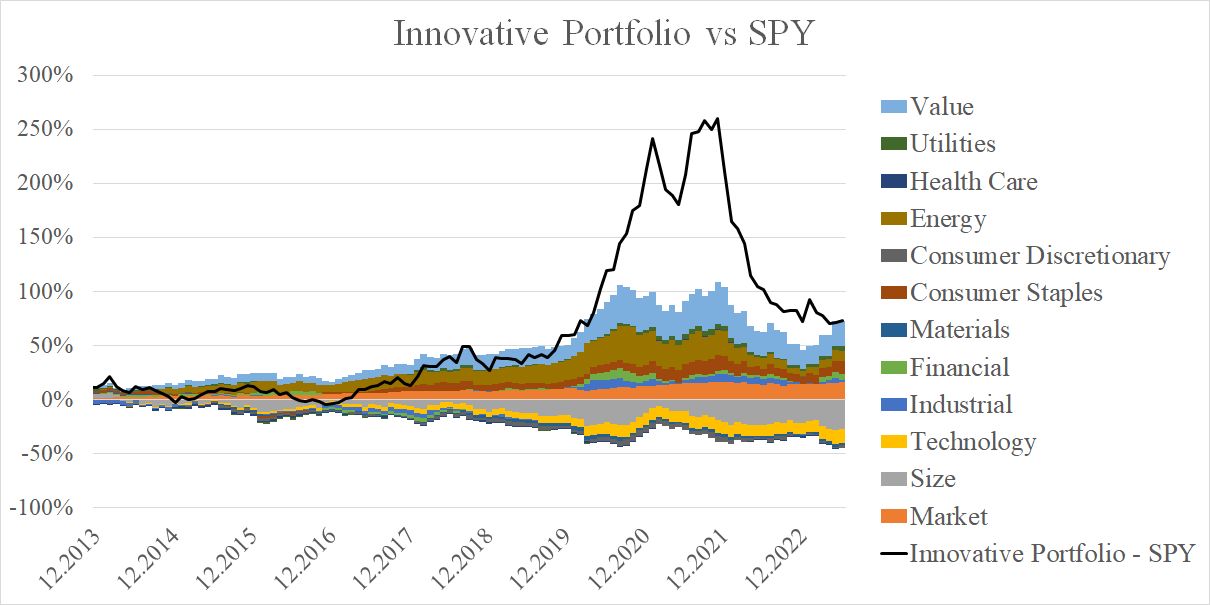

Para representar visualmente el impacto de los 9 factores del sector y 3 de estilo en la diferencia de rendimiento entre la cartera innovadora y el índice SPY, se presenta la Figura 4. Los valores positivos a lo largo del eje x significan un rendimiento superior, con los factores de mercado, materiales y tamaño que muestran tendencias positivas. En particular, el tamaño (t = 4,71) se destaca como estadísticamente significativo, mientras que la energía (t = -2,53) y la industrial (t = -2,27) también juegan un papel significativo, sin embargo, en el lado negativo. El principal impulsor del rendimiento superior de la cartera es el factor de tamaño, que hace hincapié en el papel crucial de las acciones de menor capitalización en la generación de rendimientos positivos. El valor R al cuadrado de 0,4881 indica que aproximadamente el 48,81 % de la variabilidad en la variable dependiente (disparidades de rendimiento entre la Cartera Innovadora y el índice SPY) se puede explicar por las variables independientes (9 factores de sector y 3 de estilo). En otras palabras, los factores considerados colectivamente representan casi la mitad de la variación observada en el rendimiento de la cartera en relación con el índice SPY. La variabilidad de rendimiento restante se atribuye al riesgo idiosincrásico. Para una comprensión más explícita de cómo los diferentes sectores y factores de estilo contribuyen a los rendimientos generales de la cartera, consulte la Figura 5, que muestra la contribución acumulativa de factores dados.

Cartera innovadora vs ARKK

Por último, nos gustaría compartir los resultados de la comparación de nuestra cartera con el ARK Innovation ETF. ARK Innovation ETF (ARKK) es un fondo gestionado activamente que invierte en empresas relacionadas con la innovación disruptiva, centrándose en la genómica, la automatización, la transformación energética, la IA, Internet de próxima generación y la tecnología financiera. La «innovación disruptiva», tal como la define ARK, se refiere a la introducción de nuevos productos o servicios tecnológicamente habilitados que podrían cambiar la forma en que funciona el mundo. Busca ideas de alta convicción dentro de este tema, con las principales participaciones que incluyen Coinbase, Roku, Tesla y Zoom. Dirigido por Cathie Wood, CIO de ARK, se dirige a sectores de alto crecimiento, pero se enfrenta a riesgos, como se ve en los desafíos de 2022 en medio de las crisis económicas y la respuesta de la Reserva Federal a la inflación, que impactan a las acciones de alto crecimiento en la cartera de la Sra. Wood.

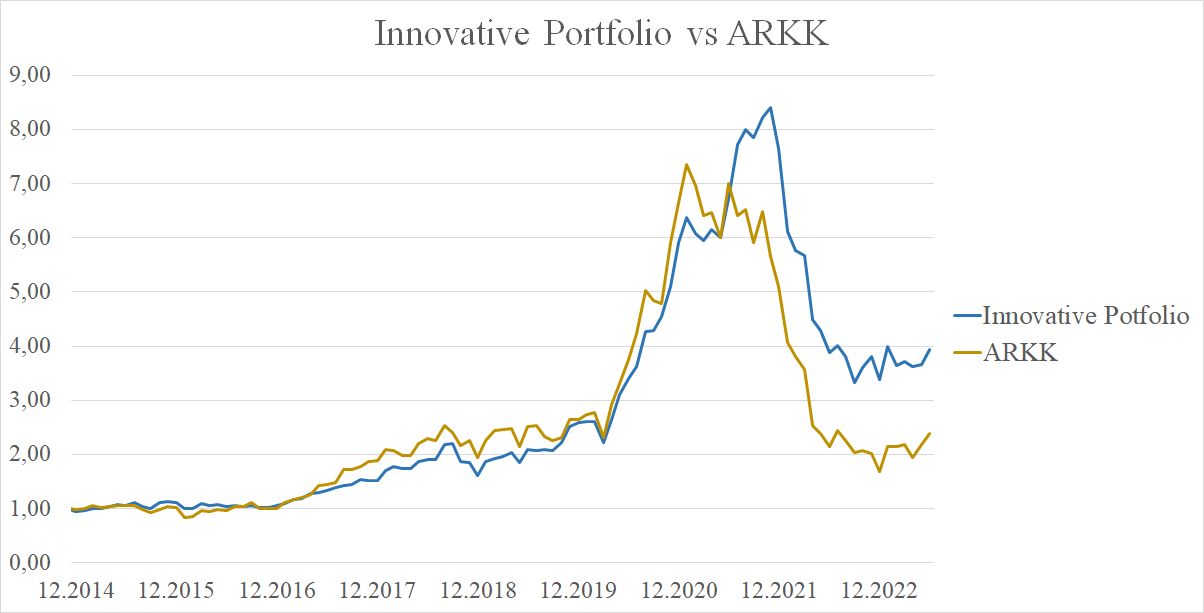

El alto coeficiente de correlación de 0,83 entre el rendimiento de la Cartera Innovadora y el ARK Innovation ETF sugiere una fuerte relación lineal positiva. En términos prácticos, esto indica que las dos carteras tienden a moverse en la misma dirección con el tiempo, como se puede ver en la Figura 6. Puede sugerir que ambas carteras están influenciadas por factores similares: factores de mercado o condiciones económicas similares. Sin embargo, ARKK se basa en la discreción, mientras que nuestra estrategia es sistemática, basada en un conjunto de datos disponible públicamente.

En cuanto a la posible explicación del desarrollo del rendimiento, el aumento del ARK Innovation ETF podría atribuirse al impacto acelerado de las tendencias tecnológicas, incluido el trabajo remoto y el comercio electrónico, impulsados por la pandemia de COVID-19. Sin embargo, el ETF se enfrentó a una caída significativa en los últimos dos años debido a la incertidumbre económica y al endurecimiento de la política monetaria. Los esfuerzos de la Reserva Federal para combatir la inflación a través de los aumentos de las tasas de interés tuvieron un impacto significativo en ARKK, dada su fuerte concentración en acciones de crecimiento, que son sensibles al aumento de las tasas de interés.

Conclusión

La innovación es crucial, ya que fomenta la competitividad y fomenta el crecimiento económico. Nuestro estudio se suma a la literatura existente al explorar el impacto de la innovación de la empresa en el rendimiento de las acciones, contribuyendo con información valiosa a este campo dinámico.

En la primera parte de nuestro análisis, nos centramos en evaluar el rendimiento de una estrategia centrada en mantener a las principales empresas innovadoras, a las que llamamos la «Cartera Innovadora». Nuestro objetivo principal era responder a la pregunta de si dicha cartera podría generar un alfa (superar) un índice de base amplia, en nuestro caso, el índice S&P 500. Nuestros resultados indican que, de hecho, esta cartera supera al índice, pero a costa de una mayor volatilidad. En resumen, mientras que la Cartera Innovadora logró un mayor rendimiento anual (18,24 % frente al 12,75 %), se acompañó de una mayor volatilidad (26,23 % frente al 14,9 %) y una mayor reducción máxima (-60,40 % frente a -23,93 %). Por el contrario, el SPY mostró un mejor rendimiento ajustado al riesgo, reflejado en sus mayores ratios de Sharpe y Sortino. Este hallazgo se alinea con la suposición teórica de que un mayor nivel de innovación conduce a un mayor valor de la empresa en términos de rendimiento de una empresa en el mercado de valores. También se alinea con la noción de que los mayores rendimientos vienen con una mayor volatilidad.

A continuación, examinamos los sectores que influyen en el rendimiento de la cartera innovadora. De los 12 factores de sector y estilo considerados, el Factor de Tamaño surgió como el motor clave detrás del rendimiento superior de la cartera. Todos los factores considerados explican colectivamente casi la mitad de la variación de rendimiento observada del índice SPY, dejando el resto atribuible al riesgo idiosincrásico, refiriéndose a factores específicos de la empresa.

Por último, comparamos el rendimiento de nuestra cartera con el rendimiento del ARK Innovation ETF, que invierte en acciones de crecimiento. Descubrimos que sus rendimientos comparten una alta correlación positiva y muestran un comportamiento similar, incluida una rápida caída del valor durante los últimos dos años debido al aumento de la inflación y al endurecimiento de la política monetaria.