Recientemente realicé un estudio de más de cincuenta factores de valor diferentes para ver cuál funcionó mejor. (Es cierto que muchos de ellos son similares). Los resultados me sorprendieron.

Método

Realicé el estudio utilizando Portfolio123. Aquí le muestro mi metodología. (Esto será un poco técnico; siéntase libre de pasar al siguiente párrafo si no está interesado en los detalles). Primero, utilicé un universo de todas las acciones de EE. UU. y Canadá con un precio superior a $3, un volumen medio diario en dólares superior a $ 50,000 y excluidas acciones no cotizadas y MLP. luego probé los rangos por deciles de rentabilidad de cada factor durante los últimos diez años y desde 1999, suponiendo un reequilibrio mensual sin deslizamientos. (¿Qué significa eso? Significa que formé diez carteras de acuerdo con el rango de cada acción en la relación de valor en cuestión, de modo que si una acción se clasificó en el 10% superior, estaba en la primera cartera, si se clasificó en el segundo 10% fue en el segundo, y así sucesivamente. Estas carteras se reconstituyeron cada cuatro semanas de acuerdo con el rango de cada acción en ese momento. El rendimiento de estas carteras se midió y se anualizó.) Luego tomé estos rendimientos por decil y medí la pendiente de su regresión lineal. (¿Qué significa eso? Alineé todos los resultados de los deciles y los usé como mis valores de y, mi valor de x siendo los valores 0.1, 0.2, 0.3, . . . 1.0. Luego calculé la regresión lineal, en otras palabras, la línea que mejor se ajustaba a estos números de rendimiento, y calculé la pendiente. Si todos los rendimientos de los deciles son cada uno más altos que el anterior, esta pendiente se aproxima a la diferencia entre los rendimientos del 10% inferior y el 10% superior; si son más variables, la pendiente disminuye.) Los de mejor rendimiento no solo tenían las mayores diferencias entre el decil superior e inferior, sino también la pendiente más suave en el medio. También consideré solo el decil superior en términos de rendimiento, ya que la mayoría de las personas usan índices de valor para ir en largo, así como el índice de Sharpe de ese decil superior. Por último, realicé este ejercicio utilizando los datos de Compustat y FactSet.

En este artículo, quiero hablar sobre los factores de valor que realmente superan al resto constantemente. Tuvieron un buen rendimiento en los últimos diez años y en los últimos 23. Tienen pendientes pronunciadas de abajo hacia arriba y el decil superior no solo tiene un rendimiento sólido, sino que también tiene un índice de Sharpe alto. Lo hicieron bien tanto con Compustat como con los datos de FactSet. Estos son factores con los que creo que es difícil equivocarse.

Las métricas de los ratios de valor

Antes de comenzar con eso, quiero hablar un poco sobre los números en los que debemos confiar para los ratios de valor. ¿Deberíamos simplemente mirar el trimestre más reciente? ¿Los últimos doce meses? ¿Los últimos tres años? ¿Los últimos cinco? ¿O deberíamos mirar las estimaciones de los analistas en su lugar? Y si es así, ¿para el año fiscal en curso, o para los próximos doce meses, o para el próximo año fiscal?

Si bien no hay respuestas incorrectas, sugeriría que los valores más importantes son, en orden de importancia, la estimación del año fiscal actual, la estimación de los próximos doce meses, las cifras GAAP de los últimos doce meses y las cifras GAAP del trimestre más reciente. Pero mucho depende de su período de tenencia. Si usted es un inversor que compra y mantiene sus posiciones, mirar el trimestre más reciente simplemente resultará en mucha rotación. Si tiende a reequilibrar con más frecuencia, como hago yo (rara vez mantengo una acción durante más de un año), entonces el trimestre más reciente puede proporcionarle una buena orientación.

Todas las razones consisten en un numerador y un denominador. Si la capitalización de mercado, el precio o el valor de la empresa están en el numerador, obtienes una relación de valoración en la que los números más bajos son mejores. El ejemplo clásico es P/E (precio a ganancias), pero estoy seguro de que está familiarizado con el precio a las ventas, el precio al flujo de caja libre y el EV a EBITDA. Si la capitalización de mercado, el precio o el valor empresarial están en el denominador, obtienes una relación de valoración que se denomina rendimiento , donde los números más altos son mejores. Los dos parecen ser equivalentes, pero no lo son. Una empresa con un P/E alto puede estar sobrevalorada, pero no tanto como una empresa con un rendimiento de ganancias negativo. Comparemos tres compañías, cada una vendiendo a $20 por acción. Una tiene un EPS final de doce meses (TTM) de $4,00, otra tiene un EPS de $0,50 y la otra tiene un EPS de –$1,00. La primera tiene un P/E de 5, la segunda tiene un P/E de 40 y la tercera no tiene ningún P/E. ¿Cuál es una mejor compra, la segunda o la tercera empresa? P/E realmente no te dice, en un sentido estrictamente matemático. Sin embargo, el rendimiento de las ganancias le permite clasificar las empresas con ganancias negativas por debajo de las empresas con ganancias bajas pero positivas, y le permite comparar dos empresas con ganancias negativas. De hecho, las empresas con rendimientos de beneficios apenas negativos superan significativamente a las empresas con rendimientos de beneficios extremadamente negativos.

Estructura de capital y ratios de valor

¿Por qué comparamos las ganancias de una empresa con su precio pero su EBITDA con su EV? ¿Por qué tenemos dos versiones diferentes de flujo de caja libre, dependiendo de si lo comparamos con la capitalización de mercado o el valor empresarial?

Hagamos una analogía. Compras una casa por $500,000, pagas $100,000 y obtienes un préstamo por $400,000. Recauda $50,000 al año por el alquiler de la casa y paga $20,000 al año en costos de hipoteca.

Hay cuatro maneras posibles de ver sus ganancias. Simplemente puede ignorar la deuda por completo y dividir $ 50,000 por $ 100,000 y decir que está obteniendo un rendimiento del 50% de su inversión. Por supuesto, esto es basura: definitivamente no lo es así. Puede deducir los costos de la hipoteca de sus $50,000 pero también puede basar su rendimiento en los $500,000 que vale la casa y decir que está obteniendo un rendimiento del 6% de su inversión. Esto también es basura: está deduciendo su deuda dos veces, una por el gasto de intereses y otra por los $400,000 que debe. Su rendimiento real es mucho mayor que eso.

Estas son las otras formas de calcular su rendimiento. El primero es comparable al rendimiento de las ganancias: usted resta los costos de su hipoteca del alquiler que gana y lo divide por su desembolso de efectivo, $100,000, para obtener un rendimiento del 30%. El segundo es comparable a EBIT/EV: no resta los costos de su hipoteca y divide el alquiler de $50,000 por los $500,000 completos, para obtener un rendimiento del 10%.

¿Son en absoluto proporcionales? De hecho lo son. Obtiene un rendimiento del 30 % sobre su efectivo, pero un rendimiento negativo del 5 % sobre su deuda. Y tienes cuatro veces más deudas que dinero en efectivo. Entonces, si descuentas cuatro veces el 5 % de tu 30 %, obtendrás un 10 %, exactamente lo mismo que tu rendimiento basado en EBIT/EV.

(Probablemente debería haber usado números después de impuestos en este ejemplo, pero quería mantenerlo simple).

La lección aquí es que si está comparando algo con el precio o la capitalización de mercado de una empresa, ese «algo» tiene que ser un número de gastos relacionados con la deuda posterior. No se permiten ingresos operativos, EBIT o EBITDA. Y si está comparando algo con el valor empresarial de una empresa, a ese “algo” se le tiene que volver a agregar el gasto por intereses si se dedujo antes. Es por eso que añadimos la parte sujeta a impuestos de los gastos por intereses al flujo de caja libre si queremos compararlo con el valor de la empresa. (Técnicamente, también debemos tener en cuenta la deuda emitida y la deuda pagada si la empresa emite o paga deuda regularmente).

En cuanto a cuál usar, depende de lo que estés buscando. Si solo está interesado en saber qué tan caras son sus acciones, entonces no se preocupe por el valor de la empresa, ya que el valor de sus acciones es un valor de capital y no tiene nada que ver con la deuda de una empresa. Pero si está interesado en el valor de la empresa, entonces el valor empresarial es el camino a seguir.

Una advertencia: nunca utilice índices basados en el valor empresarial para empresas del sector financiero. Para un buen número de esas empresas, cuanto más deuda emiten, mayores son sus ingresos.

Como inversor, me interesa ver una empresa desde tantos ángulos como sea posible. Por lo tanto, presto atención tanto a los ratios o relaciones basadas en el precio como a los basados en EV.

Rendimiento del flujo de caja libre

Los mejores factores de valor que encontré son todas las variaciones del rendimiento del flujo de caja libre. (No soy el único en llegar a esta conclusión: otro autor, Harry Turner, llegó a este resultado usando métodos completamente diferentes).

Hace unos años escribí un artículo sobre el flujo de caja libre. Es una buena guía para conocer el historial del flujo de caja libre y las diversas formas de medirlo. Una guía mucho más completa es la de Aswath Damodaran, que publicó recientemente aquí .

El rendimiento del flujo de caja libre es simplemente el flujo de caja libre dividido por la capitalización de mercado, o el flujo de caja libre por acción dividido por el precio. Pero hay una serie de variaciones que funcionan igual de bien o mejor, y vale la pena discutirlas todas.

- Medición del flujo de caja libre. La medida estándar es el flujo de efectivo operativo menos los gastos de capital. (En lenguaje P123, eso es simplemente FCF). Pero hay varias buenas alternativas. Muchos, incluido Warren Buffet, sostienen que solo debe restar los gastos de capital realizados en mantenimiento, no los gastos de capital relacionados con el crecimiento. La mayoría de las empresas no separan estos dos, por lo que se necesita un poco de investigación y estimación para llegar al número correcto. Otros van al extremo opuesto y dicen que debe restar no solo los gastos de capital sino todos los demás flujos de efectivo relacionados con las inversiones, que incluyen las adquisiciones. (En lenguaje P123, eso es

OperCashFl + CashFrInvest.) Para complicar esto, muchas empresas enumeran las compras de activos importantes como gastos de capital, pero cuando venden esos mismos activos no los deducen de los gastos de capital, sino que los enumeran como otros elementos en la parte de inversión del estado de flujo de efectivo. Otra forma más de medir el flujo de caja libre es EBITDA (o EBIT) menos los gastos de capital (Michael Mauboussin favorece una variación de este método; en lenguaje P123, eso esEBIT - CapExoEBITDA - CapEx). Esta medida no se puede usar con la capitalización de mercado o el precio, y debe usarse en su lugar con el valor de la empresa. Muchos otros creen que debe deducir no solo los gastos de capital sino también los dividendos pagados, ya que esa es una mejor medida de lo que queda para financiar el crecimiento de una empresa. (En lenguaje P123 eso esNetFCF.) Por último, como dije anteriormente, tiene una amplia variedad de opciones entre estimaciones y cifras GAAP durante varios períodos de tiempo. En total, hay más de veinte formas diferentes de medir el flujo de caja libre. No tengo ninguna preferencia fuerte entre ellos, y encuentro que todos ellos son medidas bastante valiosas. Pero a continuación le diré qué medidas específicas funcionaron mejor. (Existe cierto debate sobre si los índices de flujo de caja libre son efectivos para las empresas del sector financiero. Según mi investigación, definitivamente lo son y, a veces, funcionarán incluso mejor que el rendimiento de las ganancias). - Capitalización de mercado o EV. Por lo general, es un poco más útil, en mi opinión y experiencia, comparar el flujo de caja libre con el valor de la empresa que compararlo con el precio o la capitalización de mercado. Pero para hacerlo, debe volver a agregar el gasto por intereses de la empresa. (Si está usando EBITDA o EBIT menos los gastos de capital, no tiene que preocuparse por esto porque estos son números de gastos antes de intereses). Debido a que el flujo de efectivo libre es una medida después de impuestos, solo desea volver a agregar intereses gasto después de impuestos, o gasto de intereses multiplicado por uno menos la tasa impositiva de la empresa (o la tasa impositiva de la industria, o alguna medida de la tasa impositiva efectiva de las empresas del país, según su preferencia). (Mi medida preferida, en lenguaje P123, es

IntExpA * (1 - TaxRate%TTMInd/100)). Y, una vez más, nunca utilices ratios basados en EV para empresas del sector financiero.

Las mejores variaciones del rendimiento del flujo de caja libre

A continuación se muestran las variaciones del rendimiento del flujo de caja libre que mejor se comportaron en mis pruebas. Los enumero de los más simples a los más complicados, con las relaciones basadas en la capitalización de mercado primero, seguidas de las relaciones basadas en el valor de la empresa.

- Rendimiento del flujo de caja libre. Esto es simplemente el flujo de efectivo libre dividido por la capitalización de mercado, utilizando valores TTM.

FCFTTM / MktCap - Rendimiento estimado del flujo de caja libre. Aquí utiliza estimaciones de analistas para el año fiscal actual en lugar de valores TTM GAAP. Pero si no están disponibles, use los valores TTM.

IsNA (FCFEstCY, FCFTTM) / MktCap - Rendimiento de flujo de caja libre neto. Aquí resta los dividendos pagados del flujo de caja libre de TTM.

NetFCFTTM / MktCap - Rendimiento neto del flujo de efectivo libre menos costos de capital. Aquí se toma el flujo de caja libre neto y se resta el costo del capital por el capital invertido. Hay muchas maneras diferentes de medir el costo de capital. La más simple es la tasa libre de riesgo más la beta de la compañía multiplicada por una prima de riesgo de acciones. (Uso el rendimiento del Tesoro a diez años como la tasa libre de riesgo y el 10% menos ese rendimiento como la prima de riesgo de las acciones). Un método mucho más complicado es el tema del “patrimonio invertido”. Me refiero al valor en libros menos efectivo y equivalentes.

(NetFCFTTM - (Close (0, ##UST10Yr) / 100 + (0.1 - Close(0, ##UST10Yr) / 100) * Beta3Y) * Max (0, AstTotQ - IsNA (CashEquivQ, 0) - IsNA (LiabTotQ, DbtTotQ))) / MktCap - Flujo de caja libre no apalancado al valor de la empresa. El flujo de caja libre no apalancado es el flujo de caja libre más la parte imponible del gasto por intereses. Yo uso valores TTM GAAP. El valor de la empresa es la capitalización de mercado más la deuda total menos el efectivo y los equivalentes.

(FCFTTM + IntExpTTM * (1 - TaxRate%TTMInd/100)) / EV - Flujo de efectivo libre no apalancado estimado a valor de empresa. Aquí utiliza la estimación del año fiscal actual en lugar del valor TTM GAAP cuando está disponible.

(IsNA (FCFEstCY, FCFTTM) + IntExpTTM * (1 - TaxRate%TTMInd/100)) / EV - Cualquiera de los anteriores menos el costo de capital. Aquí se calcula el costo de capital promedio ponderado de la siguiente manera. Tome el costo del capital (como se describe en el n.° 4 anterior) y multiplíquelo por la capitalización de mercado; agregue a eso el costo de la deuda, que es el gasto de interés anual promedio; luego divida esa suma por la suma de la capitalización de mercado y la deuda. Este es el WACC, que debe multiplicar por el capital invertido. El capital invertido es el activo total menos el efectivo y sus equivalentes y menos los pasivos corrientes que no son de deuda.

(FCFTTM + IntExpTTM * (1 - TaxRate%TTMInd/100) - (((Close (0, ##UST10Yr) / 100 + (0.1 - Close(0, ##UST10Yr) / 100) * Beta3Y) * MktCap + IntExp5YAvg) / (MktCap + DbtTotQ)) * (AstTotQ - CashEquivQ - IsNA (LiabCurQ - DbtSTQ, 0))) / EV

¿Cuál de estos siete tuvo el mejor rendimiento absoluto? Bueno, todos están muy cerca, pero si tuviera que elegir solo uno, sería el 6, con el 3 en segundo lugar.

Una palabra sobre la deducción de costos de capital y capital

He dedicado gran parte de mis escritos a Michael Mauboussin, uno de los inversores/analistas más perspicaces que trabajan en la actualidad. Él y Dan Callahan publicaron recientemente un artículo llamado » Retorno del capital invertido: cómo calcular el ROIC y manejar problemas comunes «, que le sugiero que lea. Es una excelente introducción a su pensamiento sobre una de sus medidas clave, el rendimiento del capital invertido.

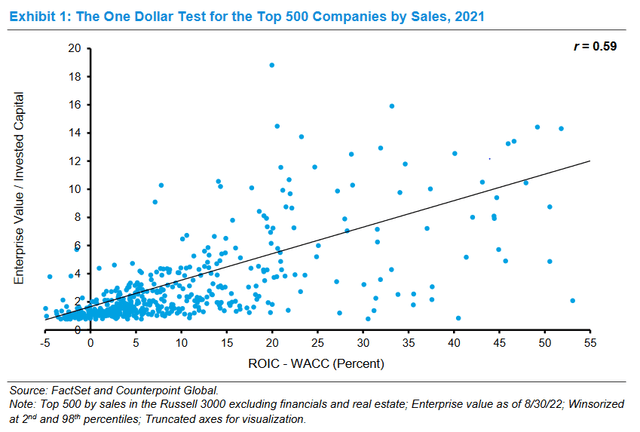

Cerca del comienzo del artículo, Mauboussin y Callahan señalan que existe una correlación muy fuerte entre a) la diferencia entre el rendimiento del capital invertido (ROIC) y el costo promedio ponderado del capital (WACC) y b) el valor de la empresa (EV) dividido por capital invertido (IC). Véase el Anexo 1, el gráfico de la página 2 del artículo, que me tomo la libertad de reproducir a continuación.

Mi idea fue: ¿por qué no usar esta correlación como base de un ratio de valor? Si ROIC – WACC es proporcional a EV / IC, entonces EV es proporcional a IC × (ROIC – WACC). Y dado que ROIC = NOPAT / IC (donde NOPAT es la ganancia operativa neta después de impuestos), entonces EV es proporcional a NOPAT – WACC × IC.

Si, en lugar de NOPAT, usamos flujo de caja libre, entonces un buen ratio de valor sería FCF – WACC × IC. Así que probé eso. Los resultados fueron muy alentadores y, de hecho, significativamente mejores que con NOPAT. Es por eso que deduje los costos de capital y equidad en las fórmulas número 4 y 7 anteriores.

Conclusión

Creo que es muy revelador que el ratio de valor que parece funcionar mejor, de acuerdo con mis métodos de prueba, es la que está más profundamente arraigada en la metodología de valoración.

De hecho, funciona mejor que cualquier método de valor intrínseco automatizado que haya probado. Tengo una teoría sobre por qué es así.

Proyectar tasas de crecimiento basadas en el crecimiento pasado es casi imposible. Verdad, una empresa de gestión de activos, publica notas de investigación frecuentes y recientemente descubrió que la persistencia del crecimiento es completamente quimérica .

Además, el costo de capital es notoriamente difícil de calcular o estimar, como lo he discutido extensamente .

Si las empresas tienen trayectorias de crecimiento absolutamente impredecibles y si el costo de capital es más o menos quimérico, podríamos asignar a todas las empresas el mismo crecimiento y el mismo costo de capital. Luego, el cálculo del valor intrínseco se vuelve extremadamente simple y utiliza solo una o dos entradas variables: flujo de caja libre y, para cálculos basados en EV, costo de la deuda.

Esa, creo, es la razón por la que los índices de valoración basados en el flujo de caja libre funcionan tan bien.

Algunas empresas excepcionalmente baratas

Usando estas proporciones, aquí están las compañías más baratas en este momento (al 17/12/22) en el universo «Easy to Trade North America» de Portfolio123 (acciones cotizadas cuya cotización principal está en los EE. UU. o Canadá con un precio mínimo de $ 3 y un volumen mínimo diario en dólares de $50,000, excluyendo MLP), utilizando una combinación de datos de FactSet y Compustat: Friedman Industries ( FRD ), Vir Biotechnology ( VIR ), PBF Energy ( PBF ), Zim Integrated Shipping Services ( ZIM ) e Insignia Systems ( ISIG). Todos ellos tienen rendimientos de flujo de caja libre superiores al 40%. Ahora, algunas de estas pueden ser baratas por buenas razones. Creo que debe tener en cuenta mucho más que los factores de valor cuando elige inversiones. Así que aquí hay algunas otras acciones con rendimientos de flujo de caja libre muy altos (por encima del 10%) que considero inversiones especialmente seguras (tengo acciones en todas ellas): Genie Energy ( GNE ), Limbach ( LMB ), Hammond Power Solutions ( HPS .A:CAN / HMDPF ), PrimeEnergy Resources ( PNRG ) y RCM Technologies ( RCMT ). Las diez de estas acciones ciertamente tienen un precio bajo según las medidas que he discutido, y bien pueden valer su atención.

Y si desea vender en corto algunas acciones con rendimientos de flujo de caja libre extremadamente negativos (todos por debajo del -40 %), consulte Kodiak Sciences ( KOD ), Groupon ( GRPN ), Aspen Aerogels ( ASPN ), Hippo ( HIPO ) y bluebird bio. ( AZUL ). Estas no son las peores acciones en términos de rendimiento de flujo de efectivo libre, pero tampoco son compañías que no tienen casi nada más a su favor.

Divulgación: Tengo posiciones largas en las acciones GNE, LMB, HMDPF, PNRG y RCMT.