![]()

No es fácil construir una estrategia sólida de seguimiento de tendencias que resista diferentes condiciones difíciles del mercado y traiga resultados consistentes. El autor del trabajo de hoy no se asustó por esta tarea y entregó un marco completo sobre cómo diseñar una estrategia sólida que siga las tendencias paso a paso.

El método presenta análisis de sensibilidad y comprobaciones de solidez a través de varios horizontes temporales y opciones de muestra. También tiene en cuenta los costos de transacción (cuando se reequilibra a menudo, se comen una parte significativa de las ganancias) y adopta un enfoque de múltiples activos para maximizar las métricas de riesgo observadas de cerca por parte de los PM (gestores de cartera).

El marco de Dobromir Tzotchev se puede resumir en los siguientes pasos:

- Necesidad de una señal limpia de seguimiento de tendencias: El documento propone una señal de impulso de serie temporal que sigue la tendencia basada en la teoría estadística e investiga sus propiedades. Reconcilia los resultados teóricos con los hechos estilizados sobre la inversión que sigue la tendencia, incluido el vínculo con los straddles y el mejor rendimiento de las llamadas señales «más lentas».

- Diseño de sonido y solución de prototipos: basado en resultados teóricos, el documento presenta un prototipo de solución que sigue la tendencia que utiliza un enfoque unificado a través de los activos y se diversifica a través de los marcos de tiempo. A través de ejemplos de simulación, destaca el rendimiento frente a los puntos de referencia y las propiedades de diversificación para carteras de larga duración.

- Técnicas de gestión de riesgos: El documento desarrolla la gestión de carteras y riesgos para estrategias de seguimiento de tendencias. Adapta los enfoques de presupuestación de riesgos y paridad de riesgo jerárquica (HRP) al marco de seguimiento de tendencias. Además, analiza los métodos para gestionar los costos de transacción y las implicaciones del componente de transporte en futuros y forwards de divisas.

- Autores: Dobromir Tzotchev

- Título: Diseño de un sistema robusto de seguimiento de tendencias: Detrás de las escenas de seguimiento de tendencias

- Enlace: https://papers.ssrn.com/sol3/papers.cfm? abstract_id=4677166

Resumen

El seguimiento de tendencias ha estado activamente en el radar de los inversores durante las últimas décadas. El manual de J.P. Morgan sobre estrategias de momentum o impulso (Kolanovic y Wei, 2015) da una extensa revisión de las estrategias de momentum. El documento actual se centra en una solución concreta que sigue la tendencia y analiza sus propiedades junto con la implementación práctica.

Como siempre, presentamos varias figuras y tablas interesantes:

Citas notables del trabajo de investigación académica:

Comenzamos presentando una señal que se basa en pruebas de hipótesis estadísticas. Demostramos que, bajo ciertas condiciones, la señal que sigue la tendencia es también el delta de un straddle. Por lo tanto, hacemos explícito el vínculo ampliamente propagado entre las posiciones de seguimiento de tendencias y largas (ver, por ejemplo, Fung y Hsieh 2011).

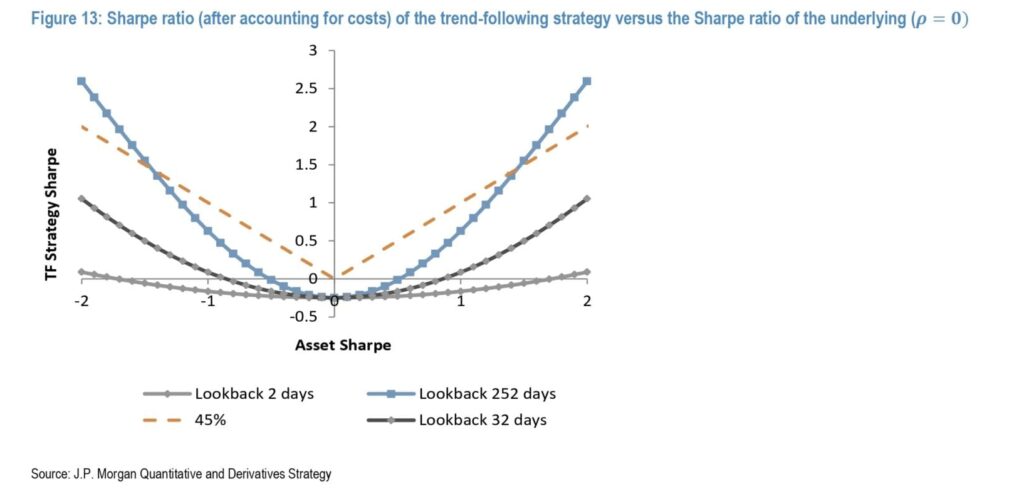

Posteriormente, analizamos los impulsores de beneficios para la estrategia de seguimiento de tendencias basada en la señal propuesta. Demostramos que la estrategia (similar a un straddle) es rentable siempre que hay tendencias en cualquier dirección. Por lo tanto, demostramos que la llamada «sonrisa de CTA» (véase, por ejemplo, Hurst et. al. 2014) también se puede justificar dentro de un modelo teórico. Además, la estrategia exhibe convexidad. El valor absoluto de la relación Sharpe del activo subyacente es de importancia crítica para la rentabilidad de la estrategia y cuanto mayor sea el número, mayor será la convexidad incrustada en la estrategia. Además, las señales basadas en períodos de estimación más largos poseen ceteris paribus una mejor rentabilidad que las señales basadas en períodos más cortos.

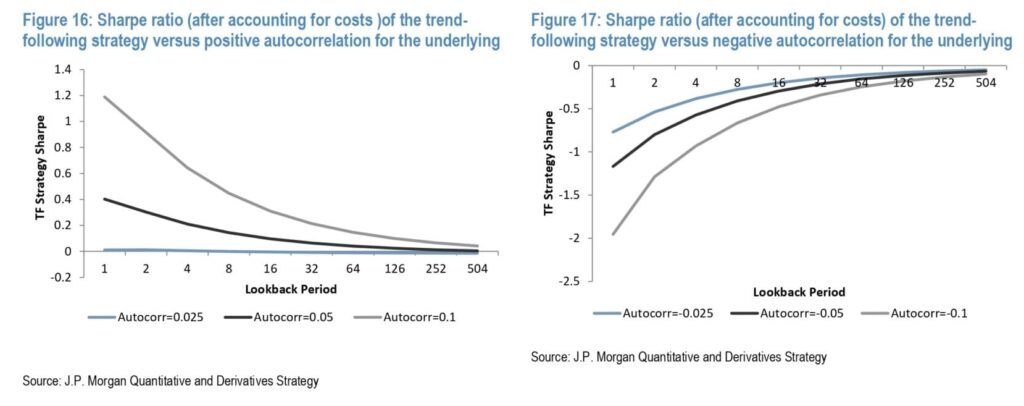

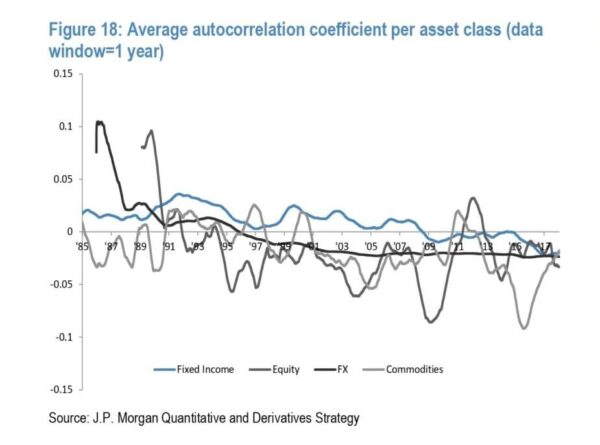

A continuación, se tienen en cuenta explícitamente las propiedades de las series temporales del activo subyacente. Demostramos que la autocorrelación es importante solo para la rentabilidad de las señales basadas en períodos de retroceso cortos (normalmente menos de un mes). La autocorrelación naturalmente positiva conduce a ganancias, mientras que incluso los pequeños valores de autocorrelación negativa inducen pérdidas sustanciales. Por otro lado, la rentabilidad de las señales basadas en períodos de retroceso más largos no se ve afectada por las propiedades de las series temporales de los subyacentes.

Debido a la naturaleza no lineal de las expresiones para las pérdidas y ganancias esperadas y los costos de transacción, es difícil derivar el umbral del ratio Sharpe del subyacente que representa la rentabilidad de una señal basada en un cierto período de backtest. Sin embargo, los resultados numéricos eliminan algunas advertencias interesantes para esta relación. En la Figura 13 hemos trazado el ratio Sharpe basado en la cuenta de pérdidas y ganancias netas de la estrategia que sigue la tendencia frente a la relación Sharpe de la subyacente para varios períodos de mirada. Utilizamos la estructura de costos de transacción para S&P y asumimos una volatilidad diaria del 1 % (aproximadamente el 16 % anualizado). Es evidente que las señales basadas en miradas a corto plazo solo pueden ser rentables si la relación Sharpe del activo es bastante considerable en cualquier dirección. Por ejemplo, para una señal basada en 2 días, necesitamos un ratio Sharpe por encima de 2 y por debajo de -2 para asegurar la rentabilidad de la estrategia. Para una señal basada en 32 días, la relación de Sharpe debe estar por encima de 1 o por debajo de -1. Incluso una señal basada en un período de retroceso de 1 año requiere que el valor absoluto de la relación Sharpe sea superior a 0,5 para que se garantice la rentabilidad.

Además, esperamos que el ratio Sharpe de la estrategia de seguimiento de tendencias esté por debajo del valor absoluto del ratio Sharpe del activo. Una relación de Sharpe positiva o negativa considerable del período de retroceso subyacente y a largo plazo son necesarias para que la relación de Sharpe de la estrategia de seguimiento de la tendencia supere el valor absoluto del Sharpe de la subyacente. Por ejemplo, necesitamos que la relación Sharpe del subyacente sea mayor en valor absoluto que 1,5 para que el seguimiento de la tendencia sea más rentable que mantener o a corto plazo el activo.

Si la deriva del activo es estable (se mantiene constante durante un largo período), es mucho más rentable y rentable utilizar señales basadas en períodos de mirada atrás más largos. Por ejemplo, si esperamos que las acciones muestren una deriva positiva debido a las primas de riesgo de capital integradas, es preferible utilizar señales con períodos de mirada atrás más largos. El atractivo de los períodos de retroceso a corto plazo surge en dos escenarios. En primer lugar, la duración de la tendencia podría ser menor que un largo período de retroceso. Por ejemplo, si la tendencia cambia de dirección cada 6 meses, hacer uso de una señal basada en una mirada hacia atrás de 1 año será perjudicial. En segundo lugar, durante los giros del mercado, las señales basadas en períodos de retroceso más cortos son más reactivas y, finalmente, mitigan las reducciones de los sistemas de seguimiento de tendencias más lentos.

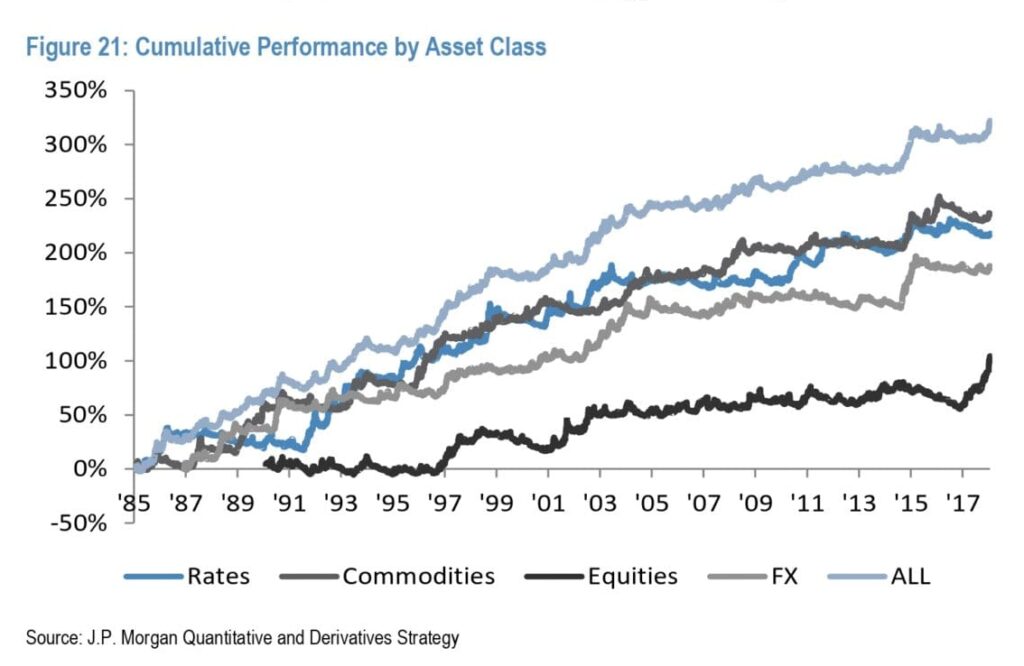

[En la Figura 21: Rendimiento acumulativo por clase de activos] se muestra el rendimiento acumulativo del enfoque de referencia en varias clases de activos, así como el rendimiento de la cartera combinada14. Históricamente, los productos básicos han tenido el récord de seguimiento de tendencias más atractivo (los productos básicos también son la clase de activos en la que se originó la industria de la CTA). La clase de activos que históricamente ha sido la más desafiante para el enfoque de seguimiento de tendencias son las acciones.

Además de la característica atractiva de la asistión positiva que poseen las estrategias que siguen las tendencias, las estrategias que siguen las tendencias aportan beneficios sustanciales de diversificación para las carteras de larga duración. Como ya hemos demostrado en las secciones teóricas, las estrategias de seguimiento de tendencias exhiben convexidad y cuando el movimiento a la baja es lo suficientemente importante, el retorno de la estrategia de seguimiento de la tendencia compensará con creces la pérdida en el subyacente. También ha sido bien sabido que la magnitud de las ventas suele ser bastante considerable y, por lo tanto, la compensación con las estrategias que siguen la tendencia es bastante atractiva.

Para verificar esta hipótesis empíricamente, hemos construido carteras que consisten en posiciones largas en los subyacentes de nuestro universo de activos. Las carteras están bien orientadas a tener una volatilidad anualizada del 10% y utilizar las mismas ponderaciones de riesgo para los activos individuales que en nuestra solución de referencia. También hemos construido carteras combinadas que invierten el 50 % en la cartera de larga duración y el 50 % en el sistema de seguimiento de tendencias. Los beneficios de diversificación son bastante evidentes en todas las clases de activos, excepto en la renta fija. En la renta fija, la direccionalidad del mercado ha llevado a una gran superposición entre las posiciones del sistema de seguimiento de tendencias y las de la cartera a largo plazo.