- El diferencial entre las acciones del S&P 500 y las acciones del S&P 500 Energy en una tendencia alcista se amplió a niveles históricos.

- Divergencias similares presagiaron un repunte del S&P 500 en los siguientes meses, pero con una excepción.

Una preocupante divergencia de tendencias a largo plazo que vale la pena señalar

La semana pasada publiqué una nota de investigación destacando una señal de compra para el sector energético en el S&P 500 basada en el ratio agregado de venta y compra. También reconozco que los acontecimientos en Medio Oriente probablemente influyeron en la alerta. Sin embargo, antes de la agitación, los indicadores de amplitud del mercado para el sector energético habían estado mejorando, lo que sugiere un contexto más favorable para las acciones energéticas.

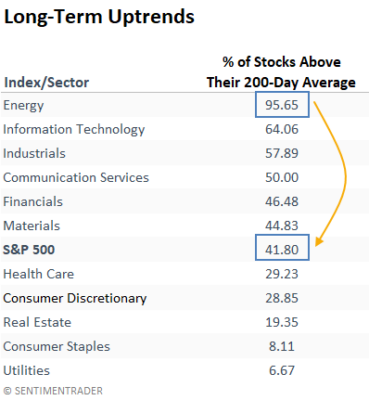

Si bien las tendencias alcistas a largo plazo en el sector energético han mejorado, casi todos los demás grupos han experimentado un deterioro significativo. El martes, el diferencial entre las acciones del S&P 500 que cotizan por encima de su promedio de 200 días y las acciones del sector energético del S&P 500 por encima de su promedio a largo plazo se amplió hasta alcanzar la brecha más sustancial en 2023, con una lectura del -53%.

El cambio más amplio en los 70 años de historia de los datos se produjo en 2022, cuando las acciones de energía prosperaron y la mayoría de los demás grupos experimentaron caídas significativas.

Lo que nos dice el estudio

Un diferencial que mide la diferencia entre el porcentaje de acciones del S&P 500 que cotizan por encima de su media de 200 días y el porcentaje de acciones del S&P 500 Energy por encima de su media a largo plazo cayó por debajo del -50%, un nivel asociado con rendimientos anualizados deficientes si el diferencial persiste durante un período prolongado. Un método cruzado simple para analizar los rendimientos a plazo sugiere que el S&P 500 puede recuperarse durante algunos meses. Aun así, hay que tener en cuenta que este tipo de divergencia en amplitud se ha producido cerca de máximos importantes del mercado o en el contexto de caídas.

En caso de que se produzca un repunte en el cuarto trimestre, será imperativo que participen la mayoría de las acciones.