- Una de las situaciones muy, pero que muy, estresantes por la que pasamos los traders algorítmicos es tener que decidir si divorciarnos o no de nuestro sistema. ¿Cómo saber cuándo hacerlo?

- Artículo publicado en Hispatrading 57.

Saber cuándo es el momento adecuado de desconectar un sistema de tu portafolio es complicadísimo, pero saber en qué basar la decisión es peor.

Peor que complicadísimo, puede parecer poca cosa, pero sería cómo ver un video de trading de YouTube sin que te pidan que te subscribas. Sí, sí de ese nivel: dificultad nivel Dios.

Estate atento, porque, de trading se lo justo, pero de separarme, muchísimo. Dos veces he estado ahí. No una, sino dos. Dos veces, compañero, dos veces. No se lo deseo a nadie, ni siquiera al gestor de JP Morgan que me da siempre contraparte y se queda con mi dinero. Bueno, a ese sí.

Decidir si tienes que desconectar un sistema de tu portafolio es una decisión compleja, nunca es blanco o negro y siempre tendrás dudas. Muchos gurús de internet (especialmente los buenos, de esos que no tienen track-record y que si lo tienen: hoy te enseñan sus cuentas fondeadas y mañana te venden robots para cuentas demos) lo comentan por encima, pero casi nadie concreta un proceso para tomar la decisión de desconectar un sistema, así que escucha y a ver si sirve de algo.

Vamos a empezar por el principio, porque empezar por el final va a generarnos un problema de orden mental. Yo podría, porque soy un trader algorítmico de esos que nunca cierra las operaciones a mano, pero tú…, tú no lo creo, así que empezamos por el principio.

Antecedentes

Normalmente, tú estas tranquilamente operando tu portafolio, como hacemos todos los traders algorítmicos. Desde la playa, en bañador, con tu daiquiri de fresa (esos con el hielo picado, no de los otros, a mi lo que más me gustan son los del hielo picado) y sientes que ese sistema que lleva tanto tiempo en tu portafolio, en el que has invertido tanto tiempo, que tanto tiempo te costó construir y que tantas alegrías te ha dado, empieza a fallarte. Sí, después de tanta ilusión, de tantas y tantas cosas compartidas: va y te falla, bien te falla directamente o bien te falla porque se queda “corto” frente a otro sistema.

A veces el fallo es culpa suya, el tiempo pasa y las cosas ahora ya no son como eran antes, otras veces también, él o ella o elle (ufff) pierde fuelle, tú estás más receptivo, incluso buscando alternativas y ¡zas! se cruza en tu vida otro sistema, un sistema con unos ratios, un sistema nuevo, más joven, que encaja mejor con tu portafolio y cuando le haces los test de robustez entonces… (ufff los test de robustez, pero bueno, esto da para otro artículo).

A estas alturas y como trader de éxito ya sabes que los fallos nunca son de nuestra responsabilidad y los problemas siempre son culpa de algo externo, pero volvamos, volvamos que me voy.

Diagnóstico

La ejecución en real, con el paso del tiempo es diferente al backtest, es incluso mala o nos genera pérdidas importantes.

Aquí, la recomendación de un experto en DIVORCIOS; es:

1. Decide contra qué periodo del backtest vas a realizar la comparación. Puedes hacerlo contra el IS, el OOS, el periodo no visto o una media de varios. Concretando te diría compara contra el OOS y el periodo no visto o una media de ambos.

2. Normaliza los periodos para que sean comparables. Si estas comparando por ejemplo 6 meses contra 6 años los resultados de ambos periodos van a ser muy diferentes. Concretando te diría que extrapoles los resultados que quieres comparar a la duración total de la data.

3. Marca un nivel de tolerancia admisible. Sea cual sea el periodo contra el que compares, como la realidad va a ser diferente al backtest, marca el nivel a partir del cual vas a considerar una diferencia como significativa. Concretando te diría que marques un nivel diferente para cada ratio, porque cada ratio es

diferente y cada uno seguramente tendrá una importancia diferente en tu decisión.

4. Selecciona los ratios más importantes y decide sólo en función de esos y no de otros ratios. No puedo concretarte, ya que cada uno tiene sus gustos, pero sí te digo que antes de tomar la decisión:

- Analices si el sistema está operando con la frecuencia “esperada”.

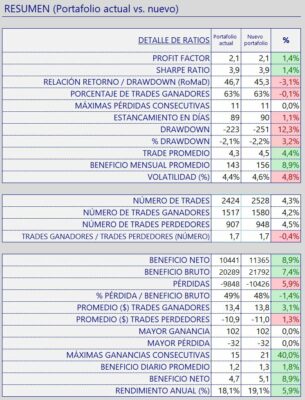

- Analices los ratios del portafolio resultante quitando ese sistema.

- No cambies la metodología, ni el nivel de tolerancia, ni los ratios sobre los que tomas la decisión, mantén el lado oscuro (la discrecionalidad) lo más lejos posible del proceso de decisión.

Con esta información, compara y decide

Para hacerlo siguiendo este proceso puedes sin problema empezar ya a hacer cálculos, pero un montón. También puedes ser uno, una o une (buff) de los 144 que trabajen con TradeCorrelator. TradeCorrelator es una aplicación de escritorio que se simplifica la gestión de tu portafolio. TradeCorrelator sólo es apta para traders algorítmicos que gestionen Portafolios con muchos sistemas. Te facilita, entre otras cosas, a golpe de click todo escrito en este artículo: mira qué casualidad ¿no?, además de forma fácil, rápida y eficiente. Si quieres saber más: ¡Apúntate a la lista de tradecorrelator.com! Podrás ver videos de la herramienta en funcionamiento, videos super profesionales con una maquetación y efectos audiovisuales espectaculares donde el contenido es lo de menos.

Como hay muchas metodologías respecto al tema de los periodos y la forma de back-testear sistemas algorítmicos, vamos a detallar lo más técnica y científicamente posible los periodos que se pueden considerar:

- In Sample (IS o dentro de muestra) es aquella etapa de la relación en la que se genera el sistema, suele tener unos ratios geniales y todo está bien, pase lo que pase todo está bien, nada tiene importancia. Love is in the air total. La primera época de cualquier relación es perfecta, ese es el periodo In Sample. Aunque todos sabemos que es un periodo pasajero, es muy bonito.

Comparar la ejecución del sistema con el IS es una locura, pasados unos años de relación, la tapa del wáter, los hijos, tu suegra, tu cuñado, ningún matrimonio lo soportaría. Hazte un favor nunca compares la ejecución real contra el IS.

- Out Of Sample (OOS o fuera de muestra) es el periodo contra el que validas las hipótesis del IS. Este periodo ya es diferente, no todo es tan perfecto, empiezan a aparecer las primeras discrepancias. Te das cuenta que esa etapa de enamoramiento ha pasado, pero bueno como la relación se ha forjado en el IS, en el OOS ya entendemos que haya diferencias. Los problemas más usuales son los de siempre, que cuando gastas, gastas más de lo que pensábamos, que el mayor draw down siempre está por venir, que si… pero bueno al final este periodo normalmente no es muy muy problemático.

- El periodo de datos no vistos, es un periodo de tiempo contra el que re-testeas las hipótesis creadas en el IS y validadas en el OOS. Aquí la cosa cambia, y es donde aparecen las primeras diferencias serias, dejas tu cepillo de dientes, vas a alguna celebración familiar de tu sistema, tienes las primeras discusiones importantes (sal fina o gruesa, pan con gluten o sin gluten etc.), vamos lo de siempre. Pero el sistema también se comportó bien porque decidiste incorporarlo a tu portafolio.

- El periodo de ejecución en real, aquí ni generamos, ni validamos, ni re-testeamos Aquí es donde se pierde o se gana dinero y es donde se nos plantea la duda de si nos divorciamos o no. Las personas en backtest ni pestañeamos, pero en real todo cambia. Sufrimos el caos del mercado y la relación se tensiona de verdad, generando euforia o dolor. Tanto es así que la media del porcentaje de divorcios en los países occidentales es de alrededor del 50%, así que prepárate porque eso significa 1 de cada 2.

Si te he hecho sonreír hablando en serio de trading algorítmico he tocado TP. Si me quieres devolver el favor apúntate a la lista que es gratis y sin compromiso, aunque amenazo con explicarte tan bien la aplicación y que lo veas tan claro que la acabes comprando.

¡Feliz trading!