Un gran cambio de sentimiento

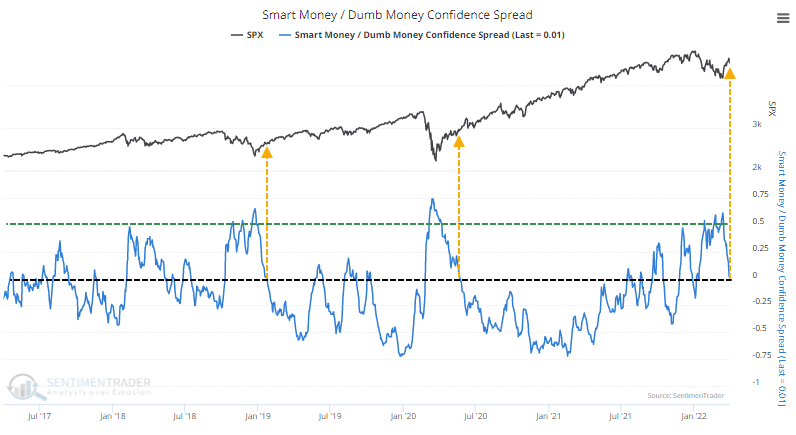

Por primera vez en meses, el Dumb Money confía más que Smart Money en que las acciones subirán.

Desde finales de febrero, el Dumb Money Confidence estuvo muy por debajo del Smart Money Confidence, y el diferencial entre ellos superó el 50%. Básicamente, eso sugiere que los inversionistas que tienden a estar más cerca de los puntos bajos netos del mercado tenían un 50% más de confianza en que las acciones se recuperarían en los próximos meses. El Backtest Engine muestra que esto, de hecho, sucede aproximadamente el 82% de las veces.

En los últimos 5 años, el diferencial ha vuelto a ser neutral después de una lectura del 50 % o más solo dos veces.

Los rendimientos que siguieron a situaciones similares fueron decentes, pero nada del otro mundo. Hubo varios fracasos absolutos o momentos en que las acciones corrigieron mucho antes de recuperarse de nuevo.

Hubo 4 señales que tenían un riesgo sustancial en relación con la recompensa esperanda. Cuando los miramos, obtuvimos algunas ideas sobre qué buscar ahora.

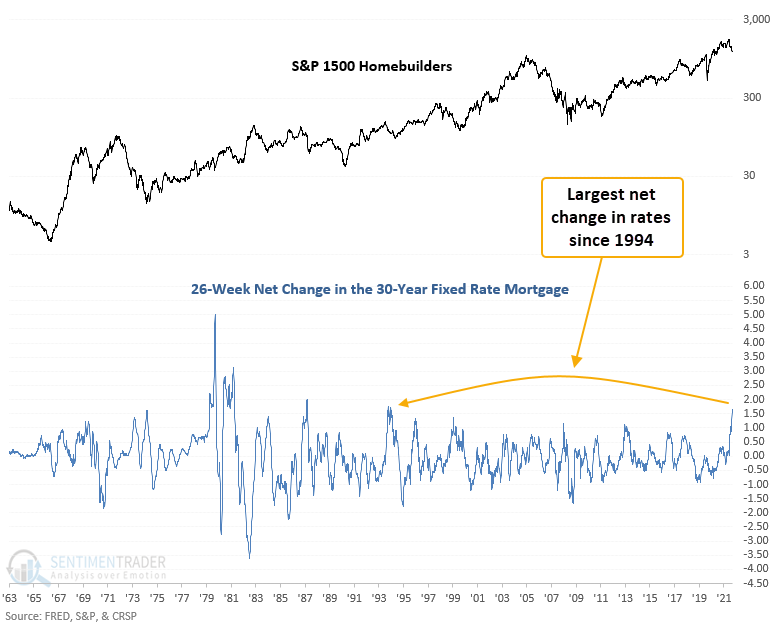

Los constructores de viviendas y las tasas de interés

Los constructores de viviendas del S&P 1500 cotizan actualmente a la baja más del 27% desde un máximo de 2 años. Al mismo tiempo, el índice S&P 500 cotiza a la baja menos del 5% desde sus propios máximos. Dean analizó esta divergencia para ver qué podría significar para las acciones y, en particular, para las constructoras de viviendas.

Las constructoras de viviendas se encuentran entre las industrias de acciones más sensibles a las tasas de interés. La hipoteca de tasa fija a 30 años ha aumentado 166 puntos básicos durante el período de tiempo de 26 semanas, lo que representa uno de los aumentos más significativos en los últimos 60 años.

Esta señal se ha activado otras 39 veces en los últimos 57 años. Después de las demás ocasiones, los rendimientos futuros, las tasas de ganancia y los perfiles de riesgo/recompensa del S&P 500 fueron poco atractivos en los marcos de tiempo a medio y largo plazo.