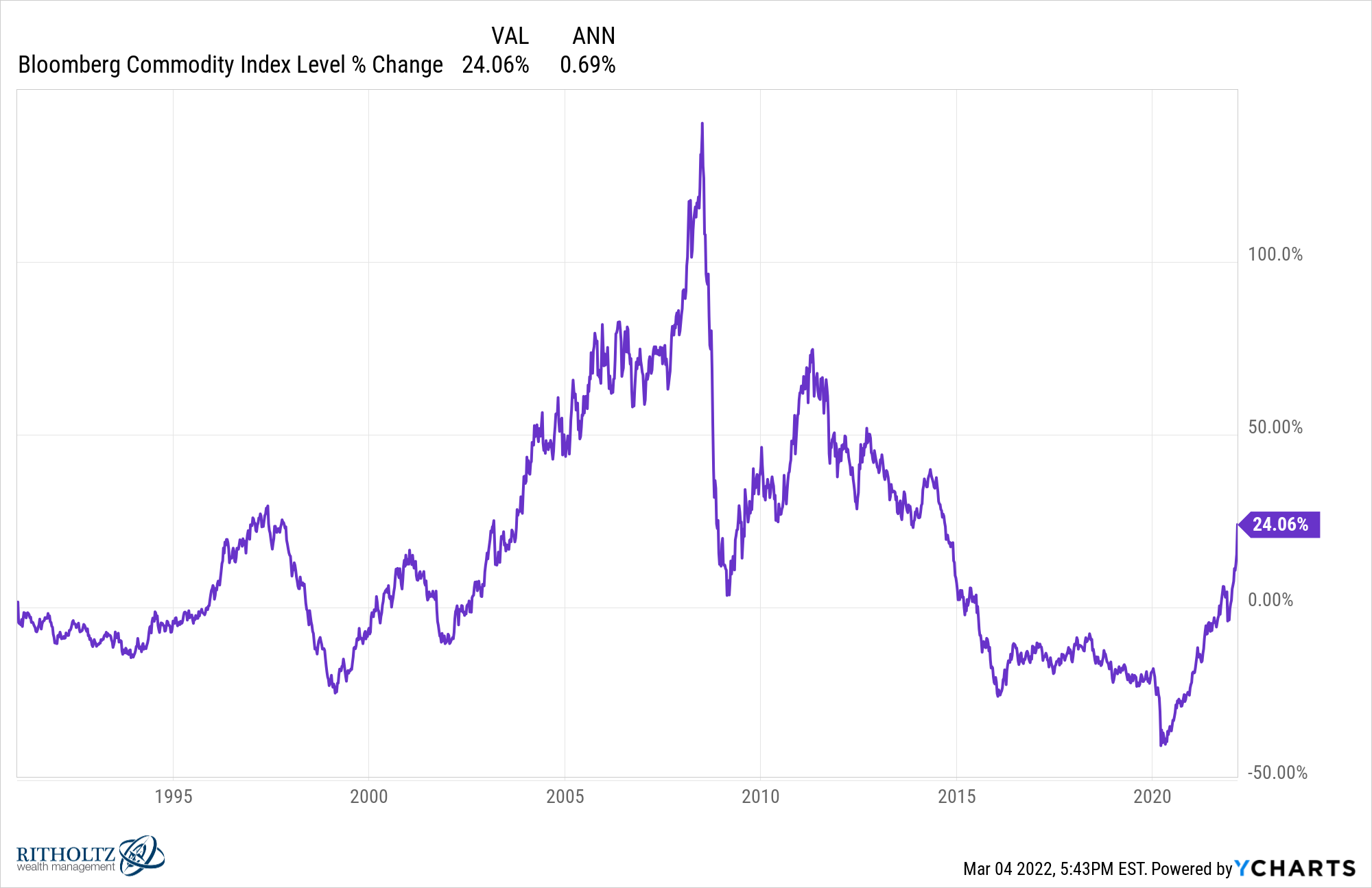

Desde su creación el Bloomberg Commodities Index o o índice de materias primas de Bloomberg en 1991, ha subido un 24 % en total.

Si piensa bien, es un rendimiento anual de solo el 0,7%.

Eso no solo es peor que la tasa de inflación del 2,5% en ese momento; es una rentabilidad inferior a la que habría obtenido dejando su dinero en efectivo. Los bonos del Tesoro a tres meses han tenido una rentabilidad del 2,3 % anual desde 1991.

Incluso si tuviéramos que mirar la versión totalmente garantizada de este índice basada en futuros, los rendimientos siguen siendo solo del 3% anual más o menos.

Las materias primas a largo plazo le brindan aproximadamente los rendimientos del efectivo, pero con una volatilidad mucho mayor.

La volatilidad no es buena o mala per se. Realmente depende de cómo reaccione o use esa volatilidad.

La volatilidad de las materias primas puede representar tanto un peligro como una oportunidad dependiendo de dónde nos encontremos en el ciclo.

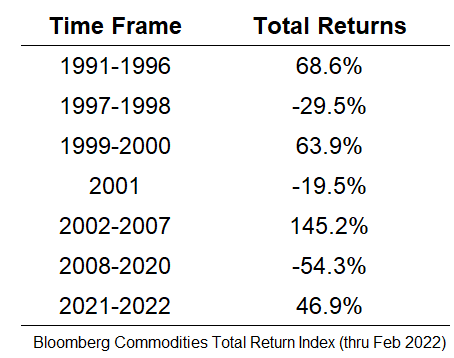

Puede ver la naturaleza de auge y caída de esta clase de activos:

A veces estos ciclos son cortos. Otras veces pueden durar un período prolongado.

Algunas personas piensan que nos estamos preparando para otro superciclo alcista en las materias primas.

Eso es muy posible.

La transición a formas de energía renovables seguramente será un proceso lleno de baches. Además, estamos lidiando con problemas en la cadena de suministro, la pandemia, más de una década de inversión insuficiente tras la crisis de 2008 y la guerra con uno de los mayores proveedores de energía del mundo.

Otros asumen que la tecnología es deflacionaria y está destinada a abaratar los precios con el tiempo a pesar de los vientos en contra actuales.

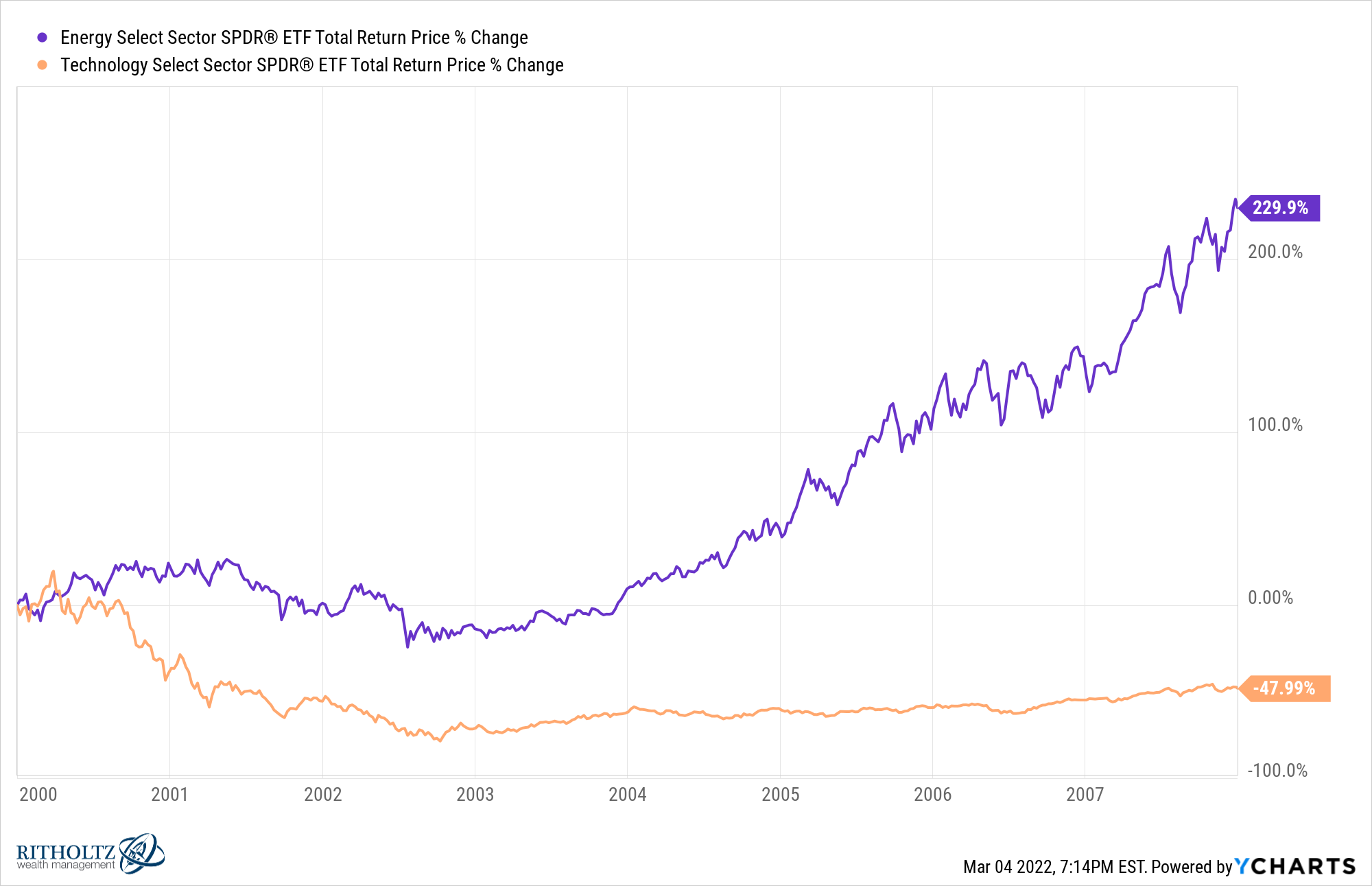

Este tira y afloja en realidad genera interesantes ciclos de auge y caída en las acciones de tecnología y energía también.

Tras el estallido de la burbuja de las puntocom, las materias primas entraron en un mercado alcista en el que las acciones energéticas desplomaron las acciones tecnológicas:

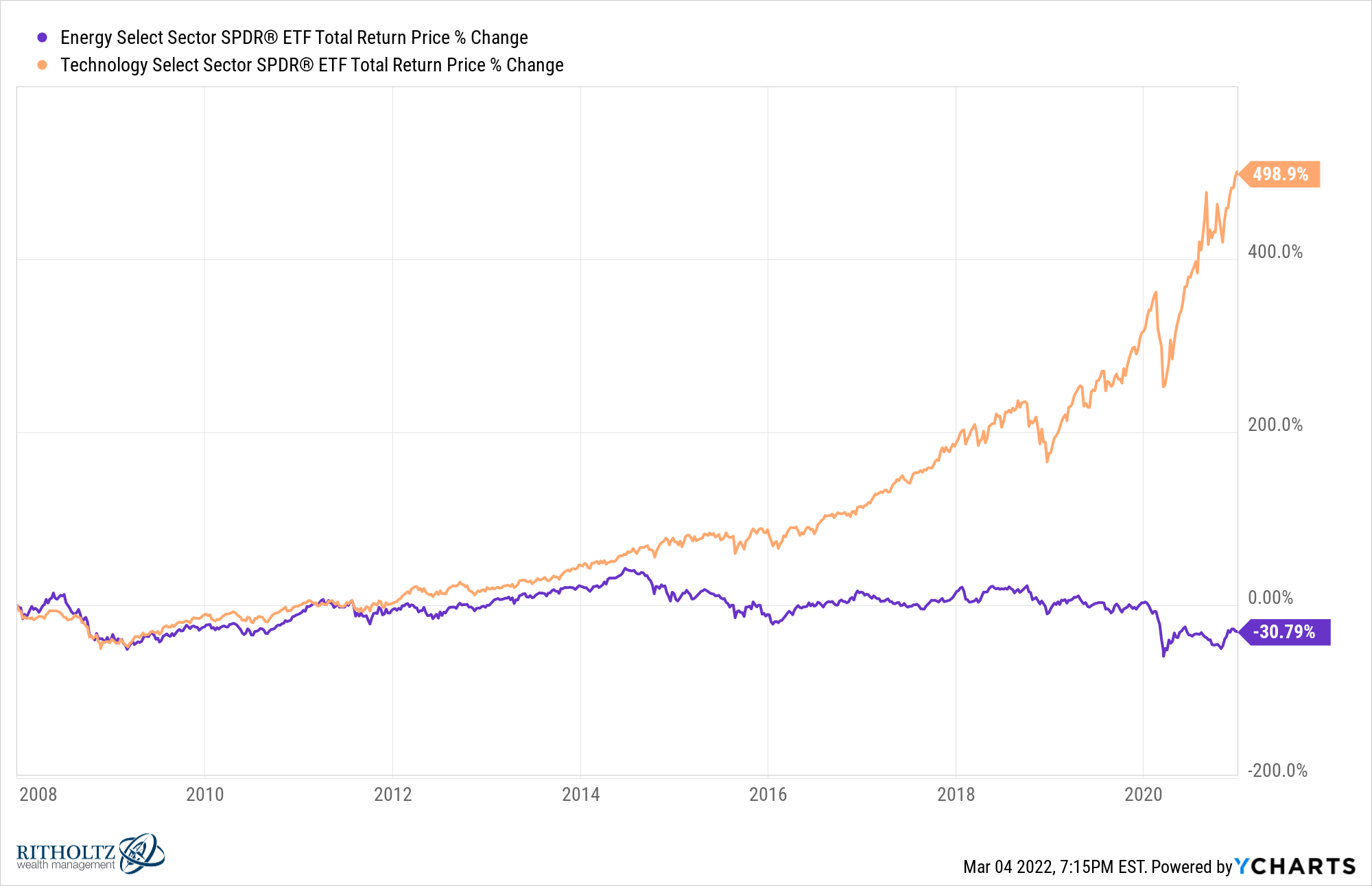

Las secuelas de la Gran Crisis Financiera vieron un giro de esta tendencia en gran medida, ya que las acciones tecnológicas la aplastaron mientras que las acciones energéticas fueron muy castigadas:

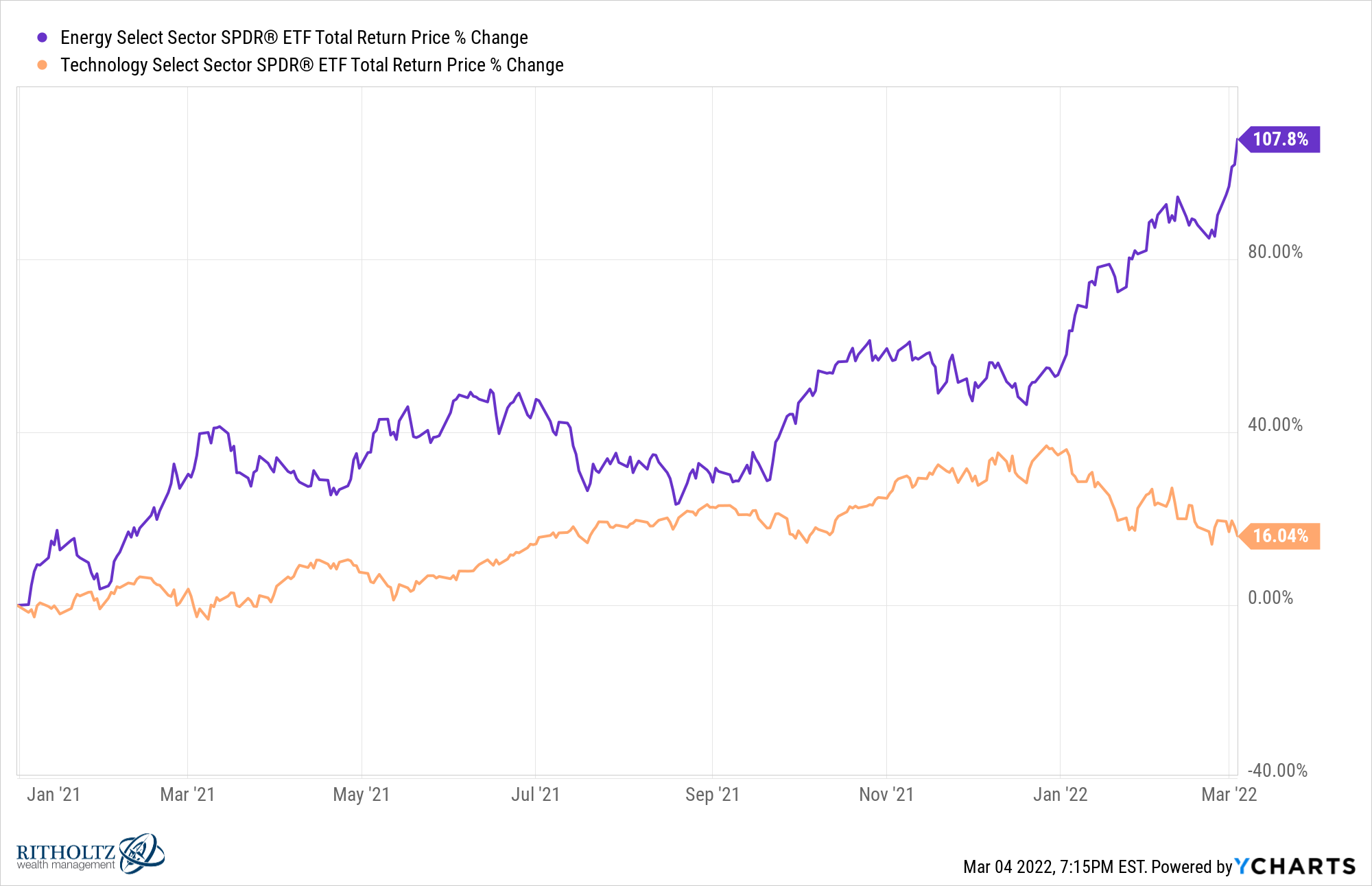

Las tasas de inflación más altas en cuatro décadas y la fuerte recuperación de los precios del petróleo han hecho que las acciones energéticas vuelvan a tomar la delantera desde principios de 2021:

Solo este año, el sector energético ha subido casi un 36 %, mientras que las acciones tecnológicas han caído casi un 14 %.

A pesar de la subida actual de los precios, el largo mercado bajista de las acciones energéticas causó algunos daños importantes al sector.

A mediados de 2008, las acciones de energía representaban el 17 % del S&P 500. Para la primavera de 2020, se había reducido al 2,7 % del índice. Incluso después de ganar más del 100% desde 2021, las acciones de energía aún representan menos del 4% del S&P.

Si sus acciones energéticas son alcistas, podría decir que todavía tienen mucho espacio para correr después de haber sido borradas del mapa durante más de una década.

Si sus acciones de energía son bajistas, podría señalar el hecho de que esto siempre es cíclico y nada dura para siempre.

Al igual que las materias primas, no sé si el rendimiento superior del sector energético durará. La parte difícil de los ciclos es que su duración y magnitud son imposibles de predecir.

El problema para muchos inversores a largo plazo es cómo reaccionan ante la naturaleza de auge y caída de las materias primas.

Después del auge de principios a mediados de los años 2000, los inversores se apresuraron a agregar materias primas en su cartera.

Muchos lo hicieron justo antes de que las materias primas estuvieran a punto de entrar en hibernación a partir de 2008.

Después de años de dolor, volatilidad y pérdidas, muchos inversores que añadieron materias primas a sus carteras al final de la primera década de este siglo finalmente tiraron la toalla.

Lo peor que puede hacer cuando se trata de inversiones cíclicas es comprarlas después de que se hayan obtenido todas las ganancias en tiempos de auge y venderlas después de comerse las pérdidas durante una caída.

El resurgimiento de las acciones de energía y las materias primas, combinado con una desaceleración de las acciones tecnológicas, también brinda un buen recordatorio a los inversores que asumieron que el dominio tecnológico llegó para quedarse: nada dura para siempre en los mercados.

Todo es cíclico.