Hasta finales de mayo, el S&P 500 ha experimentado 24 nuevos máximos históricos solo este año.

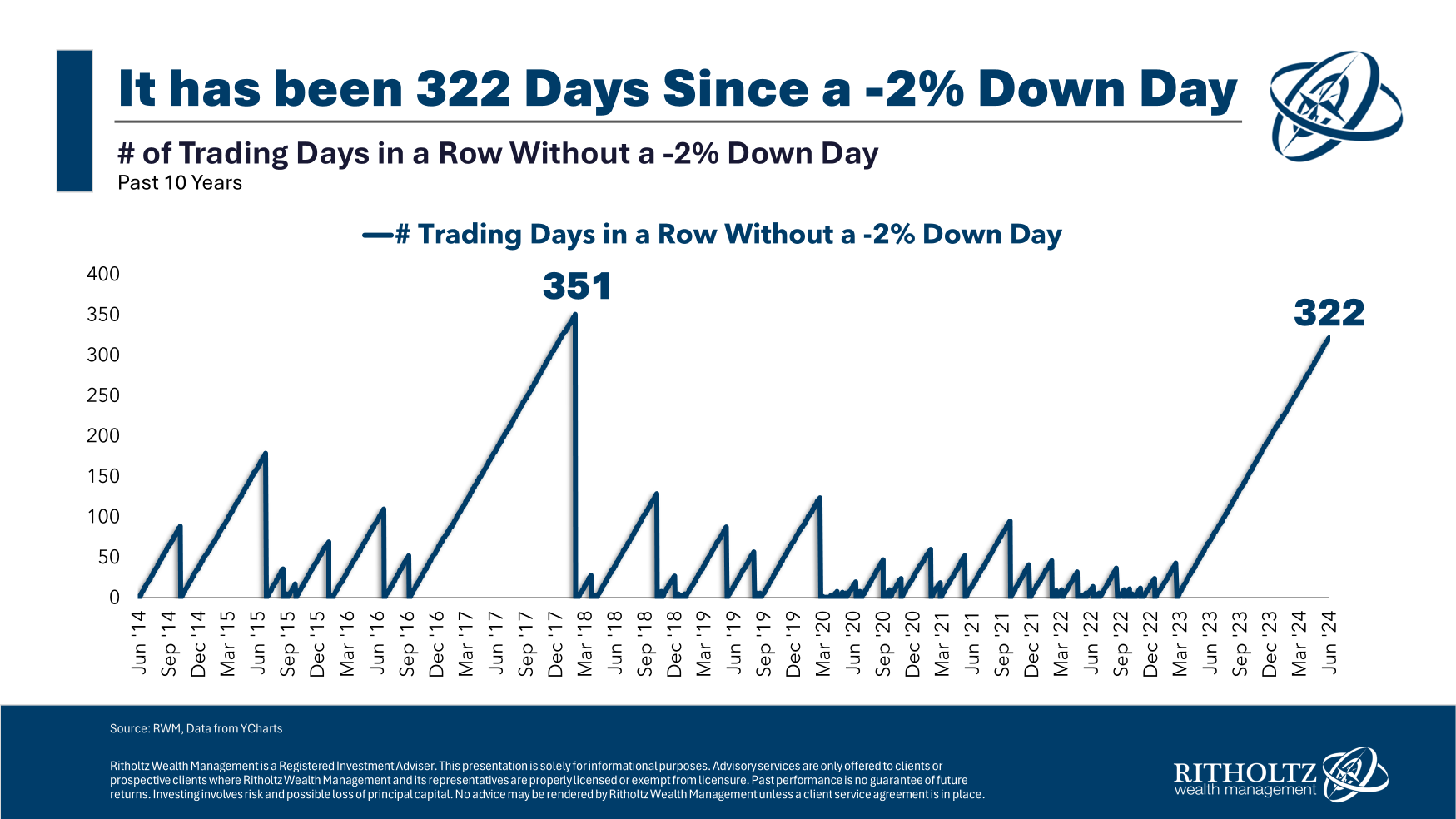

La volatilidad ha sido relativamente baja desde hace algún tiempo. No hemos tenido un día de caídas del 2 % en el S&P 500 en más de 300 días de negociación:

Nos estamos acercando rápidamente a la racha más larga sin un desagradable día de fuertes caídas en los últimos 10 años.

El S&P 500 ha subido alrededor del 11 % durante el año sobre la base de la rentabilidad total. Eso es bastante bueno teniendo en cuenta que subió más del 26 % en 2023.

Claro, tenemos que lidiar con algo de FOMO y la posibilidad de que la codicia nos obligue a tomar malas decisiones, pero estamos en buenos momentos para los inversores.

Los mercados están subiendo. La volatilidad es baja. Puedes ganar un 5 % en activos seguros como los T-bills o mercados monetarios. No hay mucho hoy en día de qué quejarse cuando se trata de los mercados financieros.

No trato de predecir qué harán los mercados (especialmente a corto plazo), pero deberías disfrutar de los buenos momentos mientras están. No durarán para siempre. Nunca sucede.

A principios de la década de 1990, el economista Hyman Minsky publicó un artículo de investigación llamado The Financial Instability Hypothesis. Minsky escribió: «Durante períodos de prosperidad prolongada, la economía pasa de las relaciones financieras que hacen que un sistema sea estable a relaciones financieras que hacen que sea inestable».

Esencialmente, la estabilidad en última instancia conduce a la inestabilidad, ya que los inversores y las empresas dejan de ser precavidas y asumen más riesgos en los buenos tiempos, lo que inevitablemente conduce a los malos tiempos.

Profundizando aún más, los mercados son cíclicos.

Durante las recesiones, las expectativas siguen siendo revisadas cada vez más a la baja en medio de malas noticias. Los mercados caen y los inversores se vuelven demasiado pesimistas. La cosa es que ni siquiera necesitas buenas noticias para que la marea cambie, solo menos malas noticias. No es bueno o malo lo que importa a corto plazo, sino mejor o peor.

Lo contrario se da durante las tendencias alcistas. Las expectativas siguen aumentando cada vez más a medida que los mercados suben y los inversores se vuelven demasiado optimistas. No necesariamente necesitas malas noticias para que terminen los buenos tiempos, solo menos buenas noticias.

La clave como inversor es evitar permitir que tus emociones coincidan con las del rebaño.

Me gusta pensar en ello en términos de expectativas más bajas.

Si bajas tus expectativas de rendimiento, es más probable que te quedes con tu plan cuando los activos caen o cuando la codicia se extiende.

Tener expectativas más bajas también te libera de la necesidad de predecir constantemente lo que va a pasar a continuación.

Si no puedes predecir lo que va a pasar a continuación, ¿qué puedes hacer para prepararte?

Estas dos preguntas pueden ayudar a equilibrar las emociones de duelo del miedo y la codicia

¿Me sentiría cómodo con mis posiciones actuales en caso de fuertes ventas en el mercado?

¿Me sentiría cómodo con mi asignación actual en caso de que el mercado alcista continuara?

No tengo la capacidad de predecir la longitud de los mercados alcistas o el momento en que tendremos mercados bajistas.

De vez en cuando, habrá una corrección violenta que borrará parte de su capital a corto plazo, incluso si las cosas van bien a largo plazo.

El momento de prepararse para esa situación inevitable es cuando las cosas van bien, no en medio de la corrección.