- Abrir una operación nunca es sencillo. Pero cuando el mercado ha iniciado una tendencia la cuestión se complica. ¿Seguirá el mercado subiendo? ¿estará el movimiento muy extendido? Jack Schwager, autor de la saga Market Wizars, nos explica en exclusiva para Hispatrading un sistema para subirnos al tren en marcha.

- Artículo publicado en Hispatrading 40.

Hay muchos motivos por lo que quizá se esté planteando entrar, en un activo, después que el mercado ya haya realizado un movimiento sustancial. Quizá:

(1) No estaba siguiendo el mercado anteriormente.

(2) En un esfuerzo por obtener un mejor precio, esperó inútilmente una corrección que finalmente nunca se dio.

(3) Antes era escéptico sobre la fuerza de la tendencia, pero ahora ha cambiado de opinión.

Ante esta situación, muchos traders serán extremadamente reacios de entrar ahora en el mercado. ¿Por qué? Esta actitud puede explicarse fácilmente en términos psicológicos. El hecho de entrar con una posición después de que una tendencia ya esté en marcha, en cierto sentido, representa admitir un fracaso. Incluso si la operación fuera rentable, sabrá que sus ganancias habrían sido mucho mayores si hubiera actuado antes. Por lo tanto, incluso cuando esté convencido de la dirección que es probable que siga el mercado, se sentirá tentado a pensar: «Me he perdido una gran parte de la jugada, ¿por qué molestarme ahora?”.

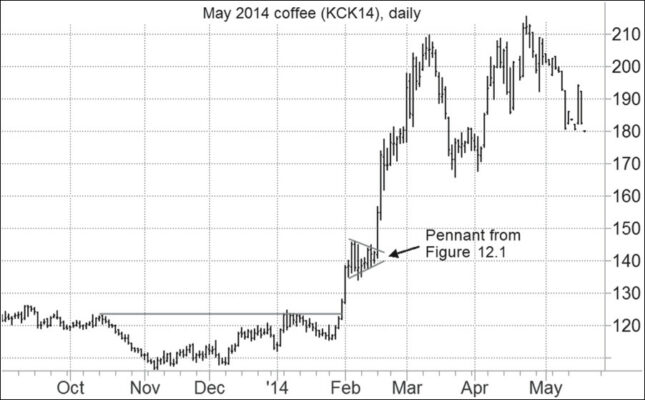

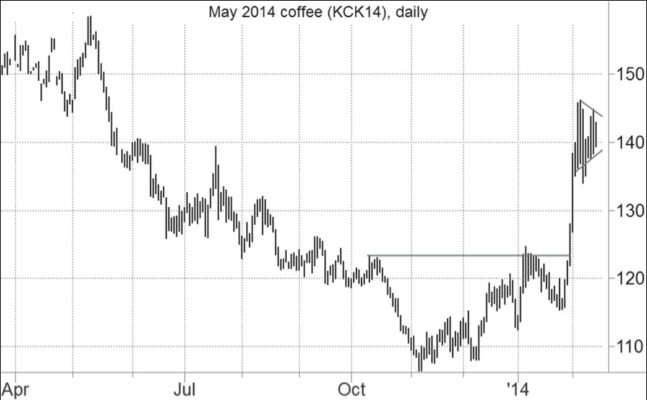

A modo de ejemplo, póngase en la piel de un trader que se guía por los gráficos para operar. Ahora, a mediados del mes de febrero de 2014 (ver Figura 1) al ver el gráfico piensa en la gran subida del precio del café. Obviamente, usted no ha aprovechado esta gran oportunidad. El mercado se ha disparado por encima del nivel de resistencia definido por los máximos de enero de 2014 y octubre de 2013, además los precios se mantienen en el nivel más alto durante dos semanas consecutivas. Desde luego, el gráfico muestra una tendencia completamente alcista. Los precios incluso acababan de formar un patrón de gallardete después de un movimiento en vertical: la acción del precio nos avisa de otro repunte inminente. Sin embargo, al observar que los precios ya habían avanzado más del 37% desde el mínimo de noviembre de 2013 (y más del 25 % en solo siete días), es muy probable que se muestre reacio a abrir una nueva posición larga después de haber subido tanto el mercado. ¿El motivo? Razona que el mercado está muy extendido.

La figura 2 ilustra claramente lo absurdo de esta conclusión. Increíblemente, a mediados de febrero de 2014, los precios del café habían completado solamente alrededor del 35% de su avance hasta los máximos de marzo. La moraleja de este “cuento” se ilustra muy bien en el libro “Recuerdos de un operador de acciones” de Edwin Lefevre: «[Los precios] nunca son demasiado altos para comenzar a comprar o demasiado bajos para comenzar a vender».

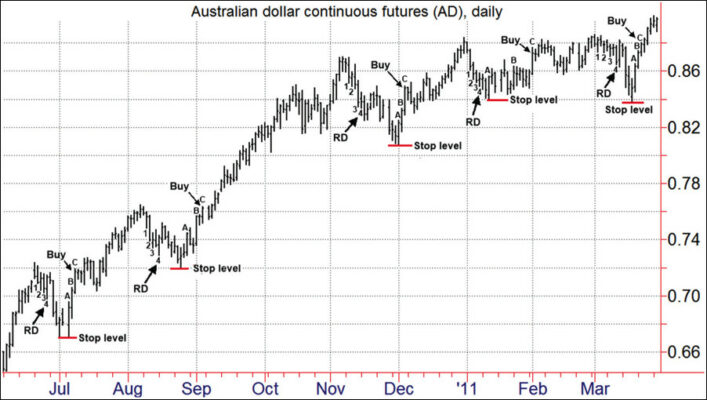

La pregunta clave es ¿cómo entrar en medio de una tendencia?. En realidad, el objetivo al abrir una posición en medio de una tendencia es el mismo que al abrir cualquier otra: buscar el momento adecuado para entrar y controlar el riesgo. En este artículo explicaremos una manera de hacerlo: al revertir el precio. Este enfoque se basa en esperar a que se materialice una reacción menor y después entrar a los primeros signos de la reanudación de la tendencia principal. Por supuesto, el método preciso dependerá de cómo se defina la reacción y posterior reanudación de la tendencia. Las opciones son prácticamente ilimitadas. Con el propósito de ilustrarlo, proporcionaremos un posible conjunto de definiciones, que engloba un proceso en dos pasos.

En primer lugar la finalización del recuento de las correcciones: estamos ante una «corrección» cuando el «recuento de correcciones» alcanza 4. El recuento de correcciones se establece inicialmente en 0. En un mercado en alza, el recuento se eleva a 1 cualquier día, en el que el máximo y el mínimo fueron igual o inferior a los puntos correspondientes en el día en que se estableció el máximo del movimiento. El recuento se incrementaría en 1 cada día cuando el máximo y el mínimo, de cada sesión, son iguales o inferiores al máximo y mínimo del día más reciente en el que se aumentó el recuento. El recuento se restablecería a 0 en cualquier momento en que el mercado se moviera a nuevos máximos. Esta misma situación, en condiciones análogas, la aplicamos a un mercado bajista.

Y en segundo lugar la señal de recuento de impulsos: la reanudación de la tendencia principal se daría cada vez que se alcanzara «recuento de impulso” número 3. Antes de que podamos definir un recuento de impulsos, primero debemos definir un día de impulso alcista. Un día de impulso alcista es un día en el que el cierre se dio por encima del máximo del día anterior. El recuento de impulsos inicialmente se establecería en 0 y comenzaría a ser vigilado después de completar el recuento de correcciones, del que hablamos antes. En el caso de una corrección en un mercado alcista, el recuento de impulsos aumentaría en 1 cada día de subida y se restablecería a 0 cada vez que tuviéramos una corrección bajista. Una vez que se diera la señal de compra, esta corrección bajista se podría usar como un punto de referencia para el stop loss. Por ejemplo, la posición podría liquidarse en cualquier momento en que el mercado cerrara por debajo de la corrección bajista. Una vez más, podría utilizarse una formación análoga para definir una reanudación de la tendencia en un mercado a la baja.

La figura 3 ilustra el concepto de reversión con estas correcciones menores, utilizando las reglas que se acaban de detallar. Los puntos en los que se definen las correcciones se indican mediante el símbolo RD, y los números anteriores a estos puntos indican los valores de conteo de la corrección. Las señales de compra se indican en los puntos en los que el recuento de impulso es igual a 3, y las letras anteriores a estos puntos indican los valores del recuento de impulsos. Para cualquier entrada, la zona donde ubicaríamos el stop loss estaría al cierre por debajo del nivel de corrección más reciente, que en este caso es el mínimo relativo más bajo entre la finalización del recuento de corrección y la señal de recuento de impulso.

Conclusión

Al incorporar este tipo de entradas, en medio de una tendencia ya formada, un trader puede evitar que las oportunidades que se perdieron inicialmente se conviertan en tendencias totalmente perdidas. Cualquier técnica que intente darnos las claves para entrar en medio de una tendencia debería siempre combinar reglas bien definidas tanto de entrada como de salida. Este artículo ha ilustrado un método. Otros métodos los detallo en la edición del 2017 “A Complete Guide to the Futures Market”.