- ¿Por qué se generan los gaps de apertura? ¿Hay alguna forma de operarlos? Hablemos de ello.

- Artículo publicado en Hispatrading 54.

Si buscamos en la literatura financiera por qué se generan los gaps de apertura, nos encontraremos con que estos son generados por el desfase entre a oferta y demanda durante la apertura de mercado, y donde el escaso nivel de liquidez en esos momentos produce los gaps de apertura. Aunque correcta, una mejor explicación a los mismos no es esta, sino la proporcionada en el artículo Information Flows Around the Globe: Predicting Opening Gaps from Overnight Foreign Stock Price Patterns (De Gooijer, JG, Diks, CG y Gatarek, LT. 2009).

En el cual se sostiene que el inversor que opera en apertura, solo dispone de la información de la evolución del mercado pasados para tomar sus decisiones de inversión, concluyendo que, aun existiendo diferencias por clúster o regiones, la evolución de los mercados pasados, sí son unos buenos predictores de los gaps de apertura que se generaran en los mercados siguientes.

En este estudio vamos a mostrar por qué se producen esas diferencias en los resultados por clúster o regiones, a la par que estableceremos las relaciones que producen entre esas diferencias. En primer lugar, y para comprobar si los mercados pasados son uno buenos predictores de los gaps de apertura futuros, partiremos de una muestra más simple y utilizaremos solo los índices de bolsa más representativos de esas 3 regiones del mundo. De Asia seleccionamos el Nikkei225, de Europa el DAX40, y de EEUU el S&P500, todos ellos medidos en datos diarios desde el 2009 hasta el 2023, tanto para el mercado de contado, como del mercado de futuros. Se han obtenido dichos datos de la web financiera Investing.com. También resaltamos que no se utilizan futuros continuos, por lo que hay 56 gaps de 3500 que no son reales, sino que estos son producidos por el roll over del futuro, destacando que en conjunto no afectan a más del 5% de la muestra en todo el periodo analizado.

Una vez trazada y acumulada su rentabilidad total diaria, descomponemos esta en sus dos componentes básicos, el valor que aporta el gap y el valor que aporta el market (evolución del mercado tras el Gap de apertura), medidos ambos en rentabilidad logarítmica.

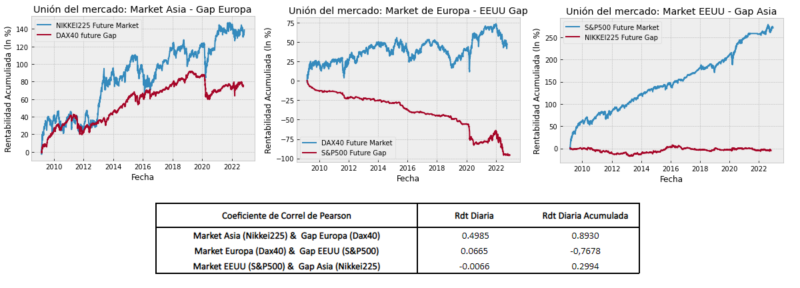

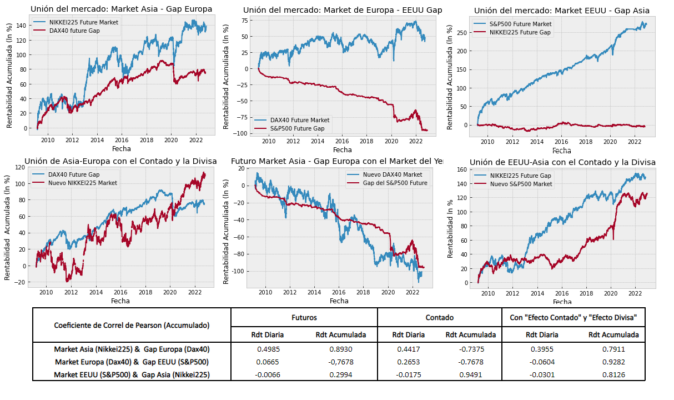

En la Figura 1, mostramos tanto de manera gráfica como numérica la relación entre los tres índices futuros, y donde observamos cómo la explicación de ese artículo es coherente en la generación de los gaps europeos, pero no los de Norte América o Asia.

El gap como equilibrio entre el mercado de contado y futuro

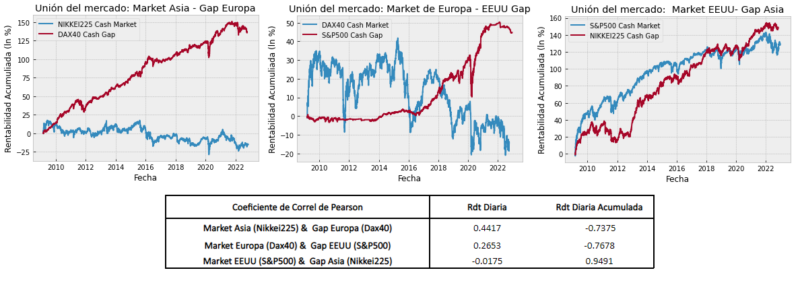

Si ahora hacemos lo mismo para el mercado al contado de esos mismos índices, observamos cómo se invierten los componentes gap y market en la mayoría de los activos, lo cual hace que también se inviertan los clúster o regiones que antes si eran los generadores de los gaps de apertura, y los cuales ahora no lo son. En el caso del contado, el mercado asiático no es el generador de los gaps de Europa, y el mercado americano sí genera los gaps de Asia.

Existiendo dos grandes mercados, el de contado y el de los derivados (futuros) con precios de cierre casi idénticos, es lógico pensar que existe una relación entre ambos, un elemento que cohesiona a los mismos, y que no puede ser otro que los gaps de apertura de ambos tipos de activos. Estos dos tipos de activos tienen muchas diferencias entre sí, pero el horario de cotización es uno de los más importantes, y de manera lógica guarda una relación fundamental con los gaps de apertura como elemento equilibrador entre ellos.

Si analizamos el caso de Asia y el Nikkei225, una vez que cierra el contado a las 06:35 de la mañana, el futuro aún permanecerá cotizando hasta las 00:00, por lo que el componente market alcista del futuro de Asia generará un gap alcista en el contado, y un mercado bajista para poder cubrir el gap generado, motivo por el cual componente gap y Market se invierten en el caso del contado respecto al futuro.

Siguiendo esta misma lógica, tras el cierre del contado de EEUU, el futuro del S&P500 aun seguirá cotizando hasta las 00:00, y por tanto el componente Market alcista del futuro de EEUU, se traducirá en gaps de apertura alcistas en el mercado del contado americano, el cual dispondrá ahora de un componente Market más reducido, el cual le permita cubrir sus gaps de apertura.

Finalmente, y si analizamos el caso de Europa y del DAX40, observamos como el cambio en el componente gap y market del contado y futuro ya no es tan drástico como en las otras regiones. Ello es debido a que futuro solo comienza a cotizar 1 hora antes de la apertura del contado, y solo hay 4,5 horas donde el futuro cotiza tras cerrar el contado.

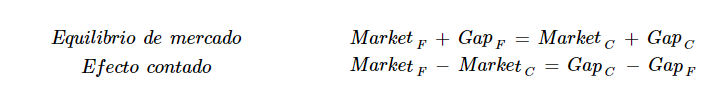

La anterior explicación se puede entender matemáticamente como una ecuación de equilibrio entre el mercado de contado y de futuro, en base a los dos componentes básicos de rentabilidad de un activo, gap y market.

Esta simple fórmula, no representa más que la rentabilidad total o precio de cierre de esos activos, el cual recordemos es casi idéntico. Pero nos permite tener ahora en cuenta el gap de apertura y todas las relaciones inversas anteriormente vistas entre activos y regiones, y de este modo dar una mejor explicación a la generación de los gaps de cualquier mercado.

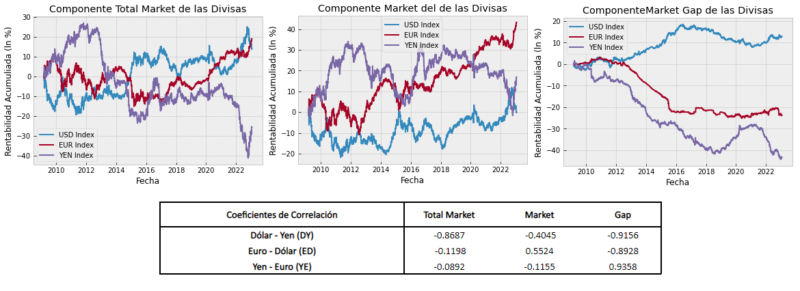

La apreciación o devaluación de la divisa

La evolución de las divisas de referencia de los índices o regiones, medidas estas por un índice de divisas, también tiene influencia en la evolución del mercado en esas regiones, y por tanto también nos pueden a ayudar a explicar la generación de gaps en los mercados futuros. Gráficamente volvemos a ver comportamientos inversos entre los componentes de la rentabilidad de las tres divisas o regiones analizadas.

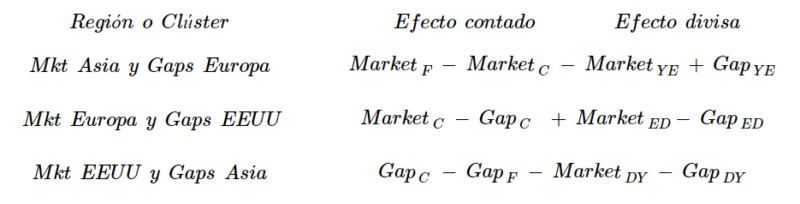

Si ahora tenemos en cuenta el efecto de los gaps del contado y la divisa para determinar la generación de los gaps. Podemos establecer las siguientes formulaciones, las cuales respetan los términos de la ecuación de equilibrio de mercado, y los signos del coeficiente de correlación en cada uno de los componentes de la rentabilidad acumulada de los índices de divisas.

Resultados Finales

Comprobamos como tras incorporar el efecto de las divisas, y la relación entre contado y futuro mediante sus gaps de apertura, tanto gráfica como estadísticamente los nuevos mercados generados con las anteriores formulaciones, sí que son los verdaderos responsables de la generación de los Gaps de apertura en los mercados posteriores. Estos resultados son sostenibles solo a largo plazo pero no a corto, debido ello a los bajos niveles de los coeficientes de correlación en la rentabilidad diaria, y altos en la rentabildiad diaria acumulada.

Curiosidades sobre estas fórmulas: El PIB

Todas las formulaciones que anteriormente hemos planteado, van mucho más allá de la mera explicación de por qué se generan los gaps de apertura en los mercados de futuro y contado. Ello es debido a que correctamente empleadas, estas fórmulas son capaces de hasta determinar la evolución del PIB y no solo su tendencia (cosa que se ve claramente si usamos un gráfico entre el PIB y el mercado de valores con 2 escalas). Siendo lo más curiosos de todo ello, que solo hemos empleado los gaps de apertura del contado y futuro, así como sus divisas de referencia para establecer este análisis. Resaltar finalmente que, para llegar a estos resultados, hemos tenido en cuenta también la evolución del tipo de interés, el cual, por comodidad de cálculo se aplicó al PIB en lugar de al mercado de esas regiones. A continuación presentamos las formulaciones empleadas para llegar a los resultados que a continuación se mostramos.

Conclusiones

Concluimos que los mercados pasados sí que son unos buenos predictores de la generación de gaps de apertura a largo plazo en los mercados siguientes, pero solo si tenemos en cuenta el efecto que los gaps de apertura tienen sobre los mercados contados y futuros, y el efecto que la evolución de su divisa de referencia tiene sobre los mismos.

Esta conclusión final en los que gaps de apertura se refiere, nos lleva a pensar dos cosas sobre los mismos. En primer lugar, que los gaps de aperturas no son una anomalía de mercado, sino más bien un elemento equilibrador de los mismos, y los cuales permiten a los mercados de futuro y de contado equiparase en precio, aunque dispongan de diferentes horarios de cotización. Y en segundo lugar, que al no ser estos una anomalía de precios, no puede desaparecer como si de otras anomalías se tratasen, dado que es un elemento intrínseco al mercado de valores moderno, a la existencia de un mercado al contado y un mercado derivado del mismo, y el cual puede reduciré a una simple fórmula de equilibrio entre sus componentes gap y market.

Finalizamos resaltando que de forma más que curiosa, comprobamos como con solo empleando los gaps de apertura de estos tres activos, más la evolución de las divisas asociadas a esas regiones, se puede replicar ya no solo la tendencia, si no un valor más que aproximado a la evolución del PIB. Hecho que nos vuelve a remarcar la importancia que los gaps de apertura tienen en un mercado financiero, y que nos lleva a generar nuevos estudios futuros al respecto.

Agradecimientos

Un agradecimiento especial a la abuela, a MG, a VL, a Nikita, a mi estanquera, también a la del mechero, a mi cubana, a mis panaderos, a los chicos del café, y también al equipo de la biblioteca pública de Santiago de Compostela. Hacía falta la rigidez de Mures, la libertad de Kike y la realidad de Borja.