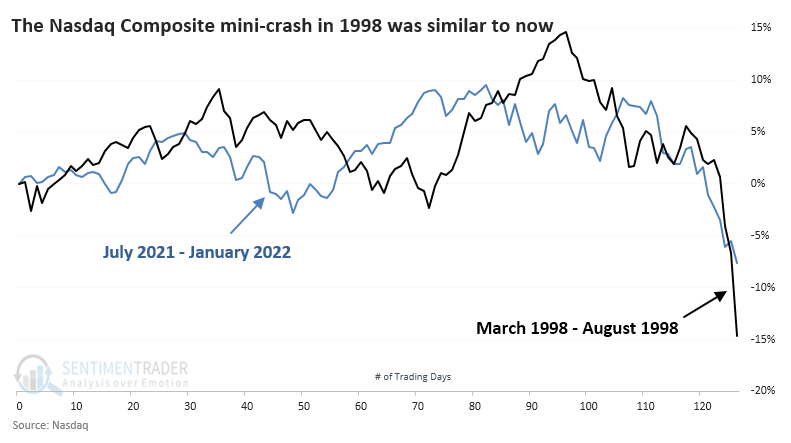

Por qué el Nasdaq se comporta (casi) como en 1998

La actividad durante la semana pasada se parece mucho a lo vivido en 1998 cuando las acciones sufrieron un mini-crash. La conexión rusa de entonces (devaluaron el rublo) y ahora es casual. Es más debido a que el movimiento en el precio tiene una sensación similar. Recuerdo claramente el pánico que sintieron nuestros empleados encargados de manejar los márgenes de la cuentas cuando tuvieron que avisar a sus clientes por los margin call que fueron saltando. No es difícil imaginar que ha sucedido algo similar esta semana.

Los gráficos son relativamente similares. El Nasdaq subió y luego bajó rápidamente.

Hemos aprendido una y otra vez a lo largo de los años que los recuerdos y lo que parece que vemos puede engañarnos. El hecho de que la acción del precio se sienta similar no significa que necesariamente lo sea.

Cuando usamos nuestros cálculos analógicos objetivos para buscar los períodos con mayor correlación desde el inicio del Composite en 1971, el año 1998 no aparece en el radar. Estuvo cerca, pero no pasó el corte de los análogos de 6 meses con la correlación más alta.

Cuando echamos un vistazo a los patrones de precios de 6 y 12 meses más cercanos desde 1971, surgen algunas comparaciones convincentes.

EstadísticasTan pocas acciones en el Nasdaq 100 cotizan por debajo de sus medias móviles de 10 días que se ubica entre los 40 últimos datos de todos los días en los últimos 15 años. Después de otras señales, en todas ellas, un año después el índice había subido un promedio del 30,3%. |

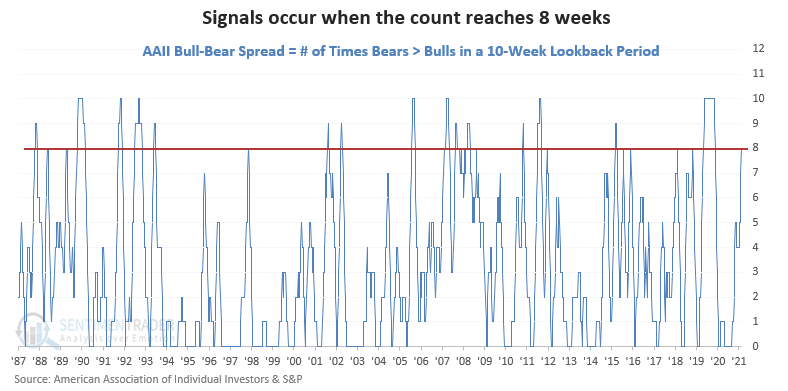

Un período prolongado de pesimismo de los inversores individuales

La encuesta de sentimiento de la AAII se puede utilizar como un indicador contrarian para identificar un entorno en el que el sentimiento se ha vuelto demasiado pesimista sobre la dirección futura de las acciones. Cuando las opiniones se vuelven demasiado bajistas, las acciones tienden a subir.

El modelo de comercio de diferencial alcista-bajista identifica cuándo los bajistas han sido mejores que los alcistas durante 8 de 10 semanas. El indicador de recuento retrospectivo debe restablecerse por debajo de 2 semanas para que se active una nueva señal, y no utilizo una condición de impulso de índice con esta señal.

Esta señal se ha disparado otras 17 veces en los últimos 34 años. Después de las demás señales, los rendimientos futuros y las tasas de ganancia del S&P 500 fueron sólidos en casi todos los marcos de tiempo, especialmente en la ventana de 3 meses. Un año después, las acciones cotizaban en niveles superiores más del 94% del tiempo.