Tengo una idea que se ha estado precalentando en el horno durante un tiempo. Ahí va:

Tengo una idea que se ha estado precalentando en el horno durante un tiempo. Ahí va:

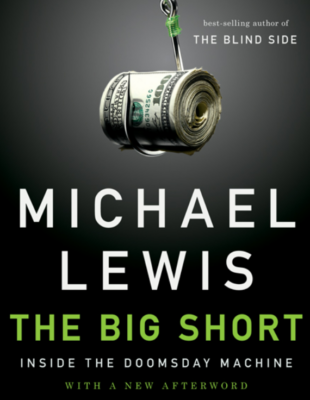

The Big Short de Michael Lewis ha hecho perder a los inversores más dinero que los últimos 3 mercados bajistas combinados.

Permíteme explicarte.

Todos hemos leído (o visto la película) sobre la banda de inadaptados que hicieron una apuesta contraria contra el mercado de la vivienda e hicieron una fortuna.

Desafortunadamente, creo que mucha gente tomó las lecciones equivocadas del libro de Lewis.

Pocas personas vieron venir la Gran Crisis Financiera. El libro hizo que pareciera tan obvio en retrospectiva que un grupo de inversores decidieron que podían hacer lo mismo si solo se les daba otra oportunidad.

¡Yo también puedo ser el próximo John Paulson o Steve Eisman!

Todo el mundo quería encontrar el próximo Big Short y convertirse en un héroe financiero inesperado.

El problema de encontrar operaciones únicas en la vida es que solo llegan una vez… en la vida.

John Paulson hizo miles de millones en corto en el mercado de hipotecas de alto riesgo. ¿Sabes lo que le pasó a Paulson después de hacer el mejor negocio de la historia?

En realidad no mucho.

La gente le estaba tirando dinero al tipo, había un fondo de cobertura denominado en oro justo cuando el oro estaba alcanzando su punto máximo y, finalmente, decidió correr todos los miles de millones que ganaba y cerrar la tienda.

El rayo no golpeó dos veces.

El fondo de dotación para el que solía trabajar invirtió en un fondo de cobertura que hizo una pequeña apuesta con el corto de alto riesgo de Paulson, pero era una pieza tan pequeña de su cartera que no ayudó mucho a sus rendimientos generales durante la crisis.

Pero se dieron una idea de lo que era ganar el premio gordo en ese tipo de apuesta, así que crearon un nuevo fondo que tenía la tarea de encontrar las operaciones más grandes y mejores. Se quedaron cortos en los bonos del gobierno japonés y un montón de otras cosas que no salieron bien. Ese fondo también cerró.

Por mucho que a algunas personas les gustaría ver arder el mundo, no tenemos una crisis financiera global todos los años.

La lección que la gente debería haber sacado de la debacle de 2008 es que los mercados pueden ser un lugar humillante.

En cambio, muchas personas asumieron que la conclusión es que ser contrarian es la mejor manera de ganar dinero en todo momento. Ser contrarian se sentía como una postura más cómoda de tomar.

No me malinterpretes, ir contra la corriente en los momentos oportunos puede ser una estrategia maravillosa. Las mejores oportunidades de inversión casi siempre ocurren cuando hay sangre en las calles.

El problema es que no puedes ser un contrarian en todo momento. La mayoría de las veces la tendencia es correcta y luchar contra ella es una estrategia perdedora.

Warren Buffett es famoso por ser codicioso cuando otros tienen miedo. ¿Adivina cuál es la mayor participación de Buffett ahora? Apple. Literalmente, la empresa más grande del mercado de valores de EE. UU.

La Gran Crisis Financiera rompió tantos cerebros que en lugar de admitir el error de sus caminos, muchos de estos recién descubiertos contrarios se meten en los talones.

No me equivoco, ¡solo llego temprano!

¡Habría tenido razón si no fuera por la Reserva Federal!

Escucha, el sistema aún no se ha colapsado, pero estaba cerca.

Si ninguna de esas excusas funciona, entonces empiezas a cuestionar los datos.

Seguro que no soy yo el que está mal. ¡Es el dato económico!

Escucha, realmente no digo que Michael Lewis sea personalmente responsable de todos los que están perdiendo dinero por ir en contra del mercado desde la crisis de 2008.

No es su culpa que haya creado historias tan maravillosas sobre las personas que apostaron contra la industria de la vivienda y ganaron.

Creo que muchos inversores se perdieron uno de los mercados alcistas más grandes de la historia y estarán constantemente en busca del próximo gran corto en su propio detrimento.

La vida de ser un permanente bajista se parece a esto:

Incorrecto.

Incorrecto.

Incorrecto.

Incorrecto.

Correcto. ¡Te lo dije!

Incorrecto de nuevo.

Incorrecto.

Incorrecto.

Todavía está mal.

Me atrae tratar de apostar contra el sistema para encontrar fama, gloria, ganancias y Steve Carell o Ryan Gosling interpretándote en la versión de la película.

Crucemos los dedos, tal vez algún día ganes la lotería.

Pero, ¿es esa realmente una estrategia que da la mayor probabilidad de éxito?

Llámame loco, pero prefiero apostar por el big long en lugar de tratar de encontrar el próximo big short.