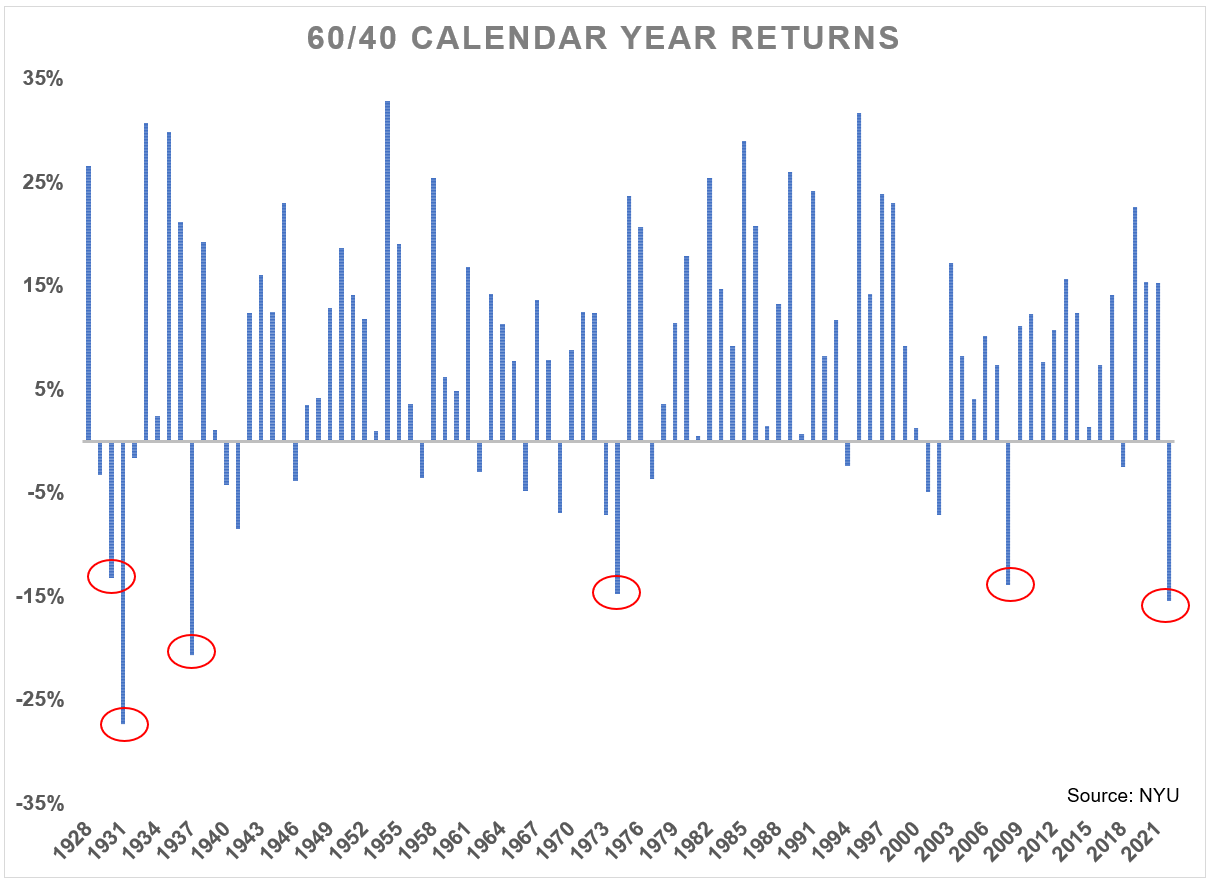

Hasta finales de 2021 una cartera 60/40 de acciones y bonos estadounidenses había terminado el año con una caída de dos dígitos solo en 5 ocasiones en los últimos 94 años.

Con acciones y bonos cayendo alrededor de un 15% cada una en 2022 hasta ahora, parece que este año será la sexta vez en 95 años:

Si termináramos el año como están las cosas a día de hoy, sería el tercer peor año para una cartera 60/40 en casi 100 años.

Los únicos años en que bajó más que esto ocurrieron en la década de 1930. En 1931, una cartera 60/40 bajó un 27,3%. Luego, en 1937, una cartera diversificada cayó un 20,7%.

“No hay dónde esconderse” es un estribillo común este año.

Siempre he tenido la mentalidad de que los rendimientos a largo plazo son los únicos que importan. Cualquier cosa puede pasar en el corto plazo. La diversificación solo funciona para las personas pacientes.

También es comprensible por qué muchos inversores están frustrados con el desempeño de este año, especialmente los jubilados.

Puede ser aterrador si experimenta malos rendimientos en el momento equivocado.

The Wall Street Journal publicó una historia esta semana que detallaba las dificultades de una cartera 60/40 este año y cómo está afectando a los inversores que se jubilaron en los últimos años:

Eileen Pollock, una jubilada de 70 años que vive en Baltimore, ha visto caer el valor de su cartera, con una composición de aproximadamente 60-40, en cientos de miles de dólares. La exsecretaria jurídica había acumulado más de un millón de dólares en sus cuentas de jubilación. Para acumular sus ahorros, dejó Nueva York para vivir en una ciudad menos costosa y se saltó las vacaciones durante muchos años.

“Un millón de dólares parece mucho dinero, pero me di cuenta de que no lo es”, dijo. “Vi que mi dinero desaparecía pieza por pieza”.

Este año ha sido terrible para una combinación diversificada de acciones y bonos, pero si nos alejamos, los rendimientos de este año se apagaron para una cartera 60/40.

En los años 3, 5 y 10 que terminaron en 2021, una cartera 60/40 de acciones y bonos estadounidenses aumentó un 63 %, 81 % y 184 %, respectivamente.

Incluso si incluimos la pérdida del 15% de este año en el 60/40, los últimos 10 años han dado a los inversores un 8% anual en esta estrategia.

Lo bueno ha superado con creces lo malo, que es lo que suele funcionar en los mercados financieros.

Los años malos no son divertidos, pero las buenas décadas tienden a compensarlo con creces.

Perder una gran parte de los ahorros de toda su vida nunca es un buen momento, pero los inversores deben darse cuenta de que los valores de sus carteras no serían tan altos en primer lugar si no fuera por el mercado alcista que condujo a estos tiempos difíciles.

También es cierto que no puede confiar en que los rendimientos de las inversiones tengan todo el peso en su plan financiero. A veces los mercados simplemente no cooperan.

Y los mercados financieros solo pueden llevarte hasta cierto punto.

The Journal describió un estudio que muestra que muchos jubilados tienen que reducir su nivel de vida en la jubilación porque no ahorraron lo suficiente:

Aproximadamente el 51% de los jubilados viven con menos de la mitad de sus ingresos anuales previos a la jubilación, según Goldman Sachs Asset Management, que este verano realizó una encuesta entre estadounidenses jubilados de entre 50 y 75 años. Casi la mitad de los encuestados se jubilaron anticipadamente por razones fuera de su control, incluida la mala salud, la pérdida de sus trabajos y la necesidad de cuidar a miembros de la familia. Solo el 7% de los encuestados dijeron que abandonaron la fuerza laboral porque lograron ahorrar suficiente dinero para la jubilación.

La mayoría de los estadounidenses dijeron que preferirían depender de fuentes de ingresos garantizadas, como el Seguro Social, para financiar su jubilación, no de los rendimientos de los mercados volátiles. Pero solo el 55% de los jubilados pueden hacerlo, descubrió la firma.

No importa qué tan alto o bajo sea el rendimiento de su inversión si no ahorra lo suficiente en primer lugar.

Sería mucho mejor si viviéramos en un mundo donde más personas tuvieran una pensión o un acceso más fácil a flujos de ingresos regulares durante la jubilación.

Desafortunadamente, la mayoría de nosotros estamos atrapados lidiando con los mercados financieros, la volatilidad y todo, para mejorar nuestro nivel de vida a largo plazo.

Pero lo importante que debe recordar es que no importa cómo invierta su dinero si no ahorra lo suficiente en primer lugar.

Los mercados financieros no pueden salvarte si tú no ahorras.