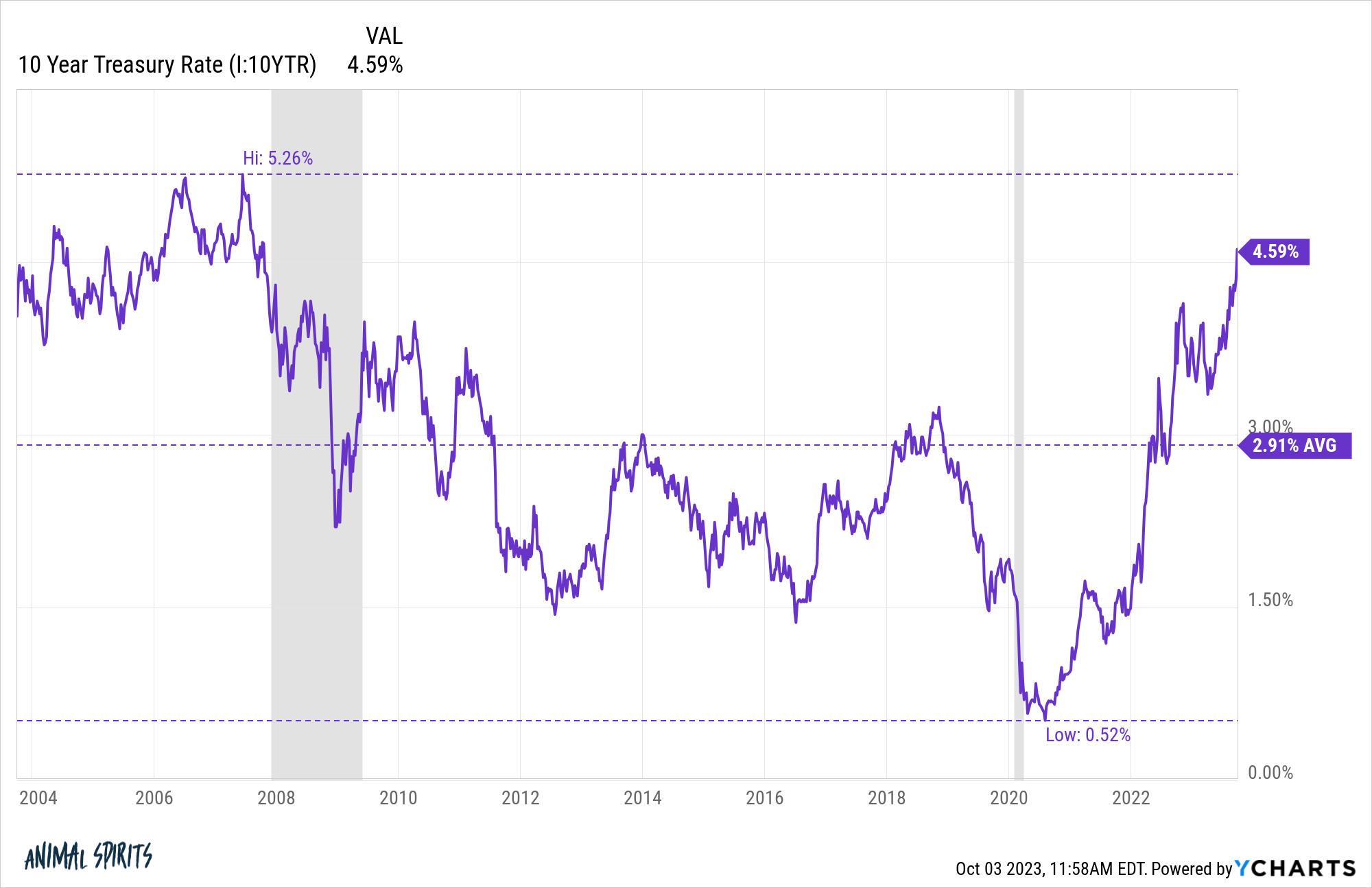

En los últimos meses, ha habido una rápida revalorización de los rendimientos de los bonos a más largo plazo.

Lo renta fija, en Estados Unidos, a 10 años ahora está rindiendo alrededor del 4,8 %, frente a un mínimo del 3,3 % en abril. Estaba rindiendo un 3,7 % en julio.

Muchos expertos creen que el mercado de bonos está despertando al potencial de un régimen de tasas de interés más alto durante más tiempo causado por el mercado laboral fuerte, una economía resiliente, una inflación más alta de lo esperado y las políticas de la Reserva Federal.

No sé en qué está pensando el mercado de bonos, pero vale la pena considerar el potencial de que las tasas se mantengan más altas de lo que hemos estado acostumbrados desde la Gran Crisis Financiera.

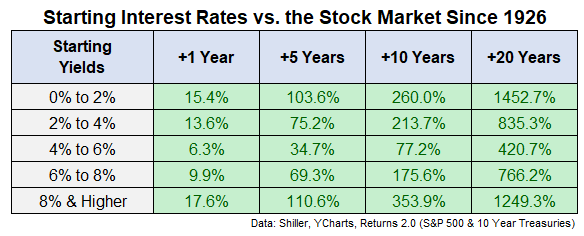

Así que utilicé varios niveles de tasas de interés e inflación para ver cómo se ha comportado el mercado de valores en el pasado.

¿Los rendimientos son mejores cuando las tasas son más bajas o más altas? ¿La inflación alta es buena o mala para el mercado de valores?

Aquí están los rendimientos iniciales basados en el bono del Tesoro a 10 años junto con los rendimientos promedio a plazo de uno, cinco, diez y veinte años para el S&P 500 desde 1926:

Sorprendentemente, los mejores rendimientos futuros han venido de ambos períodos de tasas de interés iniciales muy altas y muy bajas, mientras que los peores rendimientos han venido durante los regímenes de tasas de interés promedio.

El rendimiento promedio a 10 años desde 1926 es del 4,8 %, lo que significa que estamos en ese promedio a largo plazo en este momento.

Hace veinte años, la renta fija a 10 años estaba rindiendo alrededor del 4,3 %.

Los rendimientos se han movido mucho desde entonces:

En ese período de 20 años, el S&P 500 ha subido casi un 540 % o un 9,7 % al año.

No está mal.

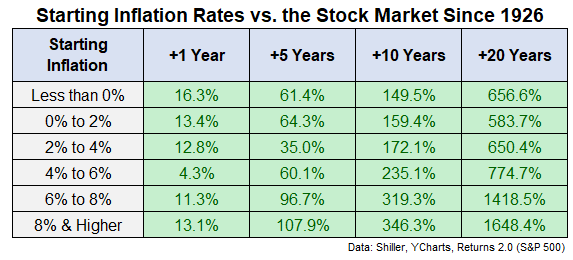

Tengo algunas ideas sobre el razonamiento detrás de estos rendimientos, pero primero echemos un vistazo a los datos de inflación.

Estos son los rendimientos medios a plazo del S&P 500 de varios niveles de inflación en el pasado:

La tasa de inflación promedio desde 1926 fue de alrededor del 3 %.

Estos resultados también podrían parecer sorprendentes. Los mejores rendimientos a largo plazo vinieron de los niveles de inflación inicial muy altos. Con una inflación del 6 % o más, los rendimientos a plazo fueron muy buenos. Con un 6 % o menos, sigue siendo bastante bueno, pero más parecido al promedio.

Entonces, ¿qué está pasando?

¿Por qué los rendimientos futuros son mejores a partir de las tasas de interés más altas y los niveles de inflación?

La explicación más simple es que solo hemos tenido un régimen de altas tasas de interés en los últimos 100 años más o menos y dos entornos altamente inflacionarios. Y cada uno de estos escenarios fue seguido por mercados alcistas.

La tasa de inflación anual alcanzó casi el 20 % a finales de la década de 1940, después de la Segunda Guerra Mundial. Ese período fue seguido por la mejor década de la historia para las acciones de EE. UU. en la década de 1950 (más del 19 % más del año).

Y el período de la década de 1970 de alta inflación y aumento de las tasas de interés fue seguido por el mercado alcista más largo que hemos experimentado en las décadas de 1980 y 1990.

Un aspecto simple pero a menudo pasado por alto de la inversión es que una crisis puede conducir a rendimientos terribles a corto plazo, pero rendimientos maravillosos a largo plazo. Los tiempos de deflación y alta inflación dan miedo mientras los estás viviendo, pero también tienden a producir excelentes puntos de entrada en el mercado.

También vale la pena señalar que los períodos de alta inflación y las altas tasas son valores atípicos históricos. Solo el 13 % de las observaciones mensuales desde 1926 han visto tasas del 8 % o más, mientras que la inflación ha sido más del 8 % menos del 10 % de las veces.

Esto también ayuda a explicar por qué los rendimientos a plazo se ven más apagados con respecto al rendimiento promedio y los niveles de inflación. En un entorno económico «normal» (si existe tal cosa), es probable que la economía ya se haya estado expandiendo durante algún tiempo y los precios de las acciones hayan subido.

El mejor momento para comprar acciones es después de una caída y los mercados no se desploman cuando las noticias son buenas.

Desde el comienzo de 2009, el mercado de valores de EE. UU. ha subido más del 13 % al año. Hemos tenido una tendencia fantástica.

Tiene sentido que los rendimientos superiores a la media estén seguidos por rendimientos inferiores con el tiempo.

También es importante recordar que, si bien la volatilidad de las tasas y la inflación pueden afectar negativamente a los mercados a corto plazo, un horizonte de tiempo lo suficientemente largo puede ayudar a suavizar las cosas.

Independientemente de lo que esté pasando con la economía, le irá mejor en el mercado de valores si su horizonte temporal se mide en décadas en lugar de en días.