La concentración de las grandes tecnológicas

Si hablamos de los gigantes tecnológicos como Apple, Nvidia, Microsoft, Amazon y Google, es imposible ignorar su peso en el mercado. Juntas, representan casi un 30% de la capitalización total del mercado en Estados Unidos. Para poner esto en perspectiva, estas empresas tienen un valor equivalente a economías enteras.

Pero, ¿deberíamos estar preocupados? Algunos dicen que sí: que “los árboles no crecen hasta el cielo” y que el tamaño siempre acaba siendo el enemigo de un buen rendimiento. Otros sostienen que estas son las empresas más eficientes e innovadoras de la historia, y sería absurdo apostar en su contra. ¿Quién tiene razón?

¿Burbuja o evolución?

El temor a una burbuja no es nuevo. Las valoraciones actuales de estas compañías son, según algunos, exageradas. El mercado ha elevado tanto las expectativas que basta con que una de estas empresas no cumpla con lo esperado para que el castillo de naipes se tambalee.

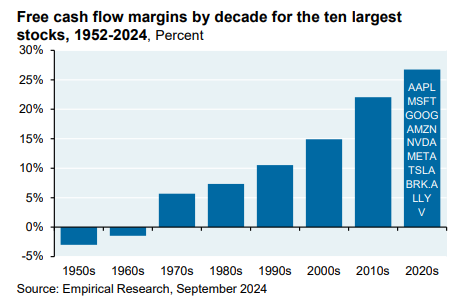

Sin embargo, hay un argumento contrario que merece ser considerado. Estas empresas no son como las gigantes de antaño, que dependían de grandes infraestructuras industriales. Las tecnológicas de hoy tienen márgenes de beneficio impresionantes y, gracias a la inteligencia artificial, podrían redefinir mercados enteros. Así que la pregunta es: ¿estamos ante una burbuja que explotará o una nueva era de innovación?

Lecciones del pasado

La historia nos da algunas pistas. En los años 60 y 70, las «Nifty Fifty» –empresas como Coca-Cola y McDonald’s– eran vistas como inversiones infalibles. Sus valoraciones subieron hasta el cielo, pero luego muchas sufrieron caídas de hasta el 90%. ¿El resultado? Aquellos que mantuvieron sus inversiones a largo plazo terminaron beneficiándose, pero a un coste emocional elevado.

El caso del auge y caída de las puntocom en los años 90 es similar. Todo lo que se prometió entonces –compras online, redes sociales, videollamadas– se hizo realidad, pero no antes de que el Nasdaq cayera más del 80%. Al final, los inversores pacientes vieron cómo sus expectativas se cumplían, aunque no tan rápido como esperaban.

El desafío de la inteligencia artificial

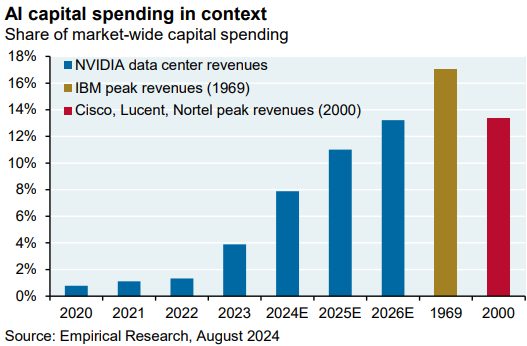

La IA es el motor actual detrás de estas valoraciones altísimas. Empresas como Nvidia están capturando cuotas de mercado históricas, gracias a la inversión masiva en centros de datos. Pero, ¿qué pasa si el retorno de estas inversiones tarda más de lo esperado? ¿Y si los avances tecnológicos no logran justificar los precios actuales?

Por otro lado, ¿y si la IA cumple con creces sus promesas? Podríamos estar a las puertas de una revolución tecnológica que haría que estas empresas crezcan aún más. Pero, como siempre, el problema está en las expectativas. ¿Están demasiado infladas?

Entonces, ¿qué hacemos?

Es fácil sentirse atrapado entre dos extremos: vender todo ahora porque los riesgos son demasiado grandes o apostarlo todo a que estas empresas seguirán creciendo. Pero hay una tercera vía, y es la que prefiero: diversificar.

Los fondos indexados son una herramienta útil. Te permiten participar en el crecimiento de los ganadores sin necesidad de identificarlos de antemano. Además, la diversificación te da acceso a oportunidades inesperadas, porque no siempre los mejores retornos vienen de las empresas más evidentes.

Conclusión

No hay respuestas fáciles en el mundo de la inversión, pero eso no significa que debamos paralizarnos. El equilibrio entre asumir riesgos calculados y proteger tu cartera es clave. Al final, recuerda: los mercados no son predecibles, pero la historia nos enseña que la paciencia y la diversificación suelen ser buenas aliadas.