Perry J. Kaufman es uno de los autores con mayor prestigio internacional, conocido por desarrollar estrategias algorítmicas, desde la década de los 70. Comenzó como “científico espacial” en la industria aeroespacial, donde trabajó en los sistemas de control y navegación para Gemini. Desde entonces ha aplicado su amplio conocimiento desarrollando sistemas de trading y de análisis de riesgos.

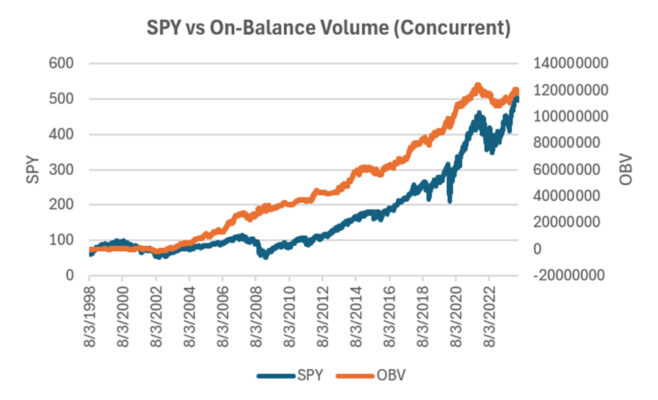

Hay ciertos indicadores del mercado de valores que me gustan, entre ellos el On-Balanced Volume (OBV) y la amplitud de mercado (el número de acciones que suben o bajan). He probado algunas variaciones de OBV solo para darme cuenta después que las reglas originales eran las mejores. Explicaré esas reglas a continuación.

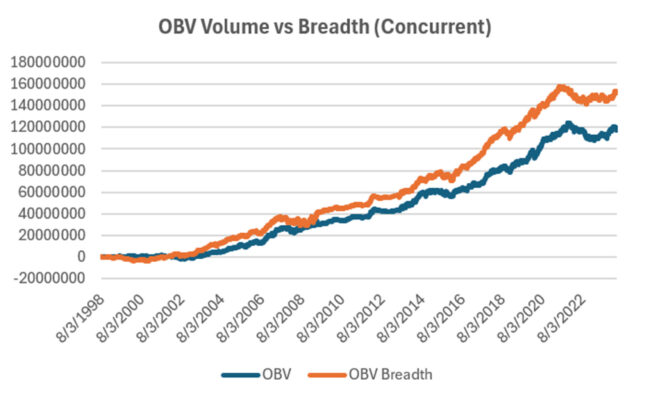

Me gusta la amplitud del mercado porque implica asignar a cada valor un peso igual, lo que creo que es lo mejor para ver la tendencia subyacente del mercado de valores, aunque los precios puedan ser movidos por unas pocas acciones con una capitalización muy alta.

Aplicaré estos indicadores solo a SPY (S&P500) desde 1998.

Las reglas del On-Balanced Volume

Las reglas originales de Granville son muy simples. Crea un índice OBV. Si los precios de SPY son más altos, entonces se suma todo el volumen al OBV. Si los precios son más bajos, entonces se resta todo el volumen al OBV. El indicador OBV se ve bien, más suave y ligeramente adelantado del SPY. Los valores pueden ser bastante grandes.

Siempre me gusta ver si se pueden mejorar las reglas de un sistema. Para OBV tenía curiosidad por saber si pequeñas ganancias o pérdidas, incluso un cierre de 1 punto en el S&P, eran importantes o incluso disruptivas para el índice. Resulta que estos pequeños cambios tienen un gran impacto positivo en el resultado. No sé cómo Granville lo habría sabido antes de la era de las computadoras, pero tenía razón.

Ahora, tomemos las reglas de OBV y apliquémoslas a la amplitud de mercado.

Las reglas para medir la amplitud

Resulta que hay muchos indicadores para medir la amplitud del mercado. Pero primero, ¿cómo puede acceder a los datos? Utilizo Commodity Systems Inc (CSI) que lo tiene en dos series diferentes

- UVDV: Fecha, Total Negociado, Avanzando, Descendiendo, Sin cambios, Volumen de subida, Volumen de bajada.

- MKST: Fecha, Total Negociado, Avanzando, Descendiendo, Sin cambios, máximos de 52 semanas, mínimos de 52 semanas.

- Tenga en cuenta que todos los proveedores de datos no muestran los mismos valores. Eso parece extraño en la era de los mercados informatizados; sin embargo, tenga cuidado.

- La interpretación de la amplitud es muy similar al volumen:

- Subiendo / Subiendo: La amplitud confirma la subida del precio.

- Bajando / Bajando: La amplitud confirma la bajada del precio.

- Bajando / Subiendo: La amplitud no confirma la subida del precio.

- Subiendo / Bajando: La amplitud no confirma la bajada del precio.

- Estos son algunos de los indicadores bien conocidos. Puede encontrar más detalles en línea o en mi libro “Trading Systems and Methods”. Este es un resumen corto.

- Separación de volumen ascendente del descendente

- Oscilador Avance-Retroceso: Avances – Retrocesos.

- Índice de Demanda de Sibbett: Suma del volumen de subida / Suma del volumen de bajada.

- Oscilador de McClellan: Suaviza los avances y descensos con una exponencial de 19 y 39 días.

- Bolton-Tremblay: (Avanzando – Descendiendo) / Sin cambios (Podría variar mucho).

- Schultz: Avanzando / Total de Acciones.

- Ratio de Subida/Bajada: Volumen ascendente / Volumen descendente.

- Índice de Arms (TRIN): (Acciones en subida / Acciones en bajada) / (Volumen de subida / Volumen de bajada).

- Oscilador de Thrust: 100 x (Acciones en subida x vol de acciones en subida – Acciones en bajada x vol de acciones en bajada) / (Acciones en subida x vol de acciones en subida + Acciones en bajada x vol de acciones en bajada).

- Nuevos Máximos y Mínimos (un índice): HLindex(t) = HLindex(t-1) + NH(t) – NL(t) Similar a Granville.

¿Es un indicador mejor que otro?

Personalmente, no puedo pensar en más combinaciones. Si tuviera que elegir uno, buscaría las acciones en subida (o en bajada) divididas por el total de acciones, muy parecido a Schultz. Puedo ver problemas con la mayoría de los otros, y prefiero la simplicidad.

Usando el enfoque On-Balance

Debido a que el OBV de Granville produjo una curva suave, pensé que aplicaría la misma técnica a la amplitud. Las reglas serían:

Si las acciones en subida son mayores que las acciones en bajada, agregue el volumen total al indicador de amplitud.

Si las acciones en subida son menores que las acciones en bajada, reste el volumen total del indicador.

¿Cómo podemos usarlos?

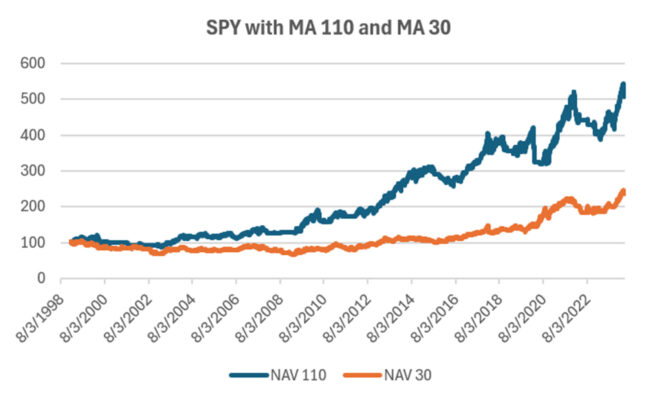

Por experiencia, sé que la mejor media móvil para el SPY es la de 110 días. Por supuesto, eso depende de cuándo empiece, pero comenzaremos en 1998. La otra regla es que entramos al día siguiente. Normalmente, usaremos el precio de apertura como nuestra entrada, pero para esta prueba usaremos el precio de cierre del día siguiente. Dada la suavidad de las curvas, debería funcionar. Al usar el precio de cierre, tenemos todo el día para ingresar al valor del índice.

Resultados de la media móvil de 110 días de SPY

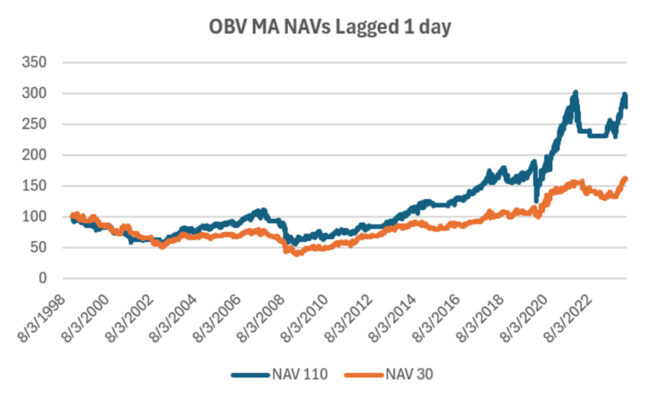

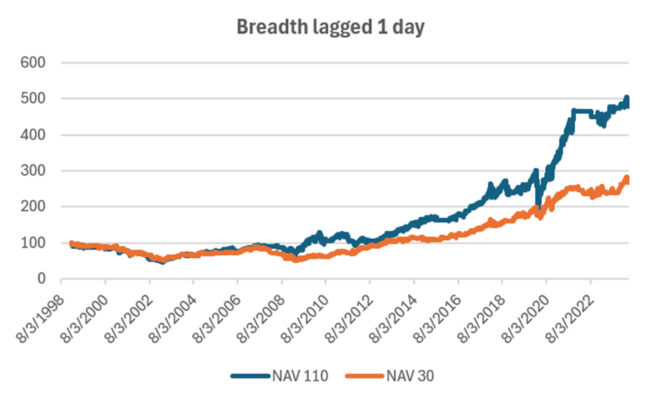

Si usamos una media móvil de 110 días en SPY, entrando al día siguiente, obtenemos los siguientes NAVs. Para comparar, he puesto los resultados de la media móvil de 30 días.

Entrando con OBV y el Indicador de Amplitud al día siguiente

Entrar al cierre del día siguiente puede no ser tan bueno como la apertura, pero no debería estar muy lejos si la serie es suave. Los NAVs para OBV y Amplitud entrando al cierre del día siguiente se muestran a continuación. Además, retrasar 1 día es una forma de ver la robustez.

Anticipando el precio y el volumen

Hace años, teníamos que esperar al día siguiente para obtener datos de volumen. Ahora se pueden ver durante todo el día. Se pueden descargar, pero puedes ver los valores en línea en cualquier momento.

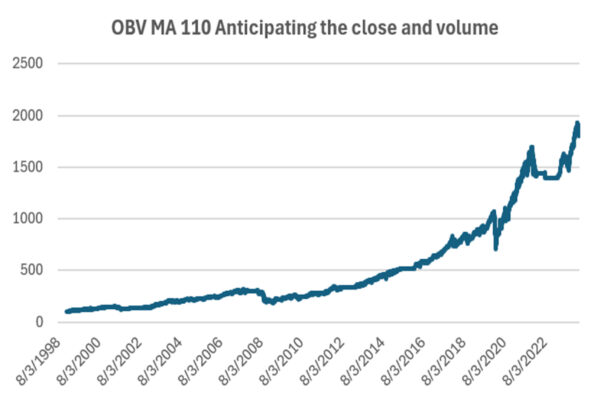

En la mayoría de los días, generalmente podemos decir si el precio de cierre va a ser más alto o más bajo. También podemos encontrar el volumen total en ese momento. Podemos aplicar una media móvil al nuevo valor de OBV y ejecutar en el cierre concurrente.

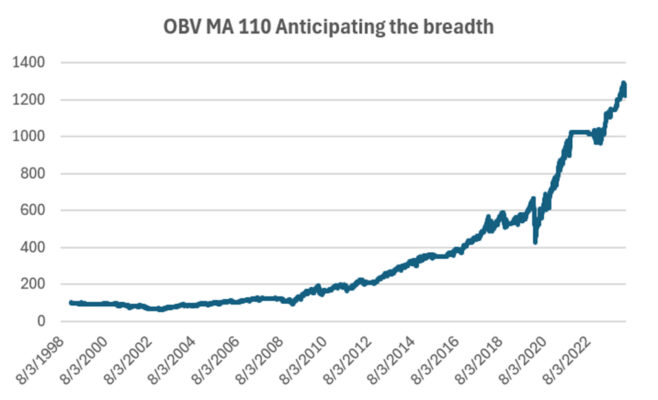

Para el Indicador de Amplitud, solo necesitamos saber si el número de acciones en subida es mayor que el de bajada para agregar o restar el volumen. Si quieres probarlo, los retornos para OBV y el Indicador de Amplitud se muestran a continuación.

Resumen

Normalmente mostraría los retornos y el riesgo de cada método, pero creo que los gráficos son claros. Tanto el OBV como los Indicadores de Amplitud son mucho mejores que las medias móviles aplicadas a SPY, pero requieren algo de trabajo.

Este estudio muestra lo importante que puede ser anticiparse. Un día puede hacer una gran diferencia.