- Explicamos una metodología para la operativa con el oscilador MACD, combinando dos marcos temporales, uno semanal para tener una perspectiva del precio y otro diario para optimizar los puntos de entrada.

- Artículo publicado en Hispatrading Magazine nº48.

Una de las preguntas más recurrentes que recibo, cuando se trata con osciladores de precios, es qué hacer o cómo actuar cuando la evolución de un mismo oscilador presenta lecturas aparentemente contradictorias en diferentes marcos temporales. Es un punto que considero realmente interesante.

En líneas generales, lo aquí comentado lo podemos extrapolar a otros indicadores / osciladores de precios. No obstante, me van a permitir que nos centremos en la presente pieza en uno de mis osciladores favoritos, el oscilador Moving Average Convergence / Divergence, o más conocido como MACD.

No es el objetivo, de este artículo, conocer qué es o cómo se construye el oscilador, pues considero que, al tratarse de un oscilador clásico, la información al respecto es amplia, por lo que le recomiendo encarecidamente que, si no conoce en profundidad el MACD, acuda a una fuente fiable de información para nutrirse de dicho conocimiento antes de continuar las siguientes líneas.

Quiero centrarme, por ende, en las diferentes casuísticas que podemos encontrarnos cuando, efectivamente, las lecturas proporcionadas por el MACD son, insisto, aparentemente, opuestas. Así que, sin más dilación, vamos a ir resolviendo algunas de las dudas más habituales cuando hablamos de osciladores en general y, del MACD en particular.

¿Es normal que un mismo indicador / oscilador presente diferentes lecturas en distintos marcos temporales o timeframes?

Claro que sí. Si aplicamos un MACD, con una configuración de medias clásica de 12 y 26 periodos para las medias móviles exponenciales (EMAs por sus siglas en inglés) y de una de 9 periodos para el trigger, sobre un gráfico de precios en escala temporal o timeframe diario como, por ejemplo, el índice DAX 30 de Alemania, y además aplicamos el mismo oscilador MACD, con la misma configuración, pero sobre el DAX 30 en timeframe semanal, sus lecturas son distintas, y no por ello existe error alguno.

La explicación a dicho fenómeno reside en la agrupación de los datos. Si bien el oscilador y su configuración es la misma, así como el precio sobre el que se aplican, la diferencia reside en la escala temporal de ambos gráficos. Para el primero, el MACD se calcula sobre medias móviles exponenciales o EMAs de 12 y 26 sesiones o días, mientras que en el segundo, esos mismos periodos corresponden a 12 y 26 semanas. Mismos datos, pero diferente resultado.

Como habrá podido imaginar, esto sucede para todo marco temporal a nuestra disposición, desde mensual, hasta gráfico de minutos, porque la agrupación de datos en cada uno de ellos es distinta. Por otro lado, cuanto menor es el marco temporal, obtenemos un mayor número de cruces o señales de compra y venta, por tanto, su fiabilidad se reduce. De aquí que queramos combinar distintos marcos temporales, para intentar “alinear” las señales y aumentar la probabilidad de éxito.

¿Cuál es la mejor combinación de timeframes?

Depende de lo que estemos buscando o del tipo de inversor que seamos, no hay reglas escritas. Para un inversor de muy largo plazo, probablemente la combinación de escalas mensuales y semanales sea muy útil, dado que las señales de compra / venta son mucho más reducidas, gracias a que eliminan el ruido de mercado presente en el corto plazo.

En la presente pieza abordaremos una combinación semanal / diario.El primer timeframe (semanal) nos permite tener perspectiva y el segundo timeframe (diario) nos permite optimizar más con el punto de entrada o salida o, dicho de otro modo más técnico, el timming, término éste último que podríamos traducir como el momento y/o punto de entrada o salida del mercado, una combinación ideal para un inversor tendencial de medio plazo.

Por su parte, un inversor de más corto plazo o intradiario quizá encuentre atractivo la combinación, por ejemplo, del MACD entre un gráfico diario y de 4 horas.

¿Cuáles son las reglas en la operativa con diferentes timeframes?

La idea que subyace a la aplicación de dos marcos temporales es la de filtrar las señales de compra o venta, es decir, intentar acumular una mayor probabilidad de éxito en las entradas y salidas. Antes de continuar, se debe aclarar que lo aquí expuesto es una manera de optimizar las señales de un oscilador en particular y que, por tanto, no debe ser considerado como un sistema o metodología de inversión por si sola, sino más bien como parte de una metodología de análisis y operativa en el que debemos tener en cuenta factores tan importantes como lecturas del precio y volumen, tendencias primarias y secundarias, patrones de cambio y/o continuidad, volatilidad, excesos, etc.

En base a lo anterior, comenzamos con el gráfico en escala semanal que, como acabamos de comentar, es el que nos permite tener una mayor perspectiva de la situación del precio y, esa perspectiva, es la que vamos a aprovechar para que nos sirva como filtro dado que nos aportará un menor número de señales de compra o venta, buscando el “fondo” del movimiento del precio.

De este modo, nos podemos encontrar una serie de situaciones o casos que, si logramos identificar, nos pueden servir de ayuda. Es decir, convertir lo que en principio parecen señales divergentes entre la escala semanal y diarias, en señales de entrada con mayor precisión desde un punto de vista teórico.

Caso 1: MACD semanal por encima de 0, por encima de su trigger y con sobrecompra:

Nos encontramos ante una situación de fortaleza o dominio claro de las compras. De hecho, es tal la fortaleza, que los excesos –sobrecompra- impactan de manera abultada en escala semanal. En este caso, la fortaleza y señales de compra activas invitan a estar largos, pero los excesos acumulados restan atractivo, desde un punto de vista teórico, al escenario técnico, por lo que se recomiendan entradas para trading o estrategias de menor duración, esto es, días o pocas semanas. Predisposición de compra para trading.

Caso 2: MACD semanal por encima de 0, por encima de su trigger y sin sobrecompra:

Es el escenario óptimo, dado que presenta fortaleza de fondo y sin excesos, por lo que desde un punto de vista teórico sigue existiendo potencial alcista o recorrido al alza en el precio de cotización del activo bajo estudio de cara a las próximas semanas / meses. Predisposición de compra.

Caso 3: MACD semanal por encima de 0, por debajo de su trigger y con sobrecompra:

Si nos encontramos ante esta situación, es una señal de alerta, dado que nos encontramos en una situación de excesos acumulados en marcos temporales más amplios, derivado de procesos alcistas duraderos en tiempo y forma. Sin embargo, un MACD por debajo de su trigger nos está aportando señal de venta, por lo que la probabilidad de corrección para purgar excesos es muy abultada. Predisposición de venta.

Caso 4: MACD semanal por encima de 0, por debajo de su trigger y sin sobrecompra:

En este último caso referido a un MACD semanal por encima de 0, nos encontramos en una fase de corrección que, de momento, no daña la estructura creciente de fondo, por lo que podemos mantener una actitud constructiva o, dicho de otro modo, considerar que la probabilidad de respetar la estructura creciente es el escenario a priorizar, pero al no tener un MACD por encima de su trigger, no podemos tener una predisposición alcista, por lo que debemos esperar a tener más información.

Caso 5: MACD semanal por debajo de 0, por debajo de su trigger y sin sobreventa:

Una situación similar a la del caso anterior, aunque la diferencia es que el MACD se establece por debajo de su banda neutral o cero. Las ventas ganan terreno y, al no disponer de un MACD por encima del trigger, esto es, tener activa una señal de compra, no podemos adoptar posiciones largas o de compra, por lo que debemos aplazar compras.

Caso 6: MACD semanal por debajo de 0, por debajo de su trigger y con sobreventa:

Es el caso totalmente opuesto al caso 1. La debilidad es máxima, por lo que no podemos posicionarnos en largo o comprando, porque no tenemos señales de compra activas, así que se pueden seguir estableciendo estrategias cortas o bajistas pero de poca duración o de trading, dado que el margen a mayores retrocesos, desde un punto de vista teórico, es más reducido conforme más negativas sean las lecturas del MACD. Predisposición de venta para trading.

Caso 7: MACD semanal por debajo de 0, por encima de su trigger y con sobreventa:

La debilidad sigue siendo clara pero la reacción de las compras permite la activación de señales de compra en escala semanal. Estamos ante una situación muy atractiva, puesto que el potencial es muy abultado dado el alto margen del MACD antes de alcanzar zonas opuestas o de sobrecompra y, a su vez, sigue existiendo la necesidad de purgar sobreventa. Si además de lo anterior, conjugamos soportes y divergencias alcistas o algún tipo de patrón o figura de cambio de tendencia, la señal adquiere mayor atractivo. Predisposición de compra fuerte.

Caso 8: MACD semanal por debajo de 0, por encima de su trigger y sin sobreventa:

Es el opuesto al caso 4. Aquí nos encontramos ante una situación en la que las compras luchan por seguir avanzando gradualmente. Los inversores con menor aversión al riesgo pueden tener una actitud constructiva gracias a un MACD por encima de su trigger, pero la estructura de medio plazo se encontrará más débil al situarse el MACD por debajo de cero. Predisposición de compra.

¿Y qué hacemos con el marco temporal diario?

Al comienzo del último punto exponíamos que la escala semanal nos permitía tener acceso a una mayor perspectiva de medio plazo del activo bajo estudio y que, era el gráfico en escala temporal diario el que nos permitiría afinar los puntos de entrada y salida, de nuevo, de obligado comentario el tener que añadir una correcta lectura de precio y resto de indicadores / osciladores.

Las señales de compra en el MACD las tenemos cuando el histograma se vuelve positivo o, en caso de ausencia del mismo, cuando el MACD cruza al alza a su señal o trigger. Por tanto, en base a lo anterior y aplicando la tabla la Figura 2, adoptaremos posiciones largas o de compra cuando el MACD en diario registre un cruce al alza y el MACD en semanal tenga un MACD por encima de su señal o la predisposición sea de compra.

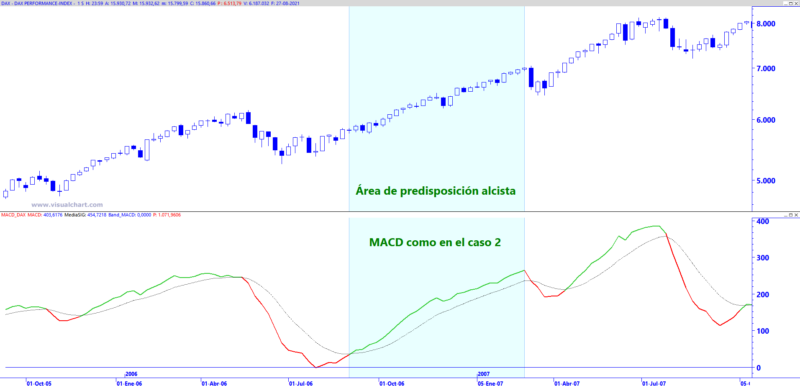

Como podemos ver en la Figura 11, identificamos las zonas en las que se activa la predisposición alcista, tal y como se ha comentado en la Figura 2. En el ejemplo hemos sombreado el área de predisposición alcista, comprendida entre finales de AGO06 y finales de FEB07, área en la que el MACD en escala semanal se configura como en el caso 2, esto es, el MACD por encima de cero, por encima de su señal o trigger, pero sin acumular excesos o sobrecompra.

De este modo, todas aquellas señales de compra que aporte el MACD en escala diaria, recuerden, aquella que nos permite afinar el punto de entrada, serán potenciales señales de compra mientras el MACD en escala semanal mantenga activas señales de compra o activa el área de predisposición alcista.

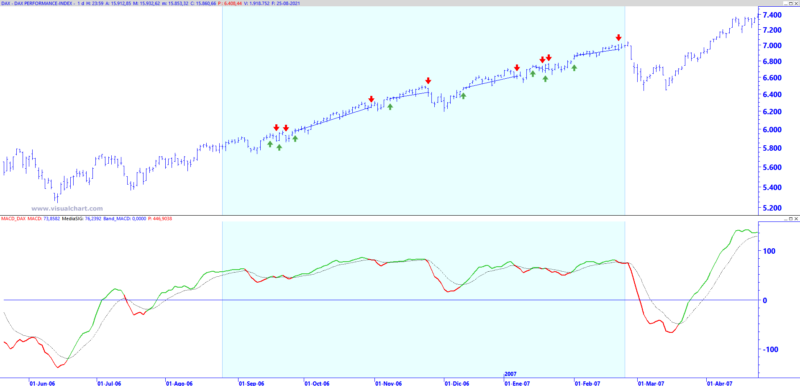

Figura 12. Entradas con el MACD diario dentro del área de predisposición alcista de la Figura 11. Fuente: Visual Chart 6 y Elaboración propia.

En la Figura 12 se encuentra identificada el área de predisposición alcista que veíamos en escala semanal, pero desde un marco temporal diario. En dicha imagen, se anotan los puntos de entrada o de compra (flechas verdes) y de salida o venta (flechas rojas).

Finalmente, el MACD es un oscilador que trabaja muy bien en movimientos tendenciales del precio, por lo que en momentos en los que exista duda o aumente la volatilidad con amplios bandazos, las señales en escala diaria serán erráticas. De aquí la importancia de, como se ha comentado a lo largo de la presente pieza, no tomarlo como una metodología por sí misma, sino como parte de un análisis y/o metodología más amplia para la toma de posiciones en el mercado.