A veces la vida sería más fácil si todos fueran más como Keanu Reeves:

Pero otras veces simplemente no puedes evitarlo:

Estoy eligiendo la puerta #2 hoy. Lo siento, Keanu.

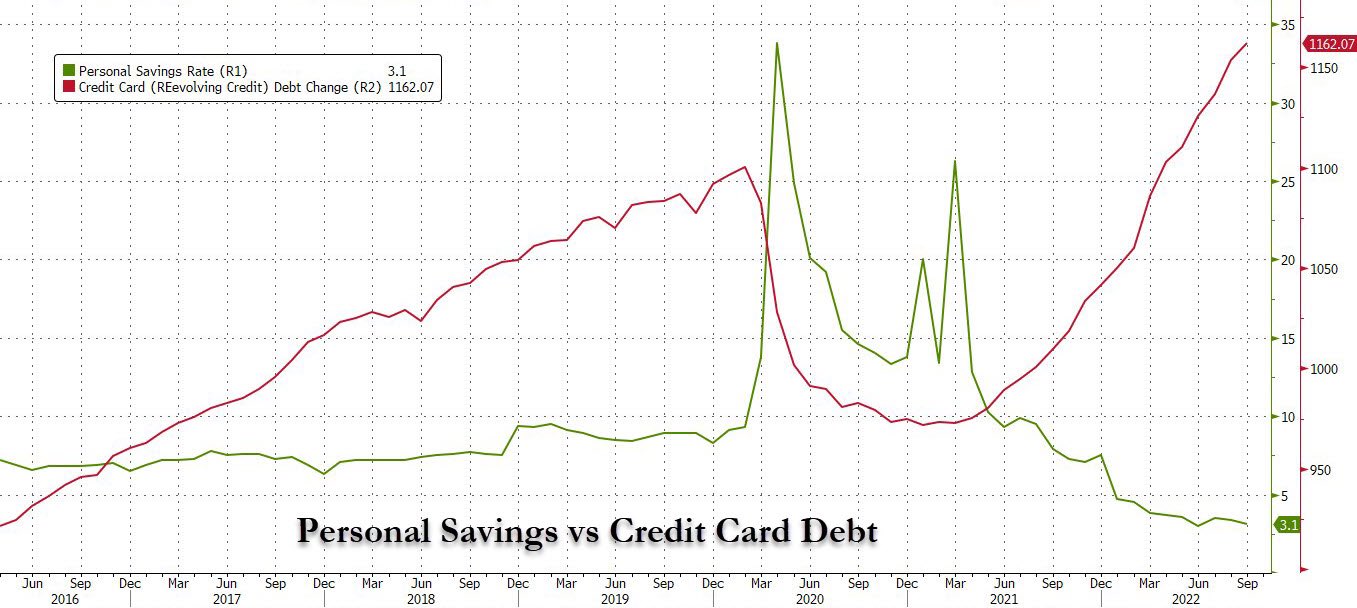

He visto algunas variaciones de este gráfico dando vueltas durante algunas semanas:

A primera vista, parece aterrador e incluso obvio.

Durante la pandemia, la tasa de ahorro personal se disparó mientras que la deuda de las tarjetas de crédito se desplomó. Ahora está sucediendo lo contrario a medida que las tasas de ahorro caen mientras que la deuda de las tarjetas de crédito vuelve a aumentar.

El consumidor está jodido. Caso cerrado. ¿Derecha?

Lamento informarle que se trata de un delito menor de primer grado.

Lo primero es lo primero, estamos comparando una acción frente a un flujo en este gráfico. Me disculpará por la terminología nerd, pero el stock se refiere a un número acumulativo en un momento dado (en este caso, la deuda de la tarjeta de crédito), mientras que el flujo se refiere a una cantidad que se mide a lo largo del tiempo (en este caso, la tasa de ahorro personal).

Así que estamos midiendo manzanas y naranjas.

Y dado que estamos midiendo stock versus flujo, estos números realmente no nos dicen nada a menos que tenga un punto de referencia relevante para compararlos.

Obviamente, no es bueno que la tasa de ahorro personal haya caído tanto, pero hay una serie de razones que pueden ayudar a explicar por qué está sucediendo.

La inflación es una explicación lógica. La gente está ahorrando menos porque los costos han aumentado mucho.

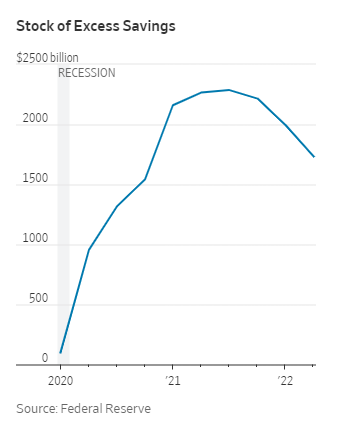

Pero también es cierto que los hogares estadounidenses acumularon ahorros excesivos durante la pandemia porque estaban gastando menos dinero y muchas personas recibieron apoyo del gobierno. Ahora están gastando más para recuperar el tiempo perdido.

El Wall Street Journal estima que todavía hay algo en el rango de $ 1.2 a $ 1.8 billones de ahorros en exceso (es decir, ahorros por encima de lo que se esperaba que los hogares ahorraran si la pandemia nunca hubiera ocurrido):

La mejor conjetura de los expertos es que la gente tardará de 9 a 12 meses en gastar estos ahorros en exceso.

No es bueno que la gente ahorre menos, especialmente si vamos a entrar en recesión el próximo año, pero todavía hay mucho polvo seco en los balances de los hogares.

Y si la inflación continúa cayendo, eso podría ayudar a que la tasa de ahorro vuelva a subir.

El aumento de la deuda de la tarjeta de crédito tampoco se siente tan bien, pero este realmente no es fuera de lo común si se aleja un poco.

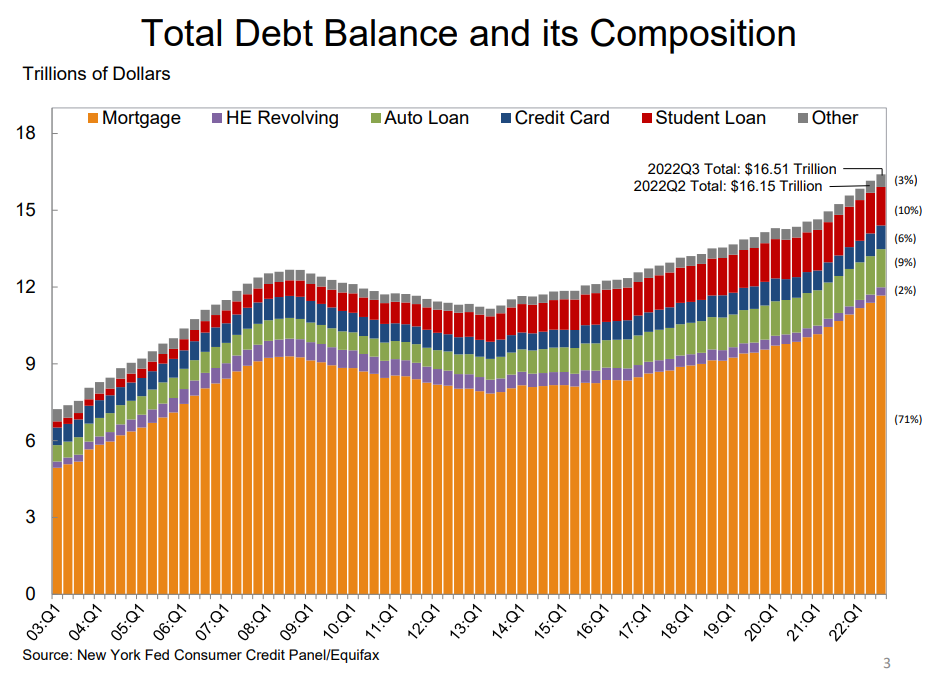

La Reserva Federal de Nueva York produce un informe trimestral sobre la composición de la deuda de los hogares a lo largo del tiempo que muestra que las cosas no son tan malas como parecen:

La mayor parte de la deuda de los consumidores siempre ha venido en forma de hipotecas, que representan más del 70% de la deuda total. La deuda de las tarjetas de crédito a fines del tercer trimestre era solo el 6% de la deuda total de los hogares.

¿Sabe cuál es el promedio histórico de la deuda de tarjetas de crédito en relación con la deuda total?

es el 6%.

Así que tenemos razón en promedio. De hecho, la deuda de tarjetas de crédito se ha mantenido relativamente estable en torno al 6 % desde 2010. Llegó al 10 % de la deuda total en 2003.

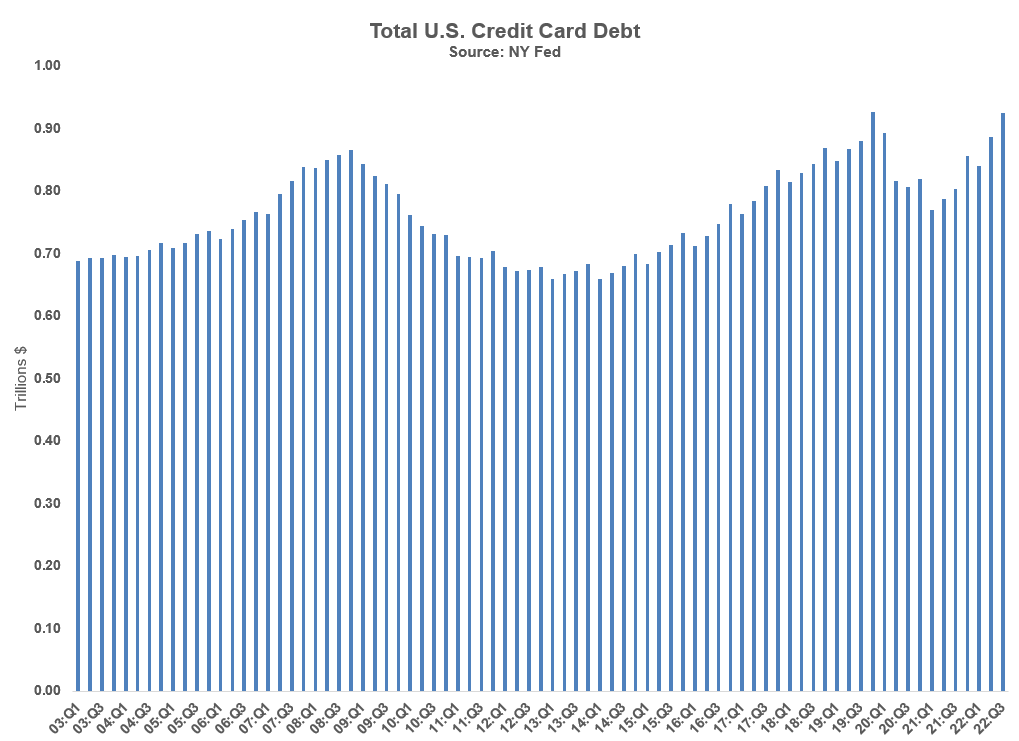

Y si observa los niveles de las tarjetas de crédito desde atrás, puede ver que ahora estamos superando los niveles previos a la pandemia:

La deuda de la tarjeta de crédito es, con mucho, el peor tipo de deuda que existe. Pero la gente todavía no se está atiborrando de deudas con altas tasas de interés.

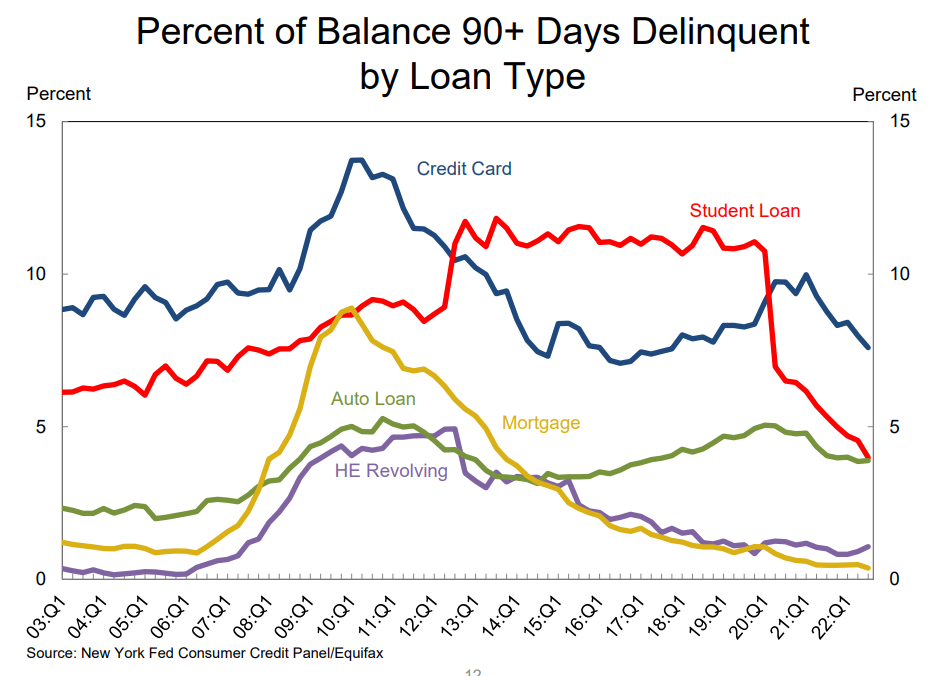

Basta con mirar las tasas de morosidad en las tarjetas de crédito:

Están cayendo.

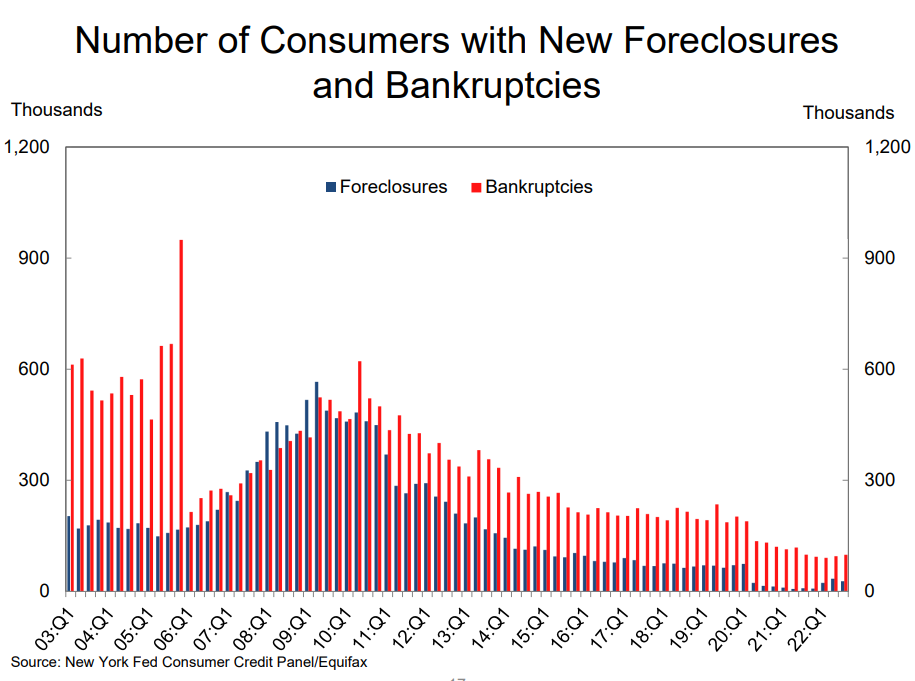

O qué hay de los datos de ejecuciones hipotecarias y quiebras, todavía muy por debajo de las normas históricas:

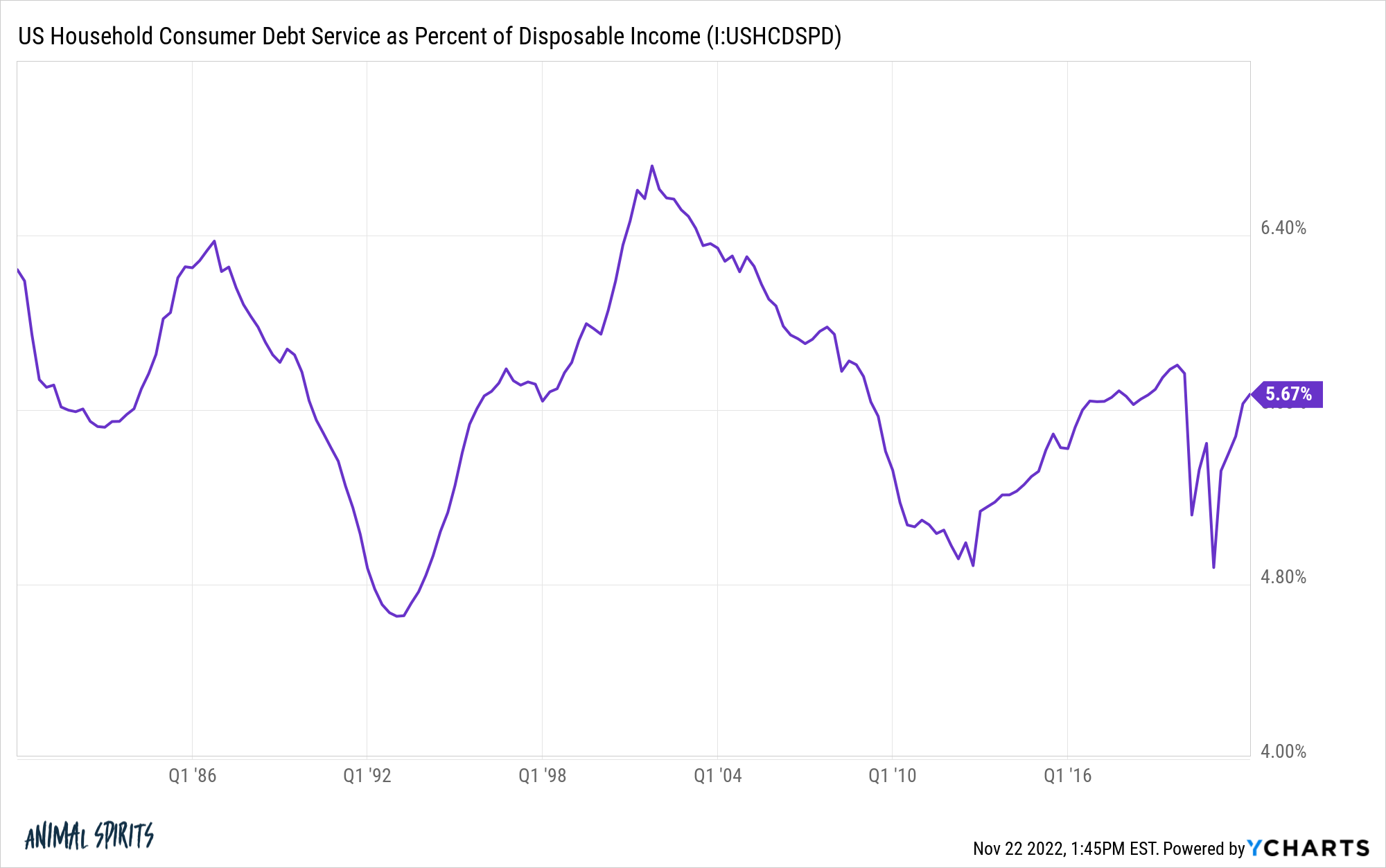

La deuda del consumidor como porcentaje del ingreso disponible está aumentando, pero sigue siendo relativamente baja según los estándares históricos:

Los buenos tiempos para el gasto de los consumidores no durarán para siempre.

Eventualmente, las personas gastarán sus ahorros excedentes de la pandemia. Probablemente muchos ya lo hayan hecho.

Pero nos encanta gastar dinero en Estados Unidos . No puedo ver a la gente simplemente gastando sus ahorros y luego sentarse de brazos cruzados.

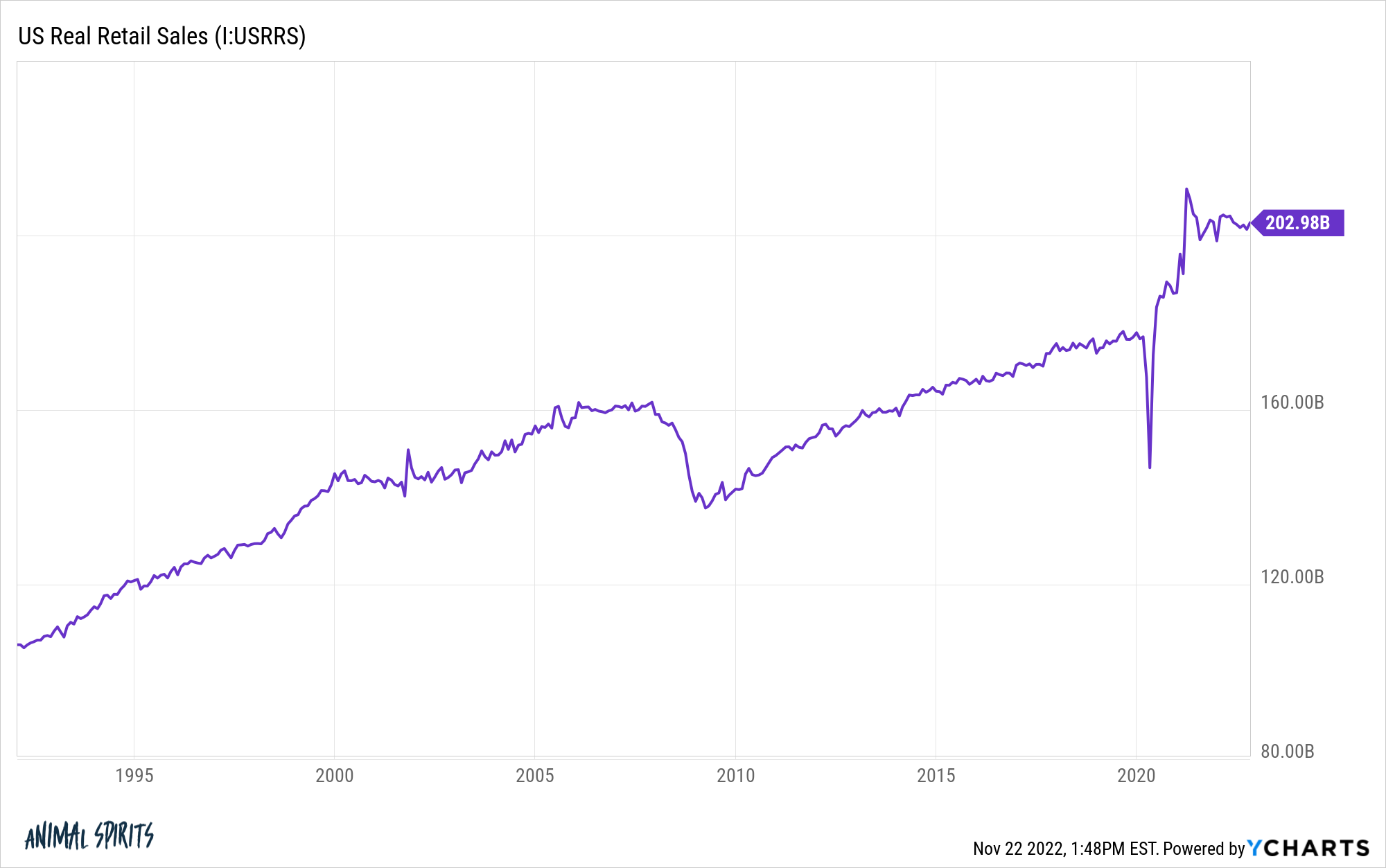

Las cosas se han estancado un poco en los últimos meses, pero incluso si se ajusta a la inflación, los datos de ventas minoristas se mantienen muy por encima de la línea de tendencia previa a la pandemia:

Supongo que la deuda de la tarjeta de crédito seguirá cobrando más una vez que se hayan gastado todos los ahorros en exceso.

Mientras el mercado laboral se mantenga fuerte, la mayoría de los hogares estarán bien yendo a restaurantes, haciendo un viaje a Disney y llenando los aeropuertos.

Podría ser necesaria una recesión para desacelerar al consumidor.