- A pesar de la poca importancia que la mayoría de los participantes le dan al tamaño de la posición, para poder sobrevivir en los mercados será vital realizar un buen posicionamiento.

- Artículo publicado en Hispatrading 14.

En el discurso de aprobación de Daniel Kahneman para el Premio Nobel de Economía en 2002, habló de sus estudios, junto con Amos Tversky, sobre los juicios humanos y la toma de decisiones en condiciones de incertidumbre. Describía cómo los seres humanos, con nuestra racionalidad limitada y debilidades por motivaciones intrínsecas que no sean el propio interés, a menudo exhiben un comportamiento muy irracional. Kahneman y Tversky son psicólogos, no economistas, así que recibir el Premio Nobel de Economía era algo inusual. Su trabajo ha dado lugar a un rejuvenecimiento de la teoría económica, y un amplio número de nuevos estudios se han realizado después en el campo que ahora llamamos finanzas del comportamiento. Varias verdades -ahora obvias en retrospectiva- sobre nuestras acciones, sesgos y miedos han sido el resultado de estos estudios. Si estas verdades son conocidas por los inversores independientes, nos ayudarán a tener una mejor comprensión de cómo y por qué reaccionamos a los mercados de la forma en que los hacemos.

Consenso de Precios, Incertidumbre y su Apetito por el Riesgo

Como traders o inversores, participamos en mercados financieros que ofrecen liquidez y precios justos. El precio es la medida del valor que los participantes en el mercado sitúan sobre los instrumentos financieros subyacentes y las materias primas que se encuentran en estos mercados.

En un mercado donde los participantes comparten un consenso general de la valoración de una acción o mercado en particular, el precio tendrá poco rango, ya que existe un amplio acuerdo en cuanto al valor del instrumento. Puede haber un considerable volumen negociado, pero con baja volatilidad del precio. Esto sería considerado un mercado o instrumento de bajo riesgo y baja rentabilidad.

Cuando el consenso común frente a un instrumento se pierde, tal vez debido a alguna influencia(s) exógena(s), los participantes en el mercado comienzan a tener puntos de vista divergentes acerca de la valoración. Esto lleva a mayores fluctuaciones en los precios, el aumento de incertidumbre sobre el verdadero valor del instrumento y el consiguiente aumento de la volatilidad. Los volúmenes pueden o no pueden subir, de hecho, pueden caer en estas condiciones, pero de repente se encuentran en un ambiente altamente incierto. Los gráficos que se presentan a continuación muestran un ETF de Japón, un ETF de la industria nuclear y el indicador de volatilidad VIX para el año 2011 hasta la fecha. Observe la pérdida de valor y las grandes fluctuaciones en los precios cuando el acuerdo entre los participantes del mercado sobre el valor de las acciones japonesas y de las acciones de empresas de la industria nuclear se perdió tras el terremoto, el tsunami asociado y la devastación que tuvo lugar a principios de marzo de 2011.

Debido a la dinámica de los mercados y las debilidades de la psicología humana, este mercado sufrió una gran transformación. Con aumento de la incertidumbre, los participantes aversos al riesgo salieron o fueron expulsados y fueron remplazados activamente por los que tenían un apetito por el riesgo mayor. Se llevó a cabo una transformación a un régimen de alto riesgo y alto potencial de rendimientos.

Los mercados están constantemente experimentando estos cambios – en cualquier dirección – a medida que las percepciones de los participantes acerca del valor difieren y cambian en el tiempo. En pocas palabras, cuando hay una relativa falta de consenso en cuanto al valor, habrá un aumento de la incertidumbre. Y con una mayor incertidumbre el riesgo se incrementa.

Pero recuerde, los mercados tienden a premiar a aquellos que asumen riesgo cuando se analizan y ejecutan bien. La pregunta es, ¿cómo puede uno asumir mejor los riesgos? Si aceptamos que las volatilidades están en constante cambio, entonces realizar un seguimiento activo de la volatilidad y su incorporación en nuestros métodos es un buen comienzo. Sólo recuerde que la gestión monetaria sin tener en cuenta el historial de volatilidad de un instrumento, y del mercado en general, puede llevar a una subestimación del riesgo.

Money Management y Tamaño de la Posición

Uno de los aspectos menos conocidos y más subestimados de la inversión se refiere a la utilización óptima de capital cuando se toma una posición específica del mercado en condiciones de incertidumbre. Hace referencia a la optimización de nuestra función de utilidad personal. Aunque es probable que no reconozcamos nuestra propia función de utilidad si la vemos, será suficiente con iniciar un enfoque sistemático que especifique el porcentaje de nuestro capital que debemos arriesgar cuando usted está considerando una única operación.

Los traders temporales (aquellos que no duran demasiado) tienden a descontar la importancia de esta etapa del proceso de ejecución de operaciones. Probablemente considerando esta etapa como compleja e innecesaria, utilizan un método arbitrario basado en una visión del beneficio que quieren obtener de la operación, en lugar del riesgo que se puede correr. No pueden ver cómo un tamaño de operación más pequeño podría llevar a una mayor rentabilidad en el largo plazo. Parecer contrario a la intuición: porque solemos pasar por alto los riesgos y confiarnos en exceso al centrarnos en los posibles beneficios.

Basta con mirar los resultados tabulados a continuación de un estudio realizado por el Dr. Van K. Tharp. El Dr. Tharp realizó simulaciones con un mismo sistema de trading siendo la única variable de la prueba el tamaño de la posición. Los estudios de backtest comienzan con un hipotético saldo en cuenta de 1.000.000 dólares, ejecutándose 595 operaciones durante el periodo de prueba de 5 años y medio.

| Modelo | Posición | Rentabilidad Anualizada |

| Base | Comprar 100 acciones | < 1% |

| Cantidad Fija | Comprar 100 acciones con una cuenta de 100,000 dólares | 5.7% |

| Apalancamiento Constante | Comprar un número de acciones equivalente al 3% del total de la cuenta. | 5.6% |

| Riesgo Porcentual | Comprar acciones limitando el riesgo a un 1% de la cuenta | 20.9% |

| Volatilidad Porcentual | Comprar acciones basándose en la volatilidad de cada acción | 22.9% |

Se puede ver fácilmente que el modelo base, la estrategia más simple y que es utilizada a veces por los inversores novatos, es comprar sólo un número arbitrario de acciones. Vemos una ventaja significativa en añadir posiciones a nuestras capacidades de inversión si tenemos en cuenta la mejora en los beneficios de que gozan estrategias fáciles de implementar como la cantidad fija, el apalancamiento constante, el riesgo porcentual y la volatilidad porcentual. Sea testigo de la mejora en el rendimiento de más del 20% anualizado en la tabla anterior a través únicamente de la optimización del tamaño de la posición, con todas las otras variables posibles fijas.

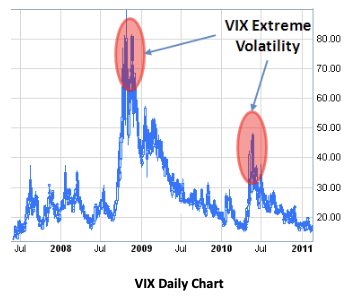

Incluso yendo más allá, algunos modelos de determinación del tamaño por volatilidad tienen la ventaja añadida de normalización frente a la volatilidad general del mercado. En los últimos años hemos visto los niveles extremos en el indicador VIX – un indicador popular de la volatilidad del mercado. El tamaño de la posición sin tener en cuenta la volatilidad general del mercado podría habernos puesto en situaciones de mayor riesgo – sin saberlo – durante los picos del VIX de octubre de 2008 y mayo de 2010.

Los beneficios de las técnicas para determinar la posición no son cuestionables. En un estudio realizado por investigadores de Universidad de Uppsala en Suecia, los individuos provistos de una breve introducción a la gestión monetaria, la determinación del tamaño de la posición y los sesgos psicológicos que los traders encuentran, operaron de forma más eficaz, aumentando en diez veces su capacidad para proteger su activos de pérdidas en comparación con un grupo de control no entrenado que operaba en los mismos instrumentos ficticios. Curiosamente, el aumento de la capacidad para proteger sus activos no supuso una mejora en su capacidad para aumentar la rentabilidad de su trading.

Los beneficios de las técnicas para determinar la posición no son cuestionables. En un estudio realizado por investigadores de Universidad de Uppsala en Suecia, los individuos provistos de una breve introducción a la gestión monetaria, la determinación del tamaño de la posición y los sesgos psicológicos que los traders encuentran, operaron de forma más eficaz, aumentando en diez veces su capacidad para proteger su activos de pérdidas en comparación con un grupo de control no entrenado que operaba en los mismos instrumentos ficticios. Curiosamente, el aumento de la capacidad para proteger sus activos no supuso una mejora en su capacidad para aumentar la rentabilidad de su trading.

Pero la mayoría de los traders novatos necesitan tiempo para aprender como operar de forma rentable. El estudio de la Universidad de Uppsala estudio demostró la facilidad relativa de mejorar sus posibilidades de sobrevivir en el mercado – en comparación con la dificultad creciente de aprender a obtener beneficios de forma constante. Si usted es un recién llegado a los mercados, será una buena idea tener esto en cuenta y establecer sus prioridades en consecuencia.

Conclusión

En este artículo nos hemos centrado en algunos conceptos simples relacionadas con la gestión del riesgo. Los inversores y los traders deben considerar poner más énfasis en el aprendizaje y la aplicación de algunas de estas técnicas para mejorar sus posibilidades de supervivencia a largo plazo en los mercados actuales. Cuanto más tiempo sobrevivamos en los mercados, más experiencia absorberemos y más mejoraremos nuestras habilidades. La rentabilidad consistente con riesgos contenidos es lo que nos permite sobrevivir.