Ben Carlson es gestor de carteras para instituciones e inversores en Ritholtz Wealth Management LL. Escribe habitualmente sobre gestión patrimonial, inversiones, mercados financieros y psicología del inversor.

Un lector pregunta:

Sé que Ben habló sobre los recortes de tasas y el mercado de valores hace unas semanas, pero ¿qué pasa con la economía? ¿Acaso Powell acaba de garantizar un aterrizaje suave al recortar 50 puntos básicos esta semana?

No hay garantías en la vida ni en los mercados, lamentablemente.

El recorte de tasas ayuda al escenario de aterrizaje suave, pero nunca se sabe con estas cosas.

Invirtamos esta pregunta y empecemos por lo que **no** significan los recortes de tasas de la Fed.

Los recortes de tasas no significan que se avecina una recesión. A veces la Fed se ve obligada a reducir las tasas debido a una crisis financiera o una desaceleración económica, pero los recortes de tasas en sí mismos no ocurren solo durante una desaceleración.

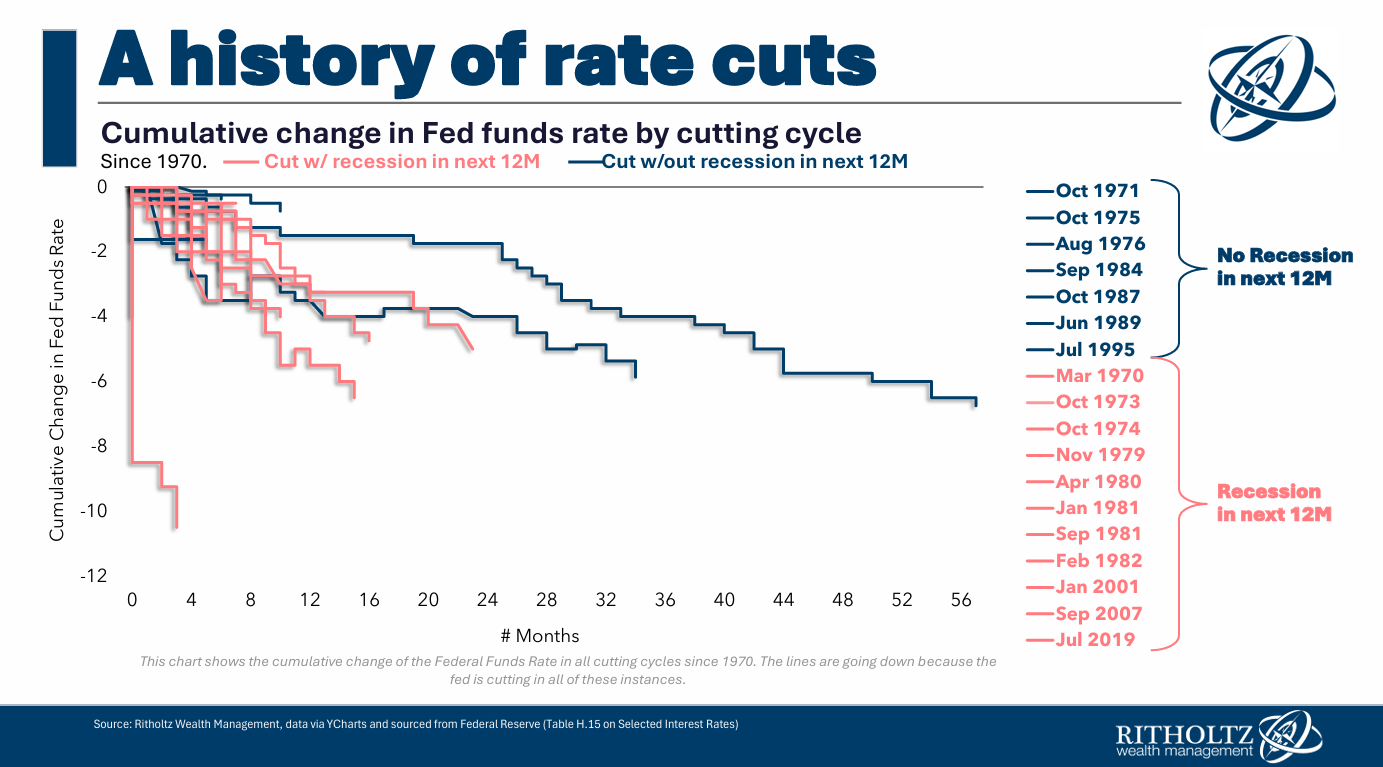

Aquí tienes una mirada a cada ciclo de recortes de tasas de la Fed desde 1970:

Ha pasado un tiempo desde que la Fed inició una serie de recortes de tasas fuera de una recesión, pero Alan Greenspan y su equipo lograron un aterrizaje suave en 1995, lo que fue seguido por uno de los mayores auges de la historia.

Una recesión es posible, pero no es el único resultado potencial aquí.

Los recortes de tasas no significan que la inflación volverá. Algunas personas están preocupadas de que la inflación vuelva a aparecer después de que recién la controlamos.

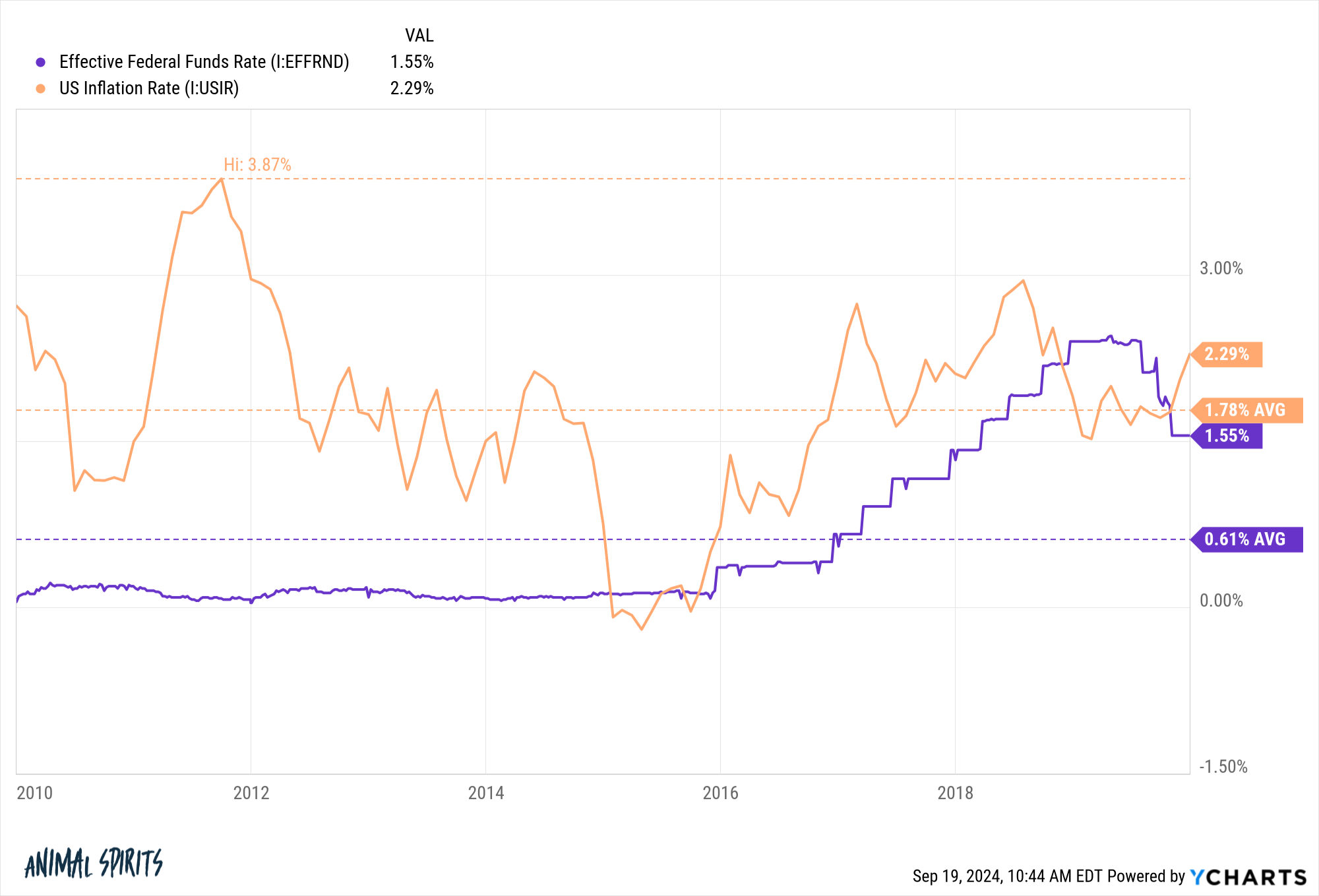

De nuevo, todo es posible, pero sería escéptico ante quienes predicen una mayor inflación solo por los recortes de tasas. Aprendimos en la década de 2010 que las tasas bajas de la Fed no causan inflación:

Tuvimos tasas del 0% durante años tras la Gran Crisis Financiera. Las tasas promediaron menos del 1% en los años 2010, y sin embargo, la tasa de inflación para esa década fue de menos del 2% anual.

El gasto gubernamental tiene un impacto mucho mayor en la inflación que la política monetaria.

Los recortes de tasas no ponen un piso en las acciones. Mucha gente asume que existe un «put» de la Fed que impulsa las acciones al alza.

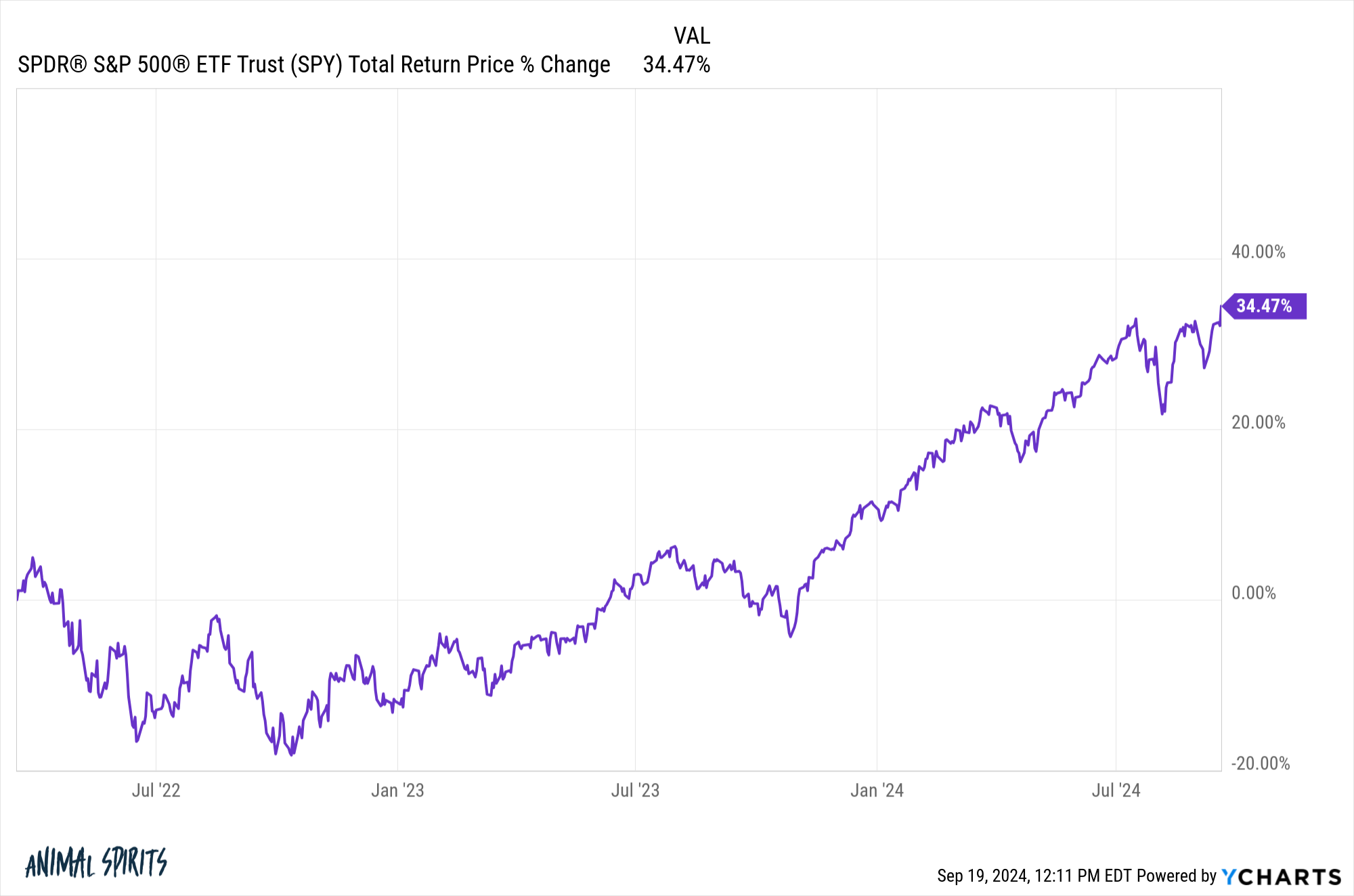

Bueno, acabamos de pasar por uno de los ciclos de aumentos de tasas más agresivos de la historia y el mercado de valores se ha mantenido bastante bien:

La Fed comenzó a subir tasas el 17 de marzo de 2022. Hubo algo de volatilidad en el camino, pero desde entonces el S&P 500 ha subido casi un 35%.

Eso es bastante bueno.

Pero esto también debería ser una lección para el otro lado de la ecuación. El mercado de valores puede ir bien durante un ciclo de recorte de tasas. Sin embargo, que la Fed baje las tasas no significa que el mercado de valores esté ahora mejor protegido contra el riesgo.

Tasas bajas no garantizan que el mercado de valores siga subiendo.

Los recortes de tasas no garantizan ganancias en bonos. Aquí hay un meme que hice:

Los bonos podrían comportarse bien en un ciclo de recorte de tasas, pero podría ser más complicado que eso.

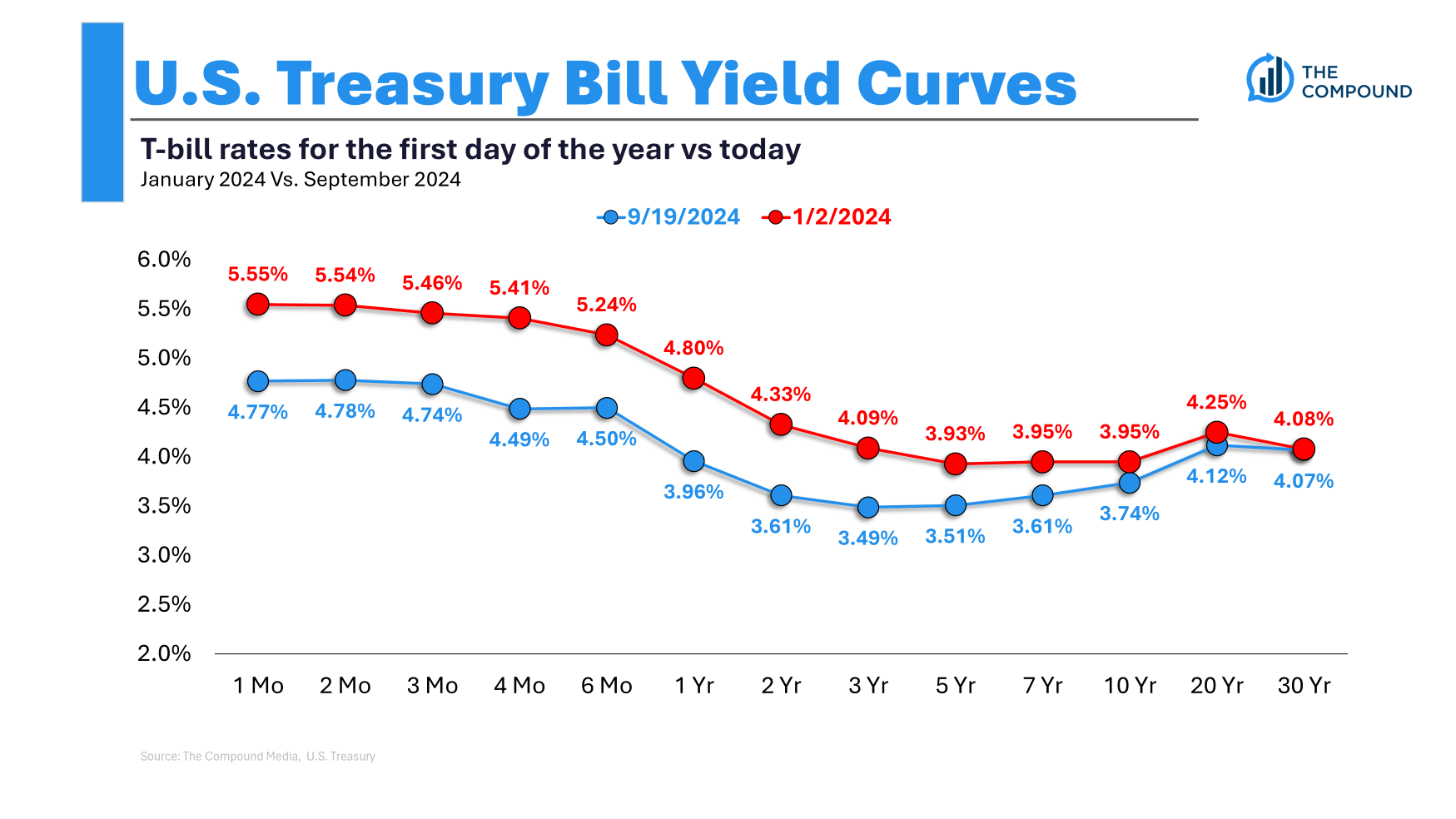

Las tasas a corto plazo han sido más altas que las tasas a largo plazo desde hace un tiempo. Los rendimientos de los bonos ya han bajado anticipando los recortes de tasas de la Fed:

El mercado mira hacia el futuro. No espera a que la Fed actúe. Se mueve antes de que lo hagan.

¿Qué pasa si las tasas intermedias y a largo plazo no se mueven mucho mientras las tasas a corto plazo caen y la curva de rendimientos se desinvierta? Esas tasas nunca subieron tanto como los rendimientos a corto plazo en un ciclo de aumento de tasas.

Si entramos en recesión o la inflación cae muy por debajo del objetivo del 2% de la Fed, se esperaría que los rendimientos de los bonos caigan.

Pero los rendimientos de los bonos no están garantizados a bajar en un escenario de aterrizaje suave.

La buena noticia es que los rendimientos de los bonos son decentes ahora, por lo que las tasas no tienen que bajar para que los bonos ofrezcan rendimientos razonables. Cronometrar el mercado de valores es difícil, pero cronometrar el mercado de bonos tampoco es fácil.

Supongo que lo que estoy tratando de decir es que no hay muchas garantías cuando la Fed recorta tasas.

Puedes esperar que las tasas de tu cuenta de ahorros, los CD, los mercados monetarios y los T-bills bajen de inmediato. También deberías esperar que bajen los costos de los préstamos.

Aparte de eso, el futuro es incierto, como siempre.