![]()

La misión de Quantpedia es procesar la investigación académica financiera de una forma más fácil de usar, para ayudar a cualquiera que busque nuevas ideas de estrategias cuantitativas y algorítmicas. Nuestro equipo está formado por miembros experimentados con diferentes antecedentes: financieros, matemáticos y traders, combinados con miembros con un sólido conocimiento técnico y de TI.

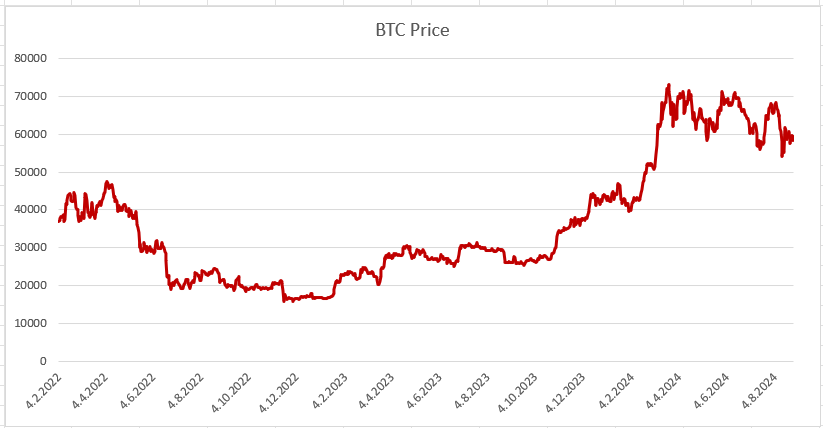

En los últimos años, cambios significativos en el panorama financiero han transformado la dinámica de los mercados globales, incluido el sector de las criptomonedas. Eventos como la guerra en Ucrania, el aumento de la inflación, el escenario de aterrizaje suave en la economía de EE.UU. y el reciente halving de Bitcoin han impactado profundamente en el sentimiento del mercado y los movimientos de precios. Dado estos desarrollos, decidimos revisar y reevaluar las estrategias de trading, específicamente el seguimiento de tendencias y la reversión a la media en Bitcoin, publicadas en 2022, que utilizaron datos desde noviembre de 2015 hasta febrero de 2022. Este nuevo estudio explora cómo habrían funcionado estas estrategias desde noviembre de 2015 hasta agosto de 2024, teniendo en cuenta los cambios recientes. El estudio también examina los cambios en el mercado entre febrero de 2022 y agosto de 2024, destacando los desarrollos desde la investigación anterior. Además, evalúa la influencia de la estacionalidad en la acción del precio de Bitcoin, similar a nuestro artículo anterior: La estacionalidad de Bitcoin. Al analizar estos factores, nuestro objetivo es proporcionar una visión más profunda del comportamiento en evolución de la criptomoneda líder en el mundo y guiar a los inversores a través de las complejidades del entorno actual del mercado.

Análisis in-sample

Todos los análisis se basan en los datos diarios reales de BTC de la página de datos de Gemini. Estos datos representan los precios de apertura del BTC a las 00:00 desde el 9 de octubre de 2015 hasta el 20 de agosto de 2024, siendo el primer día observado el 11 de noviembre de 2015. Aplicamos la estrategia MIN y MAX a estos datos. La estrategia MAX se basa en un patrón de seguimiento de tendencias, donde un activo con el valor más alto reciente tiende a continuar creciendo en los días siguientes. La estrategia MIN se basa en la teoría de la reversión a la media, que postula que los rendimientos tenderán a volver a un nivel promedio con el tiempo, incluso si son significativamente bajos, eventualmente regresarán a ese nivel promedio.

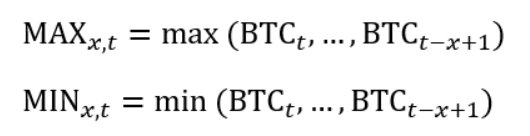

De manera similar al artículo original, en cada día observado (t) calculamos el precio máximo (MAX) y mínimo (MIN) del BTC durante los últimos 10, 20, 30, 40 y 50 días:

Donde BTCt es el precio en el día t y x es el período de retroceso.

En el siguiente paso, exploramos el comportamiento de los precios del BTC cuando alcanzan el máximo o mínimo durante el período dado. A diferencia del artículo original, esta vez no nos enfocamos en el comportamiento por debajo del máximo o por encima del mínimo. Para los cálculos, utilizamos la fórmula:

Donde rt,x es el rendimiento del BTC en el día t durante el período de x días.

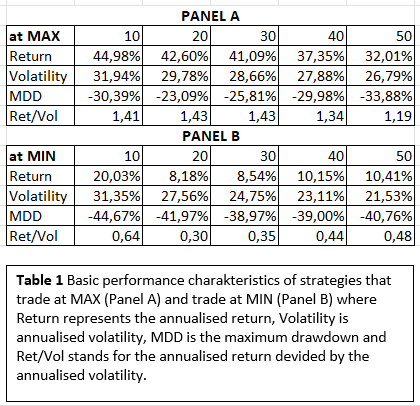

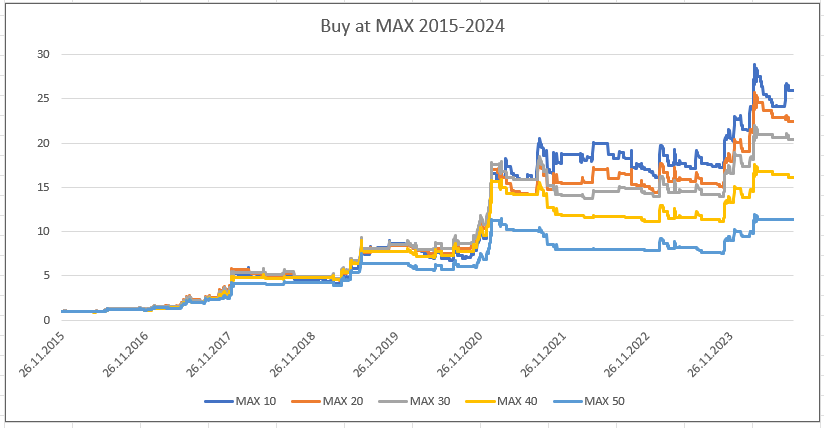

Según la Tabla 1, ambas estrategias siguen siendo válidas y efectivas, especialmente para períodos de 10 días. Para la estrategia MAX mostrada en el Panel A, parece más fuerte que la estrategia MIN en el Panel B, considerando rendimientos más altos y menores caídas, aunque ambas estrategias son eficientes para el trading.

Comprar en MIN muestra un crecimiento más lento con más segmentos planos en la curva en comparación con comprar en MAX, pero también resulta en caídas más severas, como se confirma en los valores de la Tabla 1.

En general, el rendimiento de ambas estrategias es ligeramente menos efectivo en comparación con la investigación original. Sin embargo, siguen siendo relevantes y más efectivas cuando se compra el BTC en el precio máximo o mínimo en los últimos 10 días, según los resultados de la investigación.

En el estudio anterior, logramos los mejores resultados con una combinación de las estrategias MIN y MAX, comprando el BTC cuando alcanzaba tanto el mínimo como el máximo en el período de 10 días. Basándonos en esto, decidimos recrear la estrategia para un período de tiempo más largo.

Con este enfoque, aún podemos lograr altos rendimientos (la estrategia MIN+MAX está cerca de su máximo histórico) con menores caídas que solo comprando y manteniendo el mercado subyacente de BTC.

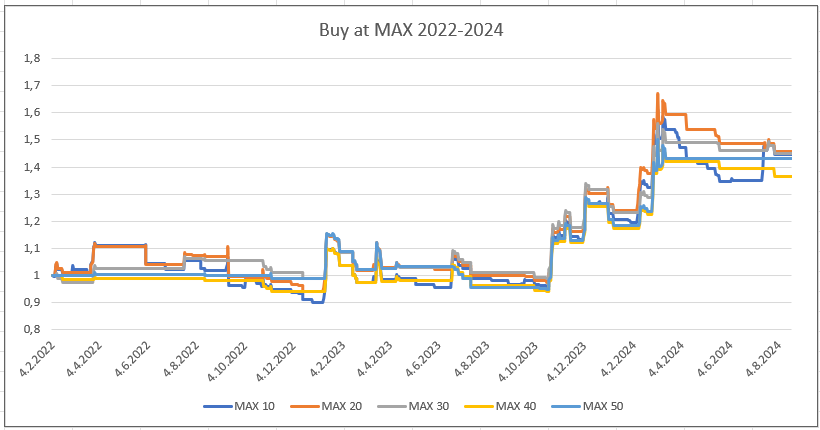

Análisis out-of-sample

Posteriormente, aplicamos estas estrategias solo a los días que no se incluyeron en la investigación original, específicamente desde el 4 de febrero de 2022 hasta el 20 de agosto de 2024. Durante este período, el precio de Bitcoin experimentó una profunda caída, lo que representa una prueba de estrés perfecta para el análisis out-of-sample.

Los últimos dos años y medio han sido desafiantes para esta criptomoneda popular debido a la guerra en curso en Ucrania, el aumento de las tasas de inflación o el escenario de aterrizaje suave en la economía de EE.UU., todos los cuales han tenido un fuerte impacto en el panorama financiero. Además, el 19 de abril de 2024 marcó el halving de Bitcoin, que también afectó el precio.

A pesar de la caída en el precio de BTC, la estrategia MAX sigue viva y funcionando bien. Comprar el BTC cuando alcanza un máximo de 10 días parece ser menos efectivo que comprar en un máximo de 20 días, sin embargo, sigue siendo rentable, al igual que todos los otros períodos. Por otro lado, la segunda parte de la estrategia MIN+MAX, comprar en el mínimo, no ha funcionado bien. Durante los últimos 2.5 años, esta estrategia ha sufrido debido a la caída del precio de BTC, arrojando rendimientos bajos o incluso negativos. ¿Seguirá decepcionando la compra en mínimos a corto plazo del BTC en el futuro? Esta es una pregunta difícil de responder. Sin embargo, según la prueba out-of-sample, probablemente confiaríamos más en la estrategia MAX (comprar nuevos máximos a corto plazo), que ha mantenido su efectividad incluso durante los exigentes últimos 2.5 años.

La estacionalidad

Dado que el efecto de estacionalidad en el Bitcoin es relevante, como se discutió en el artículo La estacionalidad de Bitcoin, nos interesa ver si la estacionalidad diaria impacta en las estrategias MIN/MAX. Para cada día de la semana, desde el 9 de octubre de 2015 hasta el 20 de agosto de 2024, usamos fórmulas modificadas que incluyen días específicos de la semana:

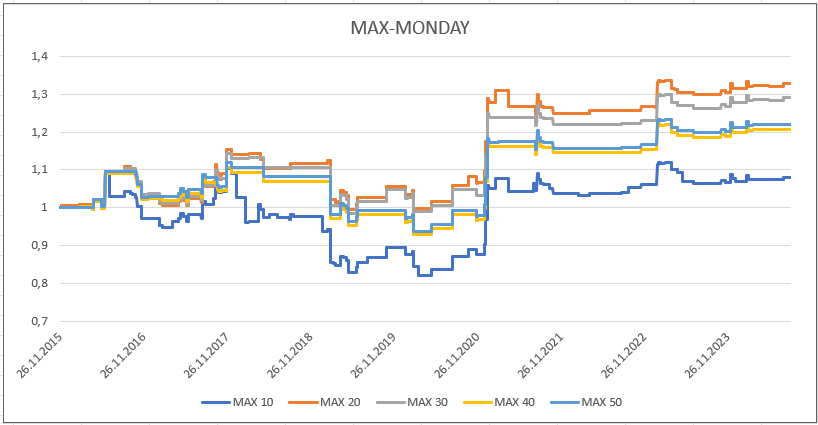

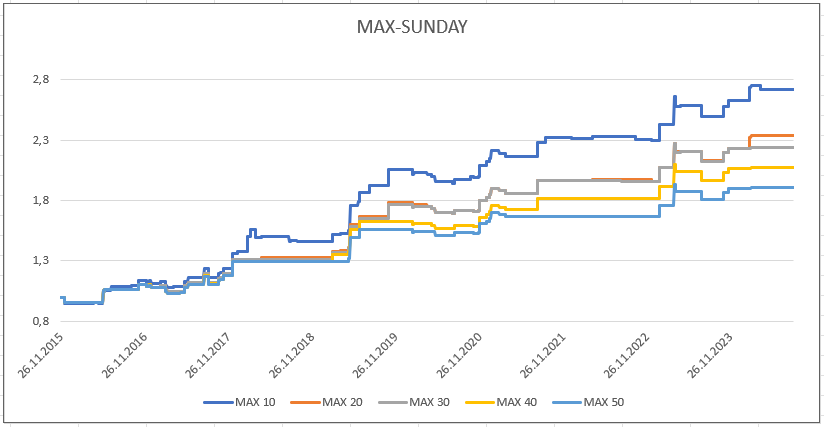

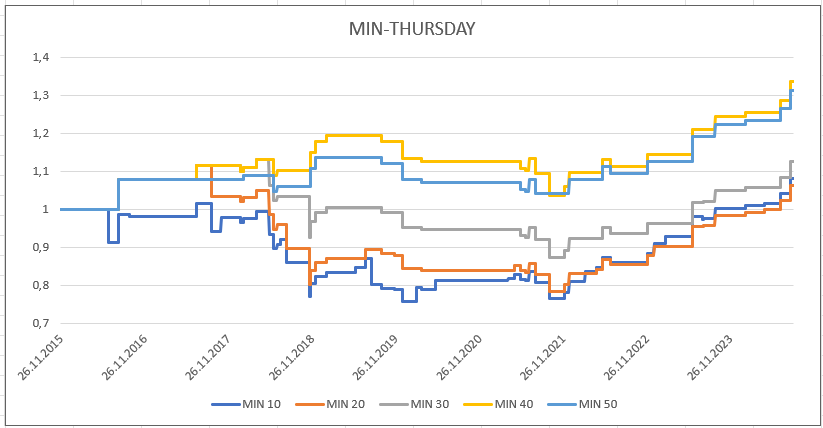

Usando este método, inicialmente generamos 7 gráficos para la estrategia MAX y luego 7 gráficos para la estrategia MIN. Los gráficos en la primera fila corresponden a los cálculos con tiempo t = lunes, la segunda fila con tiempo t = martes, y así sucesivamente.

La estacionalidad en la estrategia MAX

Con base en los gráficos anteriores, podemos afirmar que los días más fuertes para mantener el BTC cuando alcanza el máximo son los miércoles y domingos, donde, una vez más, el máximo de 10 días muestra los mejores resultados. Inicialmente, hipotetizamos la presencia de un efecto de fin de semana, donde viernes, sábado, domingo y lunes mostrarían un mejor rendimiento. Aunque la curva creciente para t = domingo indica la presencia de este efecto, otros días del fin de semana no lo apoyan. Además, la curva ascendente para los miércoles no está relacionada en absoluto con el efecto del fin de semana, lo que sugiere que el buen rendimiento en estos dos días (miércoles y domingo) puede ser solo coincidencia. Por lo tanto, nuestro estudio sobre la estacionalidad del efecto/estrategia MAX es inconcluso.

La estacionalidad en la estrategia MIN

Comprar el BTC al precio mínimo es más rentable los martes y sábados, con los mejores resultados nuevamente mostrados para el mínimo de 10 días. Creemos que el efecto de estacionalidad no está presente, ni siquiera en la estrategia MIN. Además, los días de mejor rendimiento no son consecutivos, por lo que esta ocurrencia probablemente también sea una coincidencia aleatoria.

Conclusión

A pesar de algunos días de mayor rendimiento, nuestra investigación no encontró ningún efecto significativo de estacionalidad diaria en las estrategias MIN/MAX para Bitcoin. Los rendimientos out-of-sample muestran que la estrategia MIN no está funcionando tan bien como lo hizo en el análisis in-sample. Sin embargo, la estrategia MAX sigue siendo muy efectiva. Si hipotetizamos que las criptomonedas crecerán a largo plazo, sería razonable considerar aplicar una regla de seguimiento de tendencias al BTC. Según los resultados de esta investigación, es posible lograr la mayor parte del rendimiento de BTC sin experimentar grandes caídas. Ya sea utilizando un máximo de 10, 20, 30, 40 o 50 días, la estrategia MAX parece ser una buena opción para una estrategia de trading sistemática.