Un retroceso muy rápido del Nasdaq

En abril de 2020, analizamos la idea de que lo que importa son los retrocesos. En ese momento, los técnicos se quejaban de los llamados retrocesos de Fibonacci y la fantasía mística de que los mercados de subastas impulsados por actores semirracionales se adhieren a un sentido cósmico de proporción, aunque ellos no.

Durante los mercados bajistas, normalmente no hay un fuerte impulso entre los compradores, y las acciones tienen dificultades para recuperar gran parte de su caída. Eso es ciertamente lo que NO sucedió en abril/mayo de 2020, y no es lo que está sucediendo ahora.

A solo 15 días de su último mínimo de 52 semanas, el Nasdaq Composite ya ha retrocedido un 56% de su caída. Eso es casi exactamente el mismo retroceso que el Nasdaq recuperó en los primeros 15 días del repunte en 2020.

Como vimos hace 2 años, los retrocesos rápidos y significativos de las caídas entre el máximo y el mínimo de las últimas 52 semanas de un índice tienen una fuerte tendencia a darse en valles significativos.

Ha habido 12 retrocesos del 25% o más después de 15 días desde un mínimo en la historia del Nasdaq Composite. Durante los siguientes 2 meses, hubo una sola pérdida, y la relación riesgo/recompensa se sesgó enormemente al alza.

Contraste eso con los repuntes que retrocedieron menos del 25% de su caída en los primeros 15 días. Esto fue el doble de común, y la mayoría de estos terminaron fallando, lo que provocó pérdidas y mínimos más bajos. Los mercados bajistas tienden a ver una presión de compra débil que flaquea rápidamente.

La estacionalidad y el ciclo electoral

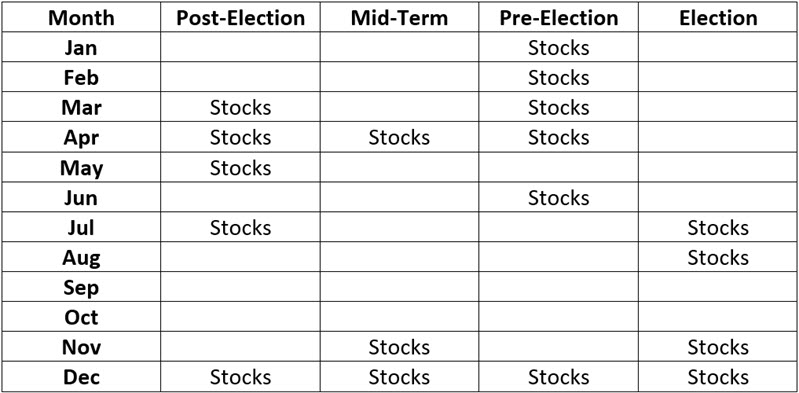

Jay considera que el ciclo electoral es de 12 meses por año durante cuatro años separados: posterior a la elección, de mitad de período, previo a la elección y electoral. La teoría es que el mercado de valores se comporta mejor durante ciertos meses dentro de este ciclo de 48 meses que durante otros meses. El ciclo completo aparece en la siguiente tabla.

Los 18 meses que contienen la palabra «stocks» o «Acciones», en español, implica que queremos estar en el mercado de valores durante estos meses. Estos son meses «favorables». Las acciones tienen básicamente un comportamiento neutro durante los meses que no contienen la palabra «Acciones». No deben considerarse directamente bajistas (aunque los resultados a largo plazo durante estos meses han sido bastante desfavorables).

Tenga en cuenta que abril de 2022 figura como un mes «favorable». ¿Significa esto que las acciones están garantizadas para cotizar más alto este mes? Para nada. Para tener una mejor idea de lo que esto significa, desde el 31/12/1899 hasta el 31/3/2022, el Dow Jones Industrial Average ganó +587,733% durante los meses «favorables»… y perdió -84.8% durante los meses «desfavorables».