- Todo trader debe tener diferentes herramientas con las cuales tomar las mejores decisiones. ¿Podría ser el oscilador Price Rate of Change una de ellas? Analicemos este oscilador a fondo.

- Artículo publicado en Hispatrading 50.

El oscilador Price Rate of Change (ROC) es un oscilador de impulso puro que mide el cambio porcentual en el precio de un período al siguiente. Como oscilador de impulso, las señales del ROC incluyen cruces a su línea central, divergencias y lecturas de sobrecompra y sobreventa.

El oscilador Price Rate of Change («ROC») muestra la diferencia entre el precio actual y el precio hace x períodos de tiempo. La diferencia se puede mostrar en puntos o como un porcentaje.

Cálculo

Cuando el Price Rate of Change muestra el cambio de precio en puntos, resta el precio x tiempo periodos atrás respecto al precio de hoy. Cuando el Price Rate of Change muestra el cambio de precio como un porcentaje, divide el cambio de precio por el precio hace x períodos de tiempo:

ROC = [(Cierre – Cierre hace n períodos) / (Cierre hace n períodos)] * 100

Interpretación

Se sabe que los precios aumentan y retroceden en un movimiento cíclico similar a una onda. Esta acción cíclica es el resultado de las expectativas cambiantes mientras los alcistas y bajistas luchan por controlar los precios.

El ROC muestra el movimiento ondulatorio en un formato de oscilador midiendo lo que los precios han cambiado en un determinado período de tiempo.

A medida que aumentan los precios, el ROC aumenta; a medida que caen los precios, el ROC cae. Cuanto mayor sea el cambio en los precios, mayor será el cambio en el Price Rate of Change. El ROC se expande a territorio positivo a medida que se acelera el avance. El ROC se sumerge más profundamente en territorio negativo a medida que se acelera la caída.

El período de tiempo utilizado para calcular el ROC puede oscilar entre 1 día (lo que resulta en un gráfico volátil que muestra el cambio de precio diario) a 200 días (o más).

Los períodos de tiempo del ROC de 12 y 25 días se suelen usar para operaciones de corto a medio plazo. Estos períodos de tiempo fueron popularizados por Gerald Appel y Fred Hitschler.

El ROC de 12 días es una excelente opción para detectar niveles de sobrecompra/sobreventa a corto y medio plazo.

- Cuanto más alto sea el ROC, más sobrecomprado estará el valor;

- Cuanto más bajo sea el ROC, más probable será ver un repunte.

Sin embargo, como con todos los indicadores de sobrecompra/sobreventa, es prudente esperar a que el mercado comience a corregir (es decir, suba o baje) antes de realizar su operación. Un mercado que parece sobrecomprado puede permanecer sobrecomprado durante algún tiempo. De hecho, las lecturas de sobrecompra/sobreventa extremas suelen implicar una continuación de la tendencia actual.

El ROC de 12 días tiende a ser muy cíclico, oscilando de un lado a otro en un ciclo bastante regular.

A menudo, los cambios de precios se pueden anticipar estudiando los ciclos anteriores del ROC y relacionando los ciclos anteriores con el mercado actual.

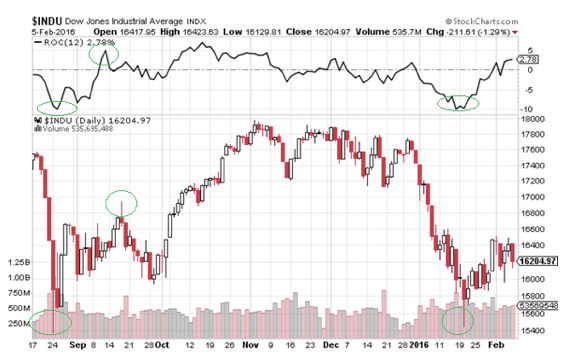

El gráfico anterior muestra los cálculos del ROC a 12 días para el Dow Industrials del 15 de agosto al 16 de febrero.

Como se puede ver en la Figura 1, en este ejemplo el ROC tocó el mínimo entre el 10 y el 25 de agosto. El Dow llegó al mínimo de 15370 el 24 de agosto y giró al alza.

De nuevo, el ROC hizo un mínimo entre el 9 y el 15 de enero. ¿Qué hizo el Dow? tocó suelo a corto plazo y rebotó de nuevo.

Señales de trading

Extremos de sobrecompra/sobreventa

Hay básicamente tres movimientos de precios: alcistas, bajistas y lateral. Los osciladores de momentum o impulso son ideales para la acción del precio lateral. Esto facilita la identificación de extremos y la previsión de puntos de inflexión. Los precios de los valores también pueden fluctuar cuando están en tendencia. Por ejemplo, una tendencia alcista consiste en una serie de máximos y mínimos más altos a medida que los precios suben en zigzag. Los retrocesos a menudo se dan a intervalos regulares en función del movimiento porcentual, el tiempo transcurrido o ambos. Una tendencia bajista consiste en mínimos y máximos descendentes a medida que los precios bajan en zigzag. Los avances de contratendencia retroceden una parte de la caída anterior y generalmente alcanzan un máximo por debajo del máximo anterior. Los máximos pueden ocurrir a intervalos regulares en función del movimiento porcentual, el tiempo transcurrido o ambos. La tasa de cambio se puede utilizar para identificar períodos en los que el cambio porcentual se acerca a un nivel que presagiaba un punto de inflexión en el pasado.

Reglas para hacer trading con el ROC

- Ir en largo cuando el ROC cruza por debajo del nivel de sobreventa y luego vuelve a subir por encima de él.

- Ir en corto cuando el ROC cruce por encima del nivel de sobrecompra y luego vuelva a caer por debajo de él.

El nivel de -10% se estableció como límite de sobreventa y el +10% como límite de sobrecompra. Los movimientos por debajo o por encima de este nivel indican que los precios se encuentran en un extremo a corto plazo. Las lecturas de sobreventa sirven como alerta para estar preparados para los puntos de giro. Es verdad que los precios pueden estar sobrevendidos, pero no por eso girarse. Recuerde, un activo puede estar sobrevendido y permanecer así a medida que continúa la tendencia bajista.

Como se muestra en la Figura 2, con Apple, la lectura de sobreventa del -10 % se alcanzó el 25 de agosto cuando las acciones alcanzaron un mínimo de 91,1, las acciones abrieron una gap y comenzaron a cubrir ese gap, ya que el ROC también disminuyó a -10 % y comenzó a moverse al alza. Se pueden tomar posiciones largas agresivas con el stop loss en los mínimos para un movimiento de 3-5%. Las acciones alcanzaron un máximo de 113 $ el 11 de septiembre.

Divergencia

La interpretación tradicional es que si el precio va en una dirección y el oscilador va en la dirección opuesta, se está produciendo una divergencia y sugiere que la tendencia está terminando.

Un máximo más bajo en el Price Rate of Change (ROC) frente a máximos más altos en el activo es denominado divergencia bajista. Normalmente es una señal de venta. Vaya en corto en una divergencia bajista, con el primer máximo por encima del nivel de sobrecompra.

Un nivel más alto en el Price Rate of Change (ROC) frente a los mínimos más bajos en el valor se llama divergencia positiva y, por lo general, es una señal de compra. Podemos ir en largo en las divergencias alcistas, en el primer valle por debajo del nivel de sobreventa.

Como se ve en el gráfico anterior de Caterpillar, las acciones alcanzaron máximos más altos entre el 22 de octubre y el 4 de noviembre, aunque el ROC alcanzó un máximo más bajo, lo que muestra una clara divergencia bajista. Las acciones bajaron de 72 a 58 hasta el 16 de febrero.

Conclusión

El oscilador Price Rate of Change mide la velocidad a la que cambian los precios. Un aumento al en el Price Rate of Change refleja un fuerte avance de los precios. Una caída a la baja indica una fuerte caída del precio. Los traders pueden buscar divergencias alcistas y bajistas, para operar en base al ROC. Es importante recordar que los precios aumentan constantemente mientras el Price Rate of Change se mantiene en positivo. Las lecturas positivas pueden ser menores que antes, pero un Price Rate of Change positivo aún refleja un aumento de precios, no una disminución de precios. Como todo oscilador técnico, el oscilador del Price Rate of Change debe usarse junto con otras herramientas de análisis técnico.