![]()

[/testimonial

«¡Si quieres ver CNBC como lo hacen los profesionales, apaga el sonido!» ~ Walter Deemer

En el Dirty Dozen [PAQUETE DE GRÁFICOS] de esta semana, observamos nuevos máximos en el oro, la plata en espiral que se encuentra cerca de mínimos históricos en relación con el oro, y un mercado SOFR que está cerca de anticipar una recesión, además de más detalles…

1. La semana pasada, el oro hizo un gran rompimiento alcista, cerrando en nuevos máximos históricos. Actualicé nuestra tesis alcista a largo plazo sobre los metales preciosos la semana pasada, la cual puedes leer aquí.

2. La plata también sigue formando un patrón en espiral tras su rompimiento del patrón de continuación de Hombro-Cabeza-Hombro invertido de 3 años. Los regímenes de expansión tienden a seguir a los regímenes de compresión como este, por lo que pronto deberíamos ver un gran régimen expansivo (tendencia).

3. @PeterLBrandt compartió este gran gráfico a largo plazo de la plata en Twitter hace un tiempo, escribiendo:

La plata es:

- El abuelo de todos los patrones de Taza con Asa, o

- Una eterna decepción. La historia probará que la plata es simplemente una materia prima básica, no un metal precioso especulativo como reserva de valor.

¿Qué opinas?

Nosotros creemos que es la primera opción…

4. Dado que los metales preciosos son esencialmente una inversión anti-dólar (anti-USD) en acciones/bonos, estamos en uno de los mejores entornos iniciales para los metales preciosos en la historia, con los rendimientos esperados a 10 años para el S&P cerca de mínimos históricos.

5. La proporción plata/oro está -1 desviación estándar por debajo de su promedio de 40 años. Espero que pronto la plata comience a superar al oro y cierre esta brecha de rendimiento.

6. Una de nuestras mayores participaciones en acciones en este momento es la minera de metales preciosos y tierras raras Idaho Strategic Resources (IDR). Cubrimos por primera vez la compañía en una nota para los miembros del colectivo en junio de 2023 cuando se cotizaba a menos de $5 por acción. Ha subido aproximadamente un 200% desde entonces, y aún creemos que la acción tiene el potencial de aumentar 2-3 veces más en los próximos 2-3 años.

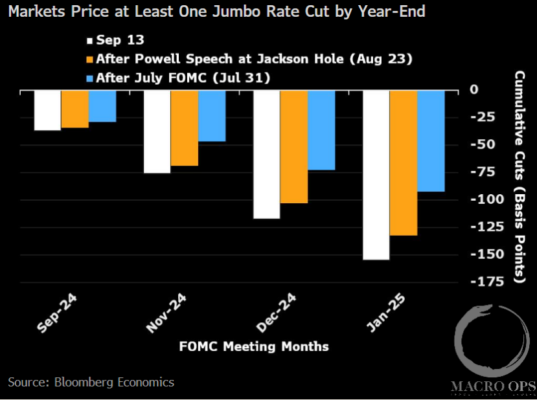

7. Creemos que Powell hará un recorte de -50 puntos básicos esta semana. Hubo una filtración coordinada tanto al FT como al WSJ durante el fin de semana para justificarlo. Creemos que es el movimiento correcto. El mercado actualmente está valorando aproximadamente 125 puntos básicos en recortes para finales de año. Esta es la cantidad adecuada y llevará los rendimientos a un nivel más neutral.

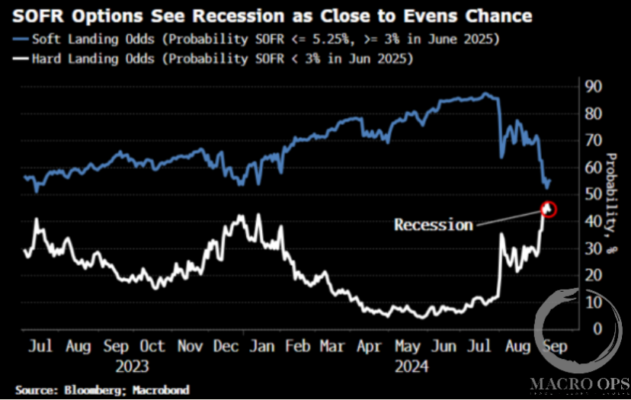

8. Simon White de BBG observó la semana pasada que las opciones de “SOFR” continúan aumentando el riesgo de recesión. Con un aterrizaje brusco y los fondos federales por debajo del 3% en junio del próximo año, la probabilidad implícita ha aumentado a poco menos del 50%… Es notable que la tasa terminal aún no haya cruzado el Rubicón de bajar por debajo de la proyección a largo plazo de la Fed, pero el impulso favorece que eso ocurra pronto, en cuyo punto el mercado de tasas estaría firmemente en el campo de la recesión.

Desde la primavera hemos creído que la Fed estaba en riesgo de provocar una recesión si no prestaban atención a las claras advertencias de un mercado laboral en desaceleración. Pero si despiertan y comienzan a acercar los fondos federales a la tasa de los bonos a 2 años, entonces el impulso positivo en la economía permitirá un aterrizaje suave. Esto parece estar ocurriendo, por lo que una recesión a corto plazo es improbable. Esto es positivo para las acciones.

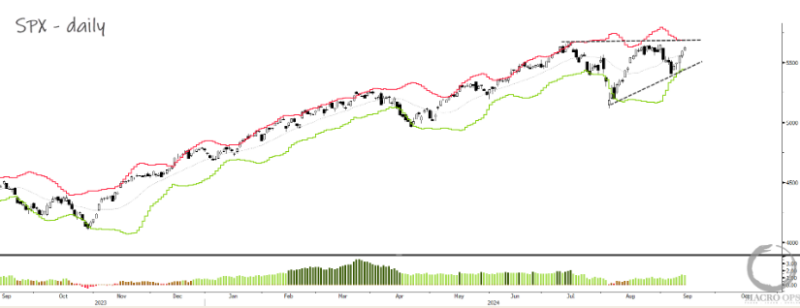

9. Mientras tanto, el SPX hizo una fuerte reversión alcista la semana pasada y está a un paso de sus máximos históricos. Nuestra señal de compra *MAYOR* sigue muy vigente…

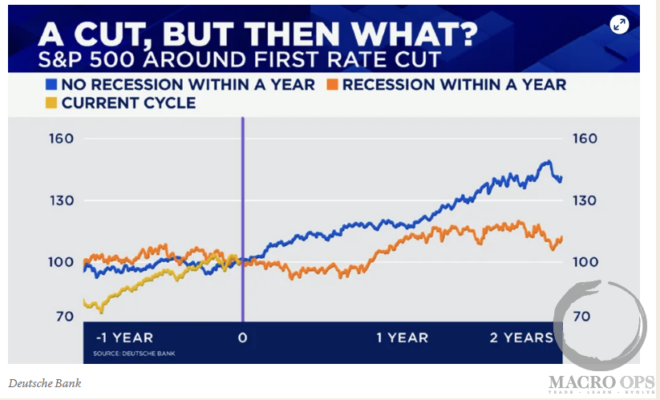

10. Este gráfico de DB vía CNBC muestra el rendimiento promedio del ciclo cuando la Fed recorta, y hay o no recesión dentro de un año. Creemos que este mercado sigue la línea azul.

11. Aquí está el porcentaje de acciones del S&P por encima de sus medias móviles de 50 y 200 días. Ambos están muy por encima del 50% y en tendencia ascendente. Esto no es lo que se ve antes de grandes caídas.

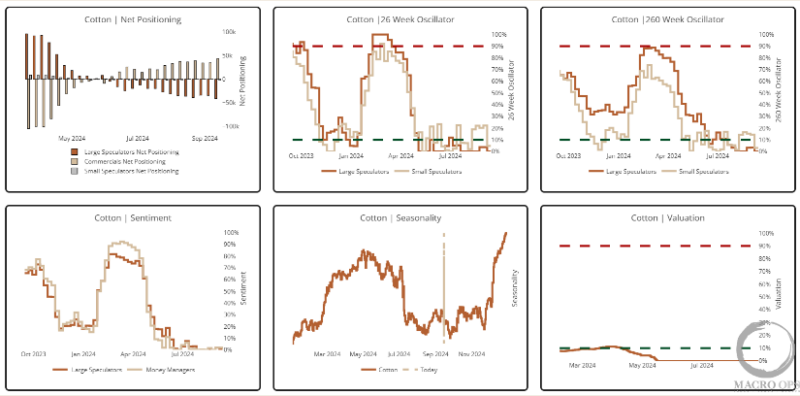

12. Estoy destacando el algodón nuevamente. El sentimiento y el posicionamiento están extremadamente bajistas. Su valoración relativa está en el percentil 0. El contrato de diciembre está cotizando en un rectángulo lateral. Tomaremos posiciones largas en un rompimiento o en una reversión en la parte inferior de este rango.