Dean Christians es un analista veterano especializado en la investigación de mercado y trading de Wall Street, con más de 25 años de experiencia. Sus análisis y señales de trading son de las más valoradas entre los profesionales del sector financiero.

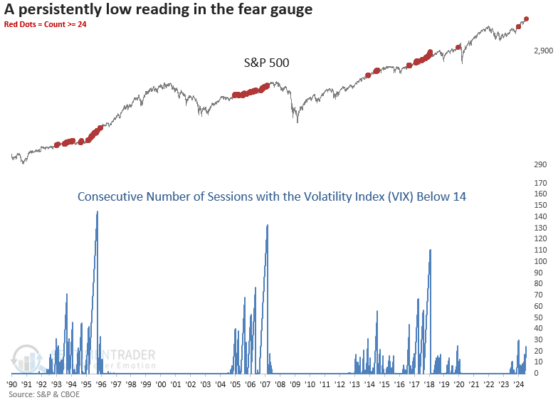

- El Índice de Volatilidad CBOE (VIX) cerró por debajo de 14 durante 24 sesiones consecutivas

- Períodos similares con una volatilidad esperada persistentemente baja precedieron excelentes rendimientos para el S&P 500

- El VIX tendía a subir tras patrones similares, y la estacionalidad está a punto de volverse desfavorable

El indicador de miedo sigue mostrando características asociadas con tendencias alcistas en el mercado de valores

En mayo, señalé que el Índice de Volatilidad CBOE, comúnmente conocido como el indicador del miedo, había caído por debajo de 12, una rareza vista solo el 9% del tiempo desde 1990. El análisis sugería que, si bien la volatilidad aumentaría desde este punto bajo, se mantendría dentro de un rango. Ahora, casi dos meses después, este ha sido el caso.

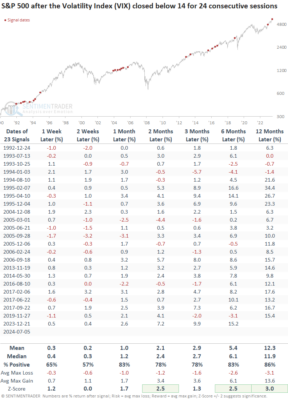

En las últimas 24 sesiones de negociación, el Índice de Volatilidad (VIX) ha cerrado por debajo de 14 en días consecutivos, una ocurrencia rara que solo ha sucedido 23 veces en la historia. La instancia anterior ocurrió en diciembre de 2023, lo que resultó en una ganancia del 15% en el S&P 500 en los siguientes seis meses.

Períodos prolongados de baja volatilidad esperada suelen dar como resultado rendimientos positivos en las acciones

Cada vez que el Índice de Volatilidad (VIX) cerraba por debajo de 14 durante 24 sesiones consecutivas, el índice de referencia global más seguido mostraba excelentes rendimientos y consistencia en el año siguiente.

En los siguientes dos meses, la ganancia máxima superó la pérdida máxima en 19 de 23 casos, y solo una vez la pérdida máxima superó el -5%, llegando al -6%.

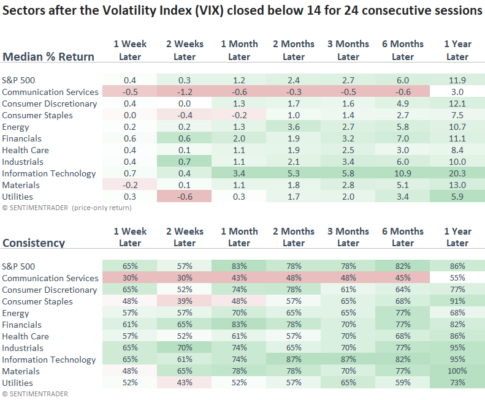

La tecnología fue la clara beneficiaria de un entorno de baja volatilidad, lo que se alinea con las tendencias relativas actuales. No es sorprendente que los sectores defensivos tuvieran dificultades en comparación con el S&P 500 y los grupos cíclicos.

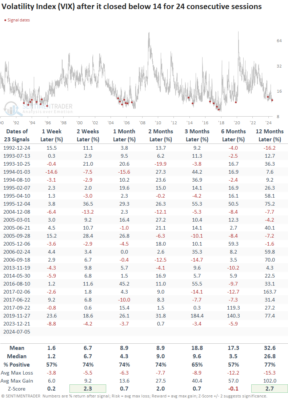

¿Qué pasa con la volatilidad?

Supongamos que aplico las señales al Índice de Volatilidad (VIX). En ese caso, el índice que mide la volatilidad esperada a 30 días derivada de las opciones de compra y venta en el Índice S&P 500 mostró una inclinación constante al alza durante el año siguiente. Este patrón también se observó durante períodos de baja volatilidad como 1995, 2013 y 2017, que se asemejan al contexto actual.

La estacionalidad sugiere que la volatilidad esperada podría comenzar a aumentar

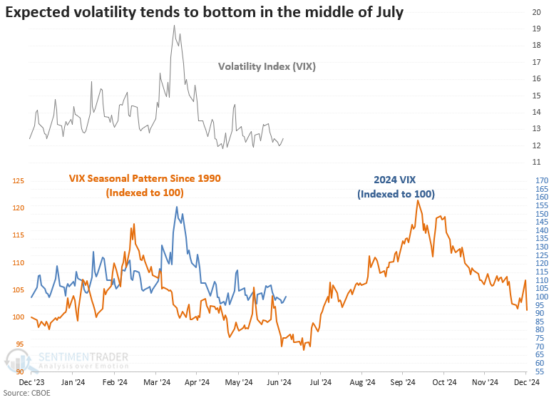

Al igual que las acciones, el Índice de Volatilidad (VIX) sigue un patrón estacional, con la volatilidad esperada alcanzando un mínimo a mediados de julio y subiendo hasta principios de octubre.

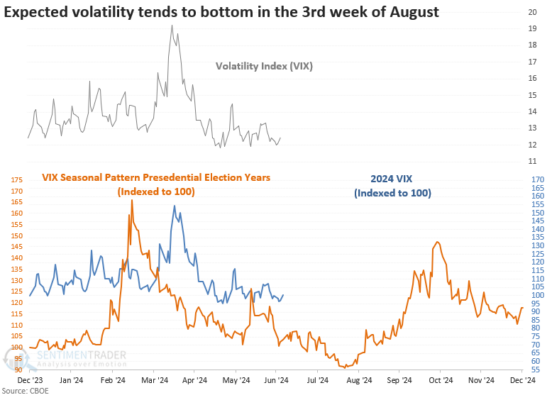

Sin embargo, durante los años de elecciones presidenciales, el Índice de Volatilidad (VIX) tendía a tocar fondo en la tercera semana de agosto y aumentaba hasta aproximadamente una semana antes de la elección.

Lo que nos dice la investigación…

Hemos abordado extensamente el problema de la participación que afecta a casi todos los índices nacionales. Aunque creo firmemente que los indicadores de amplitud del mercado son una de las mejores herramientas para detectar posibles cambios de tendencia antes de que el precio lo haga, siempre es prudente un enfoque equilibrado basado en el peso de la evidencia que incorpore otros factores. Con el Índice de Volatilidad (VIX) rondando por debajo de 14 durante un período prolongado, un escenario típicamente asociado con tendencias alcistas de baja volatilidad, el S&P 500 parece estar listo para continuar con su camino ganador. Sin embargo, nada sube en línea recta para siempre. Con un período estacional desfavorable para el Índice de Volatilidad (VIX) acercándose antes de las elecciones, es probable que la volatilidad esperada esté cerca de su punto más bajo.