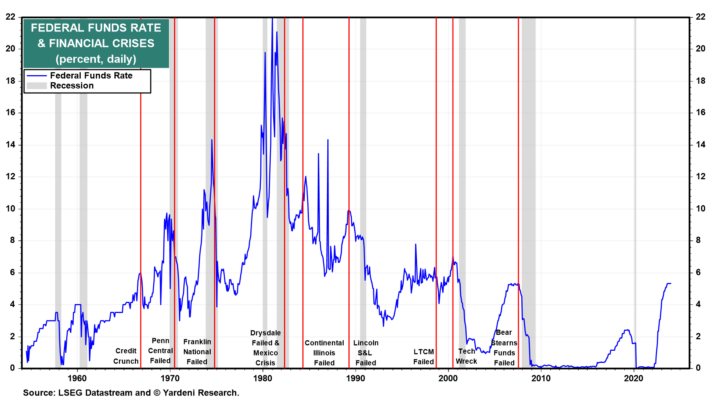

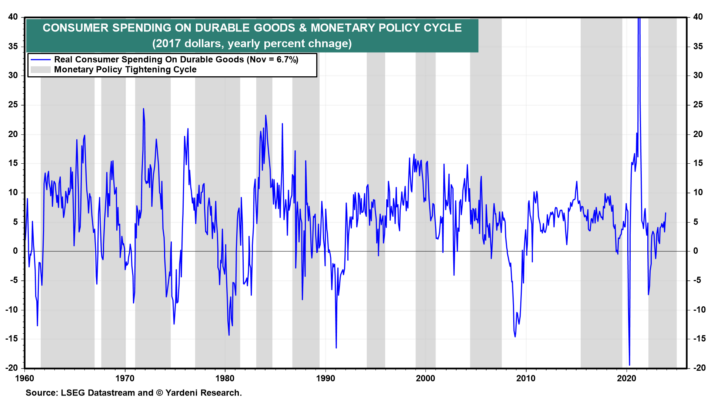

¿Cuánto dura el desfase entre el endurecimiento de la política monetaria y las recesiones? En el pasado, la respuesta a esa pregunta dependía de cuánto tiempo le tomó a la tasa de los fondos federales aumentar a niveles que desencadenaron crisis financieras que se transformaron en restricciones crediticias, que rápidamente causaron recesiones. Los ciclos anteriores de aumento de las tasas de los fondos federales tendieron a alcanzar su punto máximo cuando las crisis financieras fueron el resultado del aumento de las tasas de interés y el endurecimiento de las condiciones crediticias (Gráfico 1).

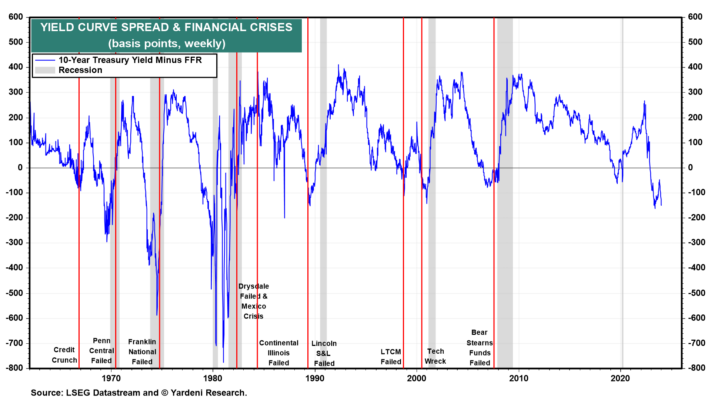

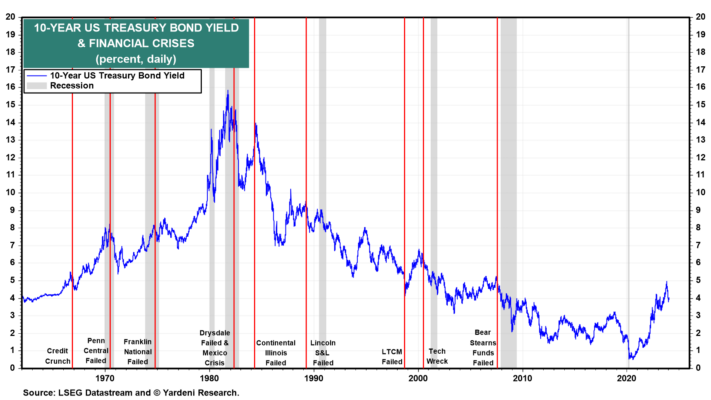

Antes de estos acontecimientos, la curva de rendimiento tendía a invertirse, lo que reflejaba la anticipación de los inversores de que una política monetaria restrictiva probablemente provocaría una ruptura en el sistema financiero, lo que obligaría a la Reserva Federal a flexibilizar sus políticas (Gráfico 2). Las curvas de rendimiento invertidas indicaban que los bonos se estaban volviendo más atractivos para los inversores que los instrumentos del mercado monetario, ya que razonaban que fijar tasas de largo plazo en los bonos tenía más sentido que quedar atrapados en instrumentos de corto plazo cuando sus tasas de interés caían.

Las investigaciones realizadas por Melissa y por mí, que hemos defendido a menudo en los últimos años, respaldan nuestra tesis de que las curvas de rendimiento invertidas pronostican un proceso que a menudo (pero no inevitablemente) conduce a una recesión. La escasez de dinero acaba provocando una crisis financiera, que se convierte en una crisis crediticia en toda la economía. Es la crisis crediticia la que causa la recesión posterior, no las tasas de interés más altas per se ni las curvas de rendimiento invertidas. (Descargue una copia gratuita de nuestro estudio de 2019 titulado The Yield Curve: What Is It Really Predicting? para obtener una explicación más profunda de nuestra tesis).

La tesis alternativa y ampliamente sostenida –que hay desfases largos y variables entre el endurecimiento de la política monetaria y una recesión– supone que el aumento de las tasas de interés deprime la demanda, lo que inevitablemente desencadena una recesión. No estamos de acuerdo. En nuestra opinión, la cuestión del momento se reduce a esto: “Cuando la Reserva Federal aumente la tasa de los fondos federales, ¿cuánto tiempo pasará antes de que alcance un nivel lo suficientemente alto como para romper algo en el sistema financiero?”

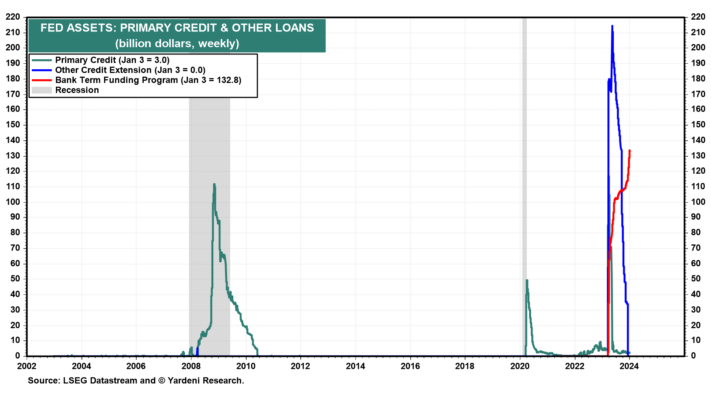

Hasta ahora, la última ronda de ajuste de la Fed provocó la quiebra de tres bancos en marzo pasado, lo que demuestra la vulnerabilidad de los eslabones de la cadena del sistema financiero cuando las tasas suben. Pero la Reserva Federal evitó una crisis crediticia proporcionando rápidamente liquidez a través de un nuevo servicio de préstamos de emergencia denominado “Programa de financiación bancaria a plazo” el 12 de marzo de 2023. Hasta la semana del 3 de enero, había proporcionado 132.800 millones de dólares de liquidez para apoyar a la banca (Figura 3). Evitar una crisis crediticia también evitó una recesión, al menos hasta ahora.

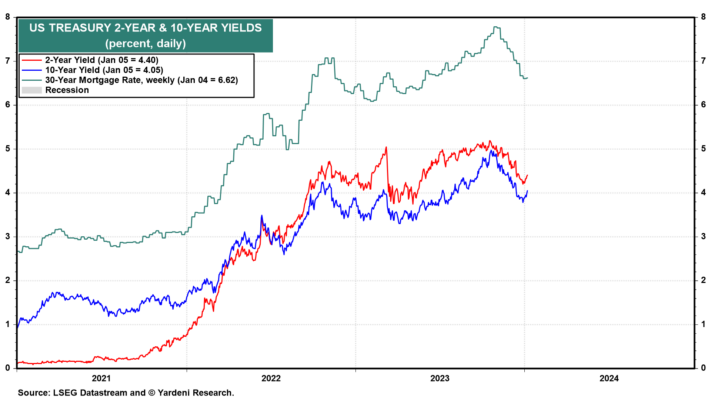

Mientras tanto, los funcionarios de la Reserva Federal señalaron en su Resumen de Proyecciones Económicas de diciembre que ya no subirán la tasa de los fondos federales y esperan bajarla tres veces en incrementos de 25 puntos básicos este año. Los mercados financieros han estado descontando este escenario de flexibilización desde el 19 de octubre, cuando los rendimientos de los bonos del Tesoro a 2 y 10 años alcanzaron máximos del 5,19% y el 4,98% (Fig. 4). El viernes bajaron al 4,40% y al 4,05%. El tipo hipotecario a 30 años ha bajado unos 100 puntos básicos desde principios de noviembre.

Así que ahora la pregunta es si la reciente flexibilización de las condiciones financieras compensará alguno de los largos y variables retrasos de la política restrictiva de la Reserva Federal durante los últimos dos años. Creemos que sí. Echemos un vistazo a este tema con la ayuda de datos relevantes pasados y actuales. Antes de hacerlo, queremos reiterar que somos defensores de nuestra teoría de las recesiones de la crisis crediticia en lugar de la noción ampliamente difundida de que los largos y variables retrasos de la política monetaria aún pueden causar una recesión este año. Piensa en lo siguiente:

(1) Bienes de consumo duradero. El gasto real del consumidor en bienes duraderos es uno de los componentes del PIB real más sensibles a las tasas de interés. Su tasa de crecimiento tiende a desacelerarse durante los períodos de endurecimiento de la política monetaria (Gráfico 5). Curiosamente, luego tiende a volverse negativo durante el período inicial de flexibilización monetaria, que suele coincidir con una recesión. Entonces, en el corto plazo, se desacelera y luego se vuelve negativa aproximadamente al mismo tiempo que la Reserva Federal comienza a flexibilizar su política monetaria.

Es posible que esto suceda ahora. Sin embargo, los consumidores ya estaban desacelerando el ritmo de sus compras de bienes duraderos a fines de 2021, antes de que la Reserva Federal comenzara a aplicar restricciones. Como hemos señalado recientemente, los datos sugieren que la recesión progresiva en el sector de bienes está tocando suelo y podría transformarse en una recuperación progresiva para los productores y distribuidores de bienes este año. De hecho, la tasa de crecimiento del gasto real en bienes duraderos aumentó al 6,7% en noviembre.

(2) Inicio de viviendas. El componente del PIB real más sensible a las tasas de interés es la construcción residencial. La construcción de viviendas a menudo alcanzó su punto máximo temprano durante los períodos de endurecimiento de la política monetaria y luego se desplomó. Luego, la construcción de viviendas se recuperó bruscamente una vez que la Reserva Federal comenzó a recortar las tasas de interés.

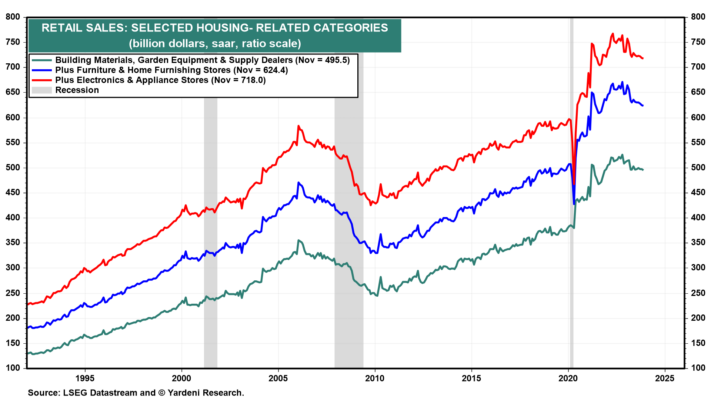

Esta vez, la Reserva Federal no ha comenzado a recortar las tasas de interés, pero la tasa hipotecaria ha bajado drásticamente y la construcción de viviendas muestra señales claras de haber tocado fondo. Si la recesión progresiva de la actividad inmobiliaria se transforma en una recuperación progresiva este año, como esperamos, entonces las ventas minoristas relacionadas con la vivienda también deberían recuperarse (Gráfico 6).

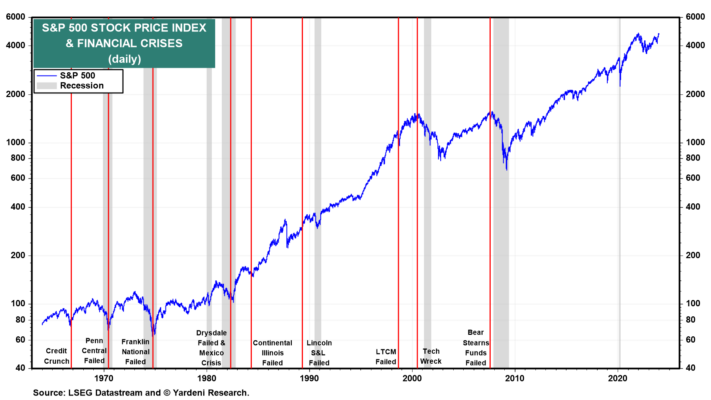

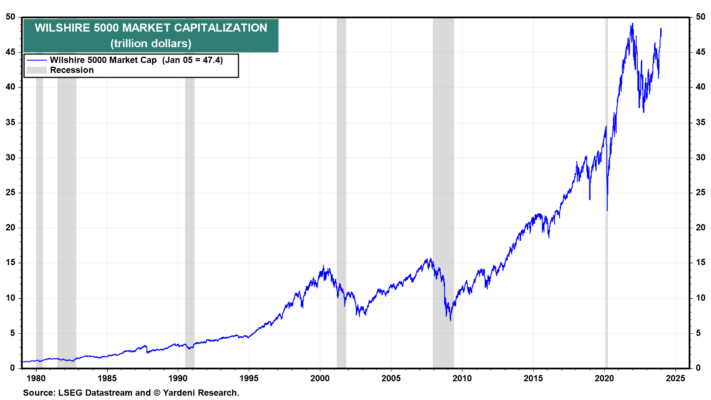

(3) Efecto riqueza. Desde los años sesenta hasta los noventa, las crisis financieras fueron invariablemente seguidas de importantes repuntes en los mercados de acciones y bonos (Gráficos 7 y 8). Estos repuntes tienen efectos sobre la riqueza que deberían impulsar el gasto de los consumidores. Esta vez, el Wilshire 5000 subió a 47,4 billones de dólares el viernes (Fig. 9). Eso supone un aumento de 12,9 billones de dólares desde el 20 de febrero de 2020, justo cuando comenzó la pandemia, y casi iguala su máximo récord del 3 de enero de 2022.

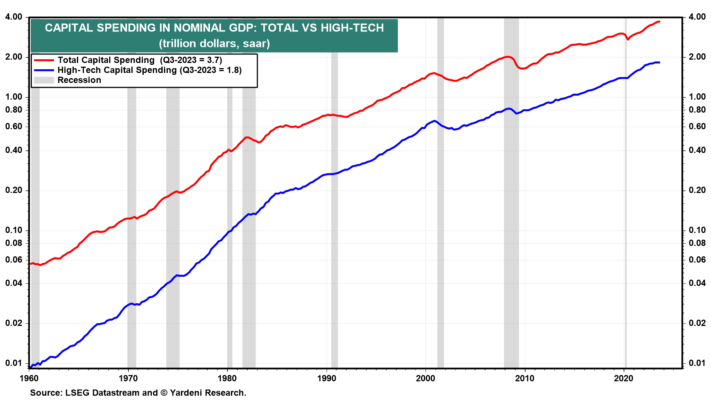

(4) Gasto de capital. El gasto de capital es algo menos sensible a las tasas de interés que el gasto en bienes de consumo duraderos y construcción residencial. Tiende a debilitarse durante las recesiones porque las empresas luchan por reducir costos durante las crisis económicas. Suele ser más débil cerca del final de las recesiones y al comienzo de las recuperaciones. Por lo tanto, este puede ser uno de los efectos de retraso prolongados y variables que se producen durante los ciclos de endurecimiento de la política monetaria.

Actualmente, el gasto de capital en tecnología representa alrededor del 50% del gasto de capital en el PIB nominal (Fig. 10). Creemos que se ha vuelto cada vez menos sensible a los tipos de interés. Incluso podría ser un componente anticíclico del PIB, ya que las empresas utilizan la tecnología para aumentar su productividad sin importar si la economía se está expandiendo o contrayendo.

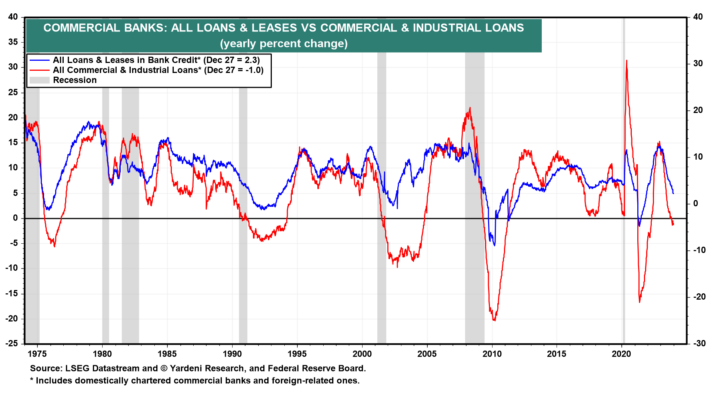

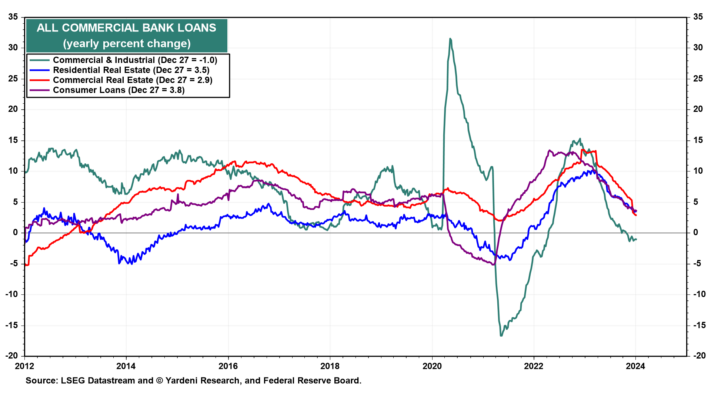

(5) Préstamos bancarios. Los defensores de la tesis del retraso largo y variable pueden encontrar algunos datos de apoyo en las estadísticas semanales de préstamos bancarios compiladas por la Reserva Federal. De hecho, uno de los componentes del Índice de Indicadores Económicos Retrasados son los préstamos de los bancos comerciales e industriales (C&I). La tasa de crecimiento interanual en esta serie tiende a volverse negativa y mínima después de las recesiones (Fig. 11). Actualmente ha bajado un 1,0%.

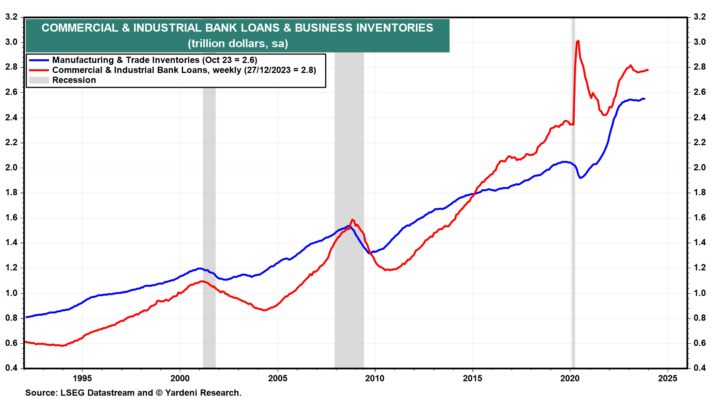

Anteriormente hemos demostrado que los préstamos C&I están altamente correlacionados con los inventarios de las empresas, que se han mantenido estables durante el año pasado (Fig. 12). Como se señaló anteriormente, el sector de bienes ha estado en una recesión superficial durante los últimos años. Sin embargo, la economía en general ha estado creciendo. Debería seguir creciendo este año a medida que el sector de bienes experimente una recuperación progresiva.

Además de la serie semanal de préstamos C&I, estamos monitoreando las últimas tasas de crecimiento de los préstamos inmobiliarios residenciales (3,5% interanual durante la semana del 27 de diciembre), los préstamos inmobiliarios comerciales (2,9%) y los préstamos al consumo (3,8%). en los bancos. Todos están desacelerando (Fig. 13). Por lo tanto, reconocemos que una mayor debilidad en estas categorías este año podría respaldar una historia larga y variable.

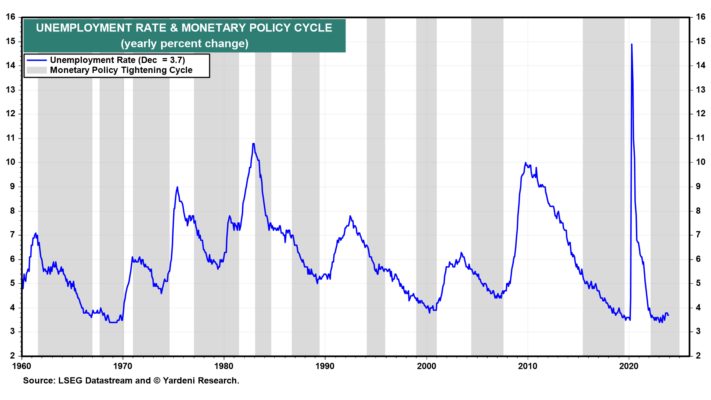

(6) El retraso del desempleo. Finalmente (por ahora), debemos señalar que la tasa de desempleo tiende a tocar suelo cuando la Reserva Federal comienza a reducir las tasas de interés y a alcanzar un máximo mucho después de que la Reserva Federal comienza a hacerlo (Fig. 14). Ese espacio de tiempo antes de alcanzar su punto máximo podría ser un apoyo importante para un desfase largo y variable.

Sin embargo, una vez que el ajuste de la Reserva Federal ha desencadenado una crisis crediticia, la demanda se debilita muy rápidamente, elevando la tasa de desempleo, lo que debilita aún más la demanda con un retraso.

Esa secuencia lógica de acontecimientos se ha dado en el pasado, exacerbando las recesiones pero no causándolas. Esta vez, la tasa de desempleo ha desafiado con resistencia ese guión: a pesar del importante endurecimiento de la política monetaria en los últimos dos años, la tasa de desempleo se ha mantenido por debajo del 4,0% desde enero de 2022.

(7) Conclusión. Cuando la tasa de desempleo aumente decisivamente por encima del 4,0%, comenzaremos a preocuparnos por una recesión y posiblemente aumentemos nuestras probabilidades subjetivas de que se produzca una, que sigue siendo del 35%.