- La volatilidad de la renta variable está aumentando drásticamente mientras que el contexto macroeconómico en la economía estadounidense se desinfla.

- Si bien esto no significa que el mercado se derrumbará, sí quiere decir que existe una probabilidad mayor de corrección.

- Las estimaciones de ganancias de 2022 parecen estar conectando supuestos inverosímiles con las retiradas de estímulos y los impuestos corporativos en aumento.

- Este cambio de régimen exige reducir el riesgo y un nuevo plan. La volatilidad creará oportunidades; ¿dónde encontrarlas?

¿Qué está pasando con la bolsa de valores?

La volatilidad de la renta variable aumenta constantemente a medida que se entramos en octubre. Desde abril de 2020, las acciones han subido sin respiro debido al estímulo fiscal y monetario. Ahora, la realidad económica es la que es, con la inflación manteniéndose en niveles altos y unas perspectivas de crecimiento económico más lento. Ya sea que las acciones suban o bajen en los próximos días, los hechos apuntan hacia una corrección a medida que el estímulo continúa disminuyendo. Nunca se sabe exactamente cuándo vendrá el siguiente mercado bajista, pero hay ciertos indicadores económicos que muestran algunos problemas en las ganancias corporativas, que históricamente siguen los rendimientos del mercado de valores.

- El monto en dólares de las nóminas no agrícolas (es decir, los salarios estadounidenses) aumentó un 4,3 por ciento anual, mientras que el IPC aumentó un 5,3 por ciento. El público estadounidense no está contento de que los precios de las cosas que necesitan suban más rápido que su salario. Esta realidad evitará que el gobierno incurra en déficits excesivos y entregue el dinero para siempre; esto hace que los precios suban aún más. Algunas áreas de la economía están experimentando aumentos de precios aún mayores. Los precios de las viviendas subieron otro 1,5 por ciento en el último dato, y un pelo por debajo del 20 por ciento interanual, por ejemplo. No es posible ocultar este nivel de inflación que se está produciendo, puede sentirla cada vez que va de compras y está empezando a dañar la confianza del consumidor.

- Mientras tanto, a medida que los trabajadores se ven presionados, las ganancias corporativas están encaminadas a su mejor año en 2021. El récord anterior de ganancias del S&P 500 fue de aproximadamente $ 163 en 2019, ahora los analistas esperan un poco más de $ 200 en 2021 y cerca de 220 dólares para 2022. Creo que las estimaciones de 2022 no valen para nada y que las ganancias son actualmente insosteniblemente altas debido al estímulo. Si observa la producción económica real, es más o menos igual que en 2019, aunque debería mejorar un poco el próximo año. ¿Cómo pueden los bienes y servicios producidos por la economía de EE. UU. ser aproximadamente los mismos que en 2019, pero las ganancias corporativas ser permanentemente un 30 por ciento más altas? No pueden, y esa es parte de la razón por la que hay tanta escasez en este momento. Quizás antes de imprimir más dinero, los políticos estadounidenses deberían repasar el trabajo de Janos Kornai, quien acuñó el término «economía de escasez» o “economía de penuria” para describir la escasez perpetua del Bloque del Este.

- La diferencia en el gasto en 2020 y 2021 entre el pequeño aumento en las nóminas no agrícolas y el gran impulso en el gasto del consumidor y las ganancias corporativas provino de la indulgencia hipotecaria, la pausa de préstamos estudiantiles, PPP, la moratoria de desalojos, cheques de estímulo, desempleo expandido, tasas de interés más bajas, etc. Todo esto distorsiona el libre mercado y ninguna de estas medidas es permanente. Es probable que las tasas de impuestos corporativos también suban hasta un 25 por ciento, lo que hace que estas estimaciones parezcan aún más irreales. Creo que una cifra más adecuada para los beneficios corporativos de 2022 se acerca más a los 180 dólares, es decir, lo que la economía puede producir con la tecnología actual y sin estímulos masivos.

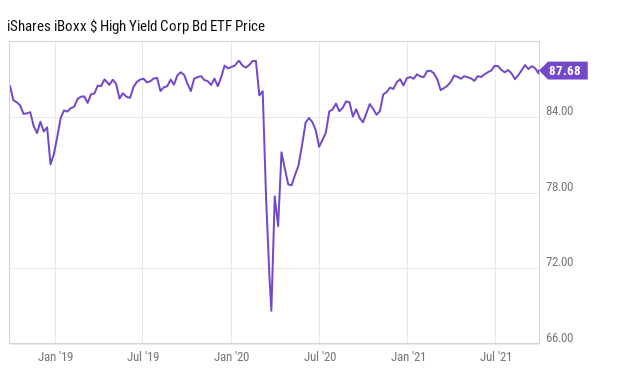

- Debido a que las tasas de interés son tan bajas y el dinero fluye de una forma tan libre, el fraude, el despilfarro y las malas inversiones se están acumulando en la economía. Áreas como NASDAQ (NASDAQ: QQQ ) , SPAC, altcoins como Dogecoin ( DOGE-USD ), acciones de memes como AMC (NYSE: AMC ) y GameStop (NYSE: GME ), y crédito de alto rendimiento (NYSEARCA: HYG ) se están negociando por precios que no tienen ningún sentido en función de los beneficios económicos y / o el riesgo. Hasta el 10 por ciento del valor de los índices bursátiles se está inflando artificialmente a través de estos canales, y puede que no sea hasta la próxima recesión hasta que la gente se dé cuenta de que el valor fue una ilusión desde el principio. No fue un accidente el hecho de que los grandes fraudes contables como los esquemas de Enron y Ponzi como Madoff fueran descubiertos cuando las acciones estuvieron en medio de un mercado bajista: la gente necesitaba el dinero y no existía. Incluso las empresas de primer nivel como Apple (NASDAQ: AAPL ) cotizan significativamente a valoraciones significativamente más altas que antes de la covid, mientras que sus negocios subyacentes, si realmente mira sus finanzas, son buenos pero no excelentes.

- No voy a pedir directamente que las acciones bajen, pero el perfil de riesgo / recompensa para el mercado en general es cada vez menos atractivo, especialmente a medida que la volatilidad comienza a aumentar. Elija sus acciones con cuidado y haga todo lo posible para conseguir buenos negocios con buenas finanzas, no grandes promesas a niveles exagerados.

- Si el potencial de ganancias está en verdad más cerca de $ 180 para el S&P 500, el índice probablemente volverá a alrededor de 3600 a un múltiplo de ganancias de 20x. Eso es alrededor de una corrección a la baja del 17 por ciento desde los niveles actuales. Mis supuestos muestran rendimientos esperados anuales de alrededor del 8 por ciento para el S&P actualmente frente al 9-10 por ciento históricamente, de ahí el pobre perfil de riesgo / recompensa. Si sufrimos una corrección, el índice puede subir desde ese nivel en línea con el crecimiento económico real, no con el frenesí impulsado por los estímulos. Veo las probabilidades de una corrección como esta en alrededor del 50 por ciento. El futuro es difícil de predecir, pero las correcciones son parte de la inversión, y la economía históricamente siempre ha tenido correcciones como esta después de la guerra, que es esencialmente la forma en que la economía ha funcionado durante la pandemia.

- Algo que es súper interesante es cómo los precios de los bonos y las acciones a largo plazo se han correlacionado positivamente. Después de 2008, en general ha habido una correlación negativa entre las acciones y los precios de los bonos, lo que los convierte en muy buenos diversificadores entre sí. Ahora, están operando en la misma dirección en días con grandes liquidaciones en el mercado, lo que se debe a que la Fed se está quedando sin municiones que puedan usar para respaldar a la economía sin causar más consecuencias no deseadas y caos. Vea la la puesta a punto del 2013 para conocer algunos precedentes.

Esta es mi estrategia.

1. Reduzca el riesgo ahora

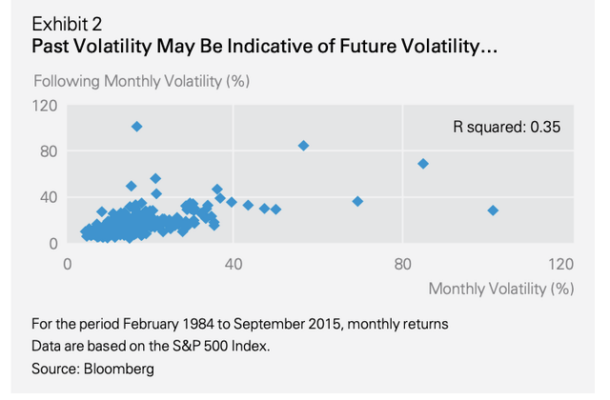

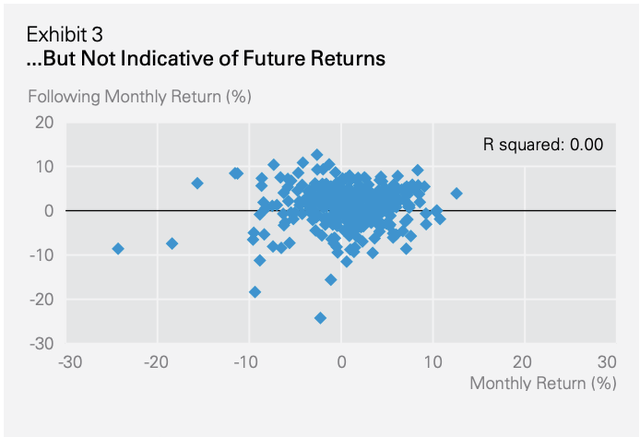

La investigación académica muestra que los rendimientos futuros de las acciones generalmente no se pueden predecir a partir de subidas o caídas de precios. Históricamente, si las acciones caen un 10 por ciento en un mes, por ejemplo, los rendimientos futuros realizados cambian poco en comparación con si las acciones están planas o suben. Sin embargo, la volatilidad generalmente se puede pronosticar de manera efectiva a partir de la volatilidad del mes anterior. Otra forma de decirlo es que las acciones se vuelven más peligrosas cuando aumenta la volatilidad, pero no necesariamente más rentables para invertir en ellas. Si ha subido un 20-30 + por ciento desde el inicio de la pandemia, ¿por qué no asegurar algunas ganancias?

En la universidad, construí un modelo simple que llamó la atención en Internet para aplicar los principios del conteo de cartas del blackjack en el mercado. La idea clave es estar dispuesto a reducir el riesgo en los malos tiempos y aumentar el riesgo en los buenos tiempos. Para traducir un mejor rendimiento ajustado al riesgo en dinero en el banco, debe estar dispuesto a aumentar su asignación de capital como porcentaje de su cartera en los buenos tiempos o utilizar el apalancamiento. Si está en línea con la asignación de activos de mi lector típico, probablemente tenga entre el 60 y el 80 por ciento de su cartera en acciones. En un momento como este, reequilibraría con algunas ganancias de capital en mi asignación objetivo como mínimo, y consideraría reducir la exposición de capital a algo menos del 70 por ciento si generalmente tiene una asignación más alta. Los veteranos pueden quejarse de que se supone que no puedes medir el tiempo del mercado, pero la idea real aquí es ajustar la asignación de dinero para mantener la volatilidad en la cartera algo constante, en lugar de mantener la asignación constante y dejar que la volatilidad fluctúe enormemente. Si tiene ganancias a corto plazo que no desea tomar, considere comprar algunas opciones en el S&P 500 o NASDAQ. Al igual que el mercado a principios de la década de 2000, creo que las acciones de valor y las acciones internacionales probablemente se comportarán bien, pero las valoraciones para algunas áreas de la tecnología realmente superan lo que están produciendo sus negocios subyacentes. Esperaría que empresas como Altria (NYSE: MO ) y CVS Health (NYSE: CVS ) lo hicieran bien en una corrección de ganancias, pero no me gustaría estar pagando 100 veces las ganancias por cualquier tipo de oferta pública inicial (OPI o por su siglas en español OPV) de tecnología que estén de moda en este momento.

2. Sepa cómo ejecutar las pérdidas

Hasta este punto, si el mercado termina cayendo, la forma más fácil de añadir valor a su cartera es aprovechar las pérdidas fiscales en la caída. La mayoría de los asesores financieros buscan pérdidas para ejecutar al final del año, pero el mejor enfoque es ejecutar las pérdidas de manera oportunista cuando el mercado está a la baja. Esto es cierto para todos los mercados bajistas. Las «reglas de la venta de lavado» o “Wash-Sale Rule” requieren que espere 31 días para volver a comprar cualquier cosa que venda, pero con los ETF, siempre habrá un producto que no sea muy diferente al que está vendiendo, y puede mantener sus objetivos de equidad beta, duración, etc. constante de esta manera. Con acciones individuales, es posible que no desee vender algo que cree que se recuperará, pero mi experiencia en general ha sido que vender las acciones perdedoras y mantener a las ganadoras tiene sentido tanto desde una perspectiva económica como fiscal. Una explicación más detallada de las tácticas de ejecución de pérdidas fiscales está vinculada debajo del gráfico. Recordemos que esto solo aplica en Estados Unidos.

3. Busque activos con precios incorrectos en las liquidaciones

Durante mucho tiempo, no entendí las mejores formas de sacar provecho de la volatilidad. Pensé que sacar provecho de la volatilidad significaba comprar el miércoles y vender el viernes. Es posible hacer esto, pero el dinero real se obtiene identificando los activos que tienen un precio incorrecto debido a liquidaciones, falta de liquidez y miedo. Todavía no hay ninguno de estos con valoraciones todavía altas, pero el impulso parece estar cambiando y la volatilidad está aumentando, lo que aumenta las probabilidades de que surjan buenas ofertas.

El autor de Seeking Alpha, Ploutos, en el pasado hizo una buena serie de artículos sobre qué comprar en un mercado bajista. Su investigación encontró que las acciones de pequeña capitalización (NYSEARCA: IJR ) y las acciones de valor (NYSEARCA: RPV ) mostraban los mayores retornos y que comprar equal weight S&P 500 o S&P 500 de igual peso (NYSEARCA: RSP ) también era una buena estrategia. En la última crisis de 2020, algunas otras cosas que se valoraron incorrectamente fueron los REIT, los fondos cerrados y los bonos de alto rendimiento (que a menudo tienen un precio incorrecto, ya sea en el lado alto o bajo, debido a problemas de liquidez sistémica). Los artículos de portada / tendencias de los medios durante tiempos de estrés extremo del mercado también son una mina de oro para los inversores que encuentran y debaten sobre activos mal valorados.

Mire lo sucedido en marzo de 2020: los errores de precios tan grandes son raros, pero existen.

Conclusión

Las acciones no suben en línea recta. Con un poco de preparación, los inversores se encontrarán adecuadamente posicionados y se sentirán tranquilos la próxima vez que cierre el mercado. Asegúrese de que su riesgo sea el adecuado ahora, y cuando las acciones finalmente corrijan, habrá muchas oportunidades para desplegar efectivo a medida que los inversores sobreconcentrados y / o apalancados entren en pánico. El riesgo / recompensa no es el mejor para el S&P 500 en este momento, por lo que es necesario actuar con cautela al ver cómo reaccionan la economía y los mercados ante la presión inflacionaria continua y la desaparición del estímulo. Comprar acciones de buenas empresas nunca es una mala idea, pero el mercado en general parece estar ante un cuarto trimestre dramático este año, al menos.

artículos cubren temas relacionados con estrategias de cartera, la

inversión en valor y finanzas conductuales. Alumno de la Texas

Christian University.