En agosto de 2011, Gallup realizó una encuesta pidiendo a los estadounidenses que eligieran su mejor inversión a largo plazo. El oro fue el rotundo ganador:

El momento no podría haber sido peor.

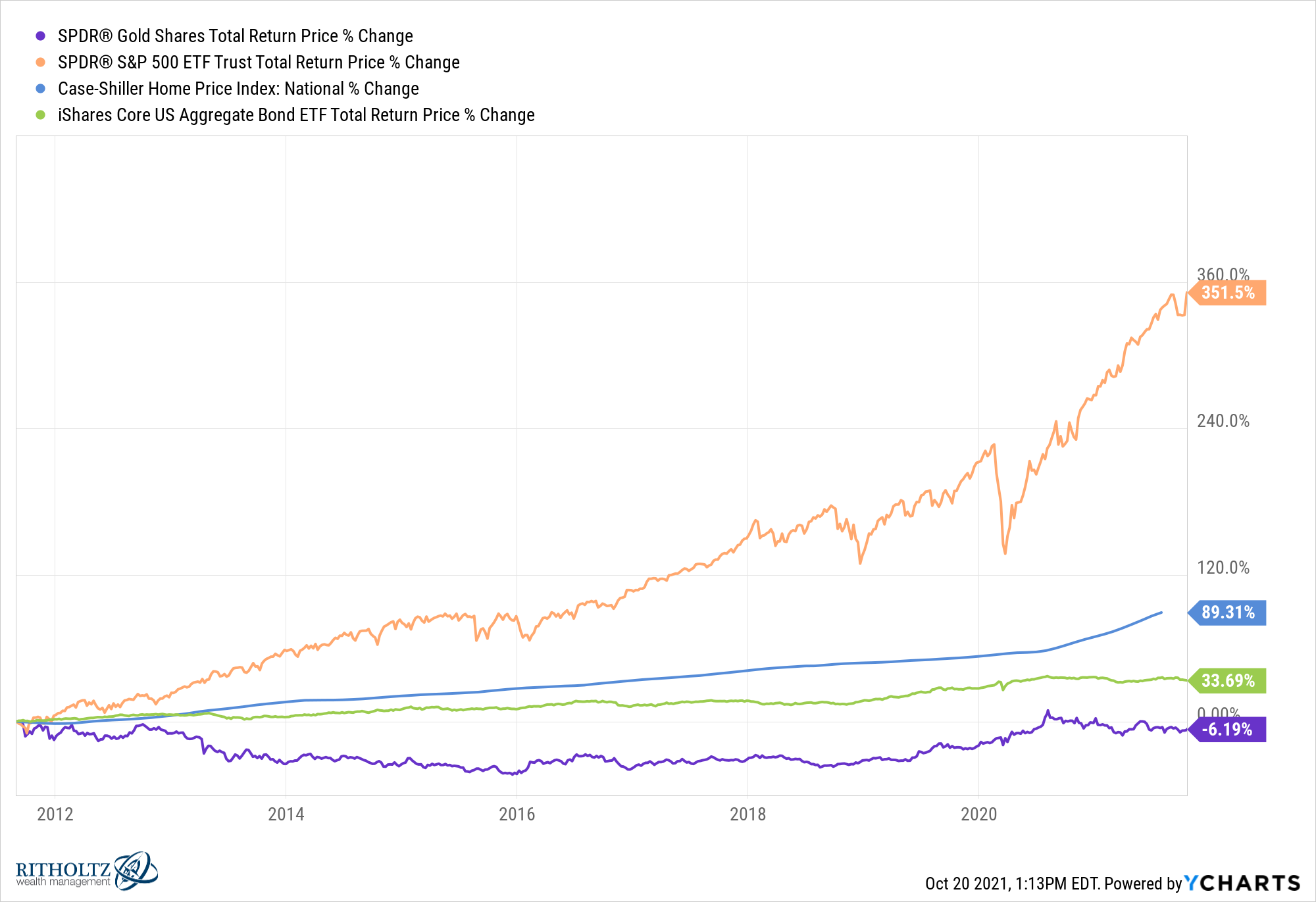

Aquí están los rendimientos del oro, las acciones, vivienda y bonos desde entonces:

El oro ha tenido rendimientos negativos desde el verano de 2011, mientras que las acciones y la vivienda se han estado moviendo al alza con fuerza. Incluso los bonos han subido un respetable 30% más.

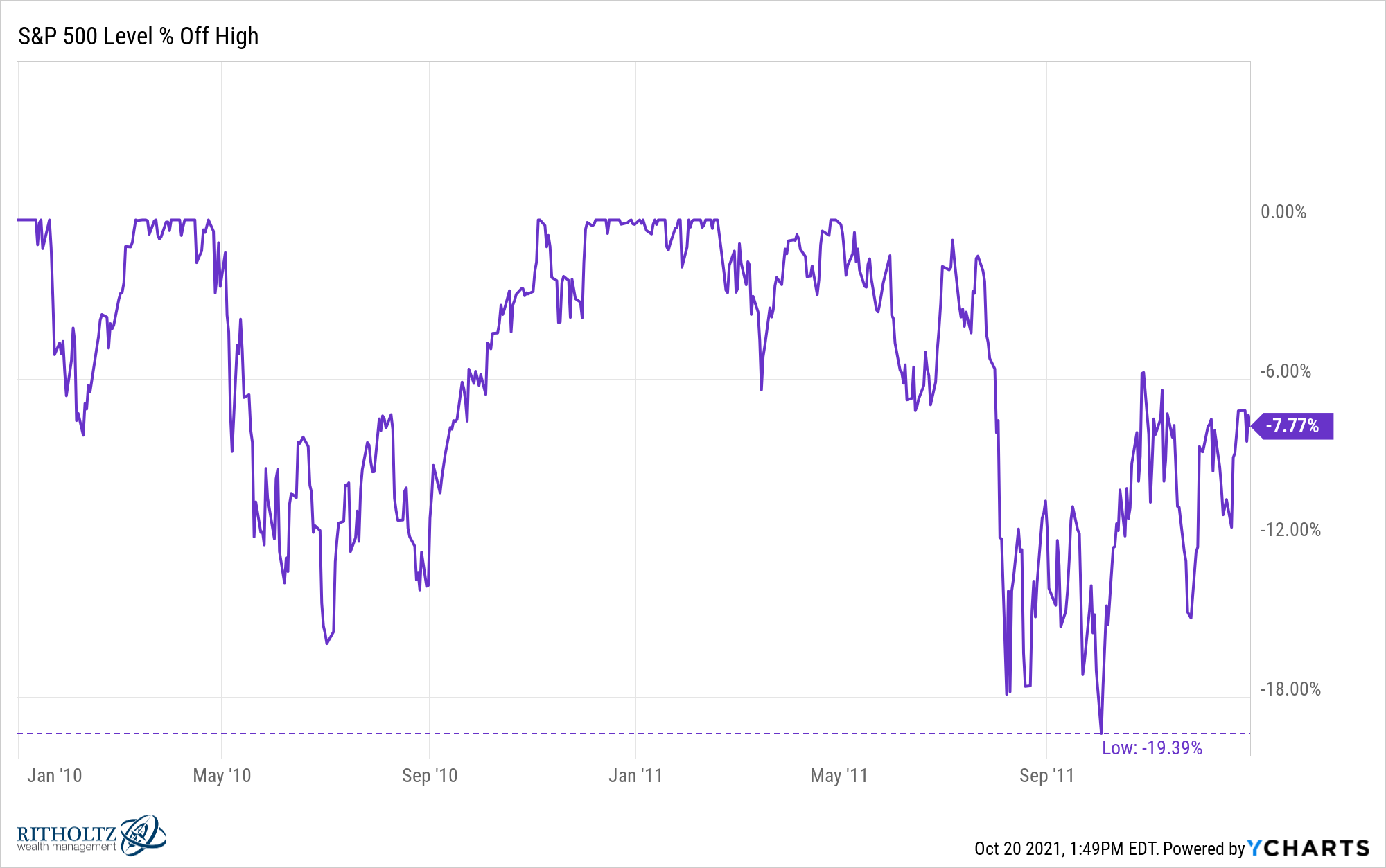

Vale la pena señalar el entorno de mercado en el que esto ocurrió. El mercado de valores estaba en medio de lo que se convertiría en una corrección cercana al 20%:

Los inversores todavía estaban marcados por la Gran Crisis Financiera y todos los macro-aficionados alertaban por todas partes de la hiperinflación que se avecinaba por parte de la Fed. El oro parecía una operación perfecta.

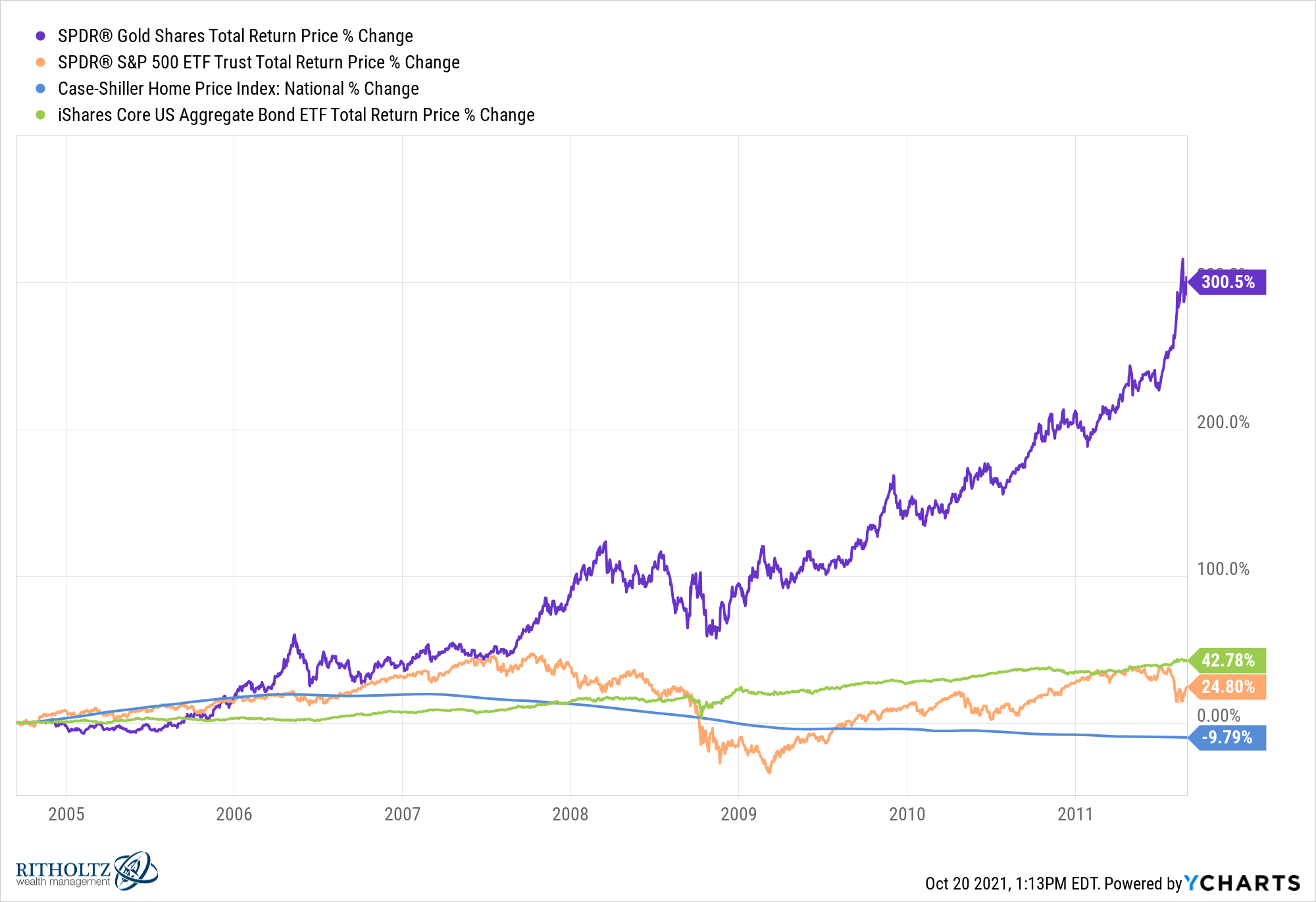

El problema es que el oro ya tuvo la mejor rentabilidad de este grupo, con diferencia, en los anteriores 10 años:

El mercado de valores salía de una década perdida. El mercado de la vivienda estaba todavía a un año más o menos de tocar fondo desde el colapso. Y los bonos del Tesoro a 10 años estaban rindiendo alrededor del 2%, por lo que la gente pensó que las tasas no tenían a dónde ir más que subir.

Tiene sentido que los inversores se enamoren de los activos de mejor rendimiento.

Ves a otros hacerse ricos. Te dices a ti mismo que habrías invertido en ese activo si tuvieras la oportunidad de hacerlo todo de nuevo. Así es como los inversores se convencen de invertir en cualquier activo que tenga el mejor rendimiento en un momento dado.

Es la naturaleza humana. Ir con la manada.

Si tuviéramos que hacer este ejercicio ahora mismo, hay algunos ganadores obvios en los que la gente ha estado acumulando posiciones: criptomonedas, acciones tecnológicas, nuevas empresas, tal vez, incluso viviendas.

Seguro que piensa que es un gran momento para ser contrarian y apostar contra los mayores ganadores de la última década más o menos.

Desafortunadamente, ser contrarian es mucho más fácil con el beneficio de la retrospectiva. El oro es un claro ejemplo, pero seguramente no estaba tan claro en ese momento.

¿Recuerda a John Paulson en The Greatest Trade Ever? Ya sabes, el tipo que ganó miles de millones apostando contra el mercado inmobiliario. En 2010, creó versiones de su fondo de cobertura denominadas en oro. También creó fondos específicamente para invertir en oro.

La gente estuvo llamando como loca a su puerta para darle dinero después de su gran apuesta en corto.

¡Ups!

Podría afirmar que hay ciertas partes del sector tecnológico que tienen una sensación similar hoy en día, pero ir contra la corriente es más difícil de lo que parece.

Ser contrarian requiere paciencia, pero también debes tener razón. Apostar simplemente contra las cosas que están funcionando bien no es una estrategia útil. También debe ser muy preciso en el tiempo y tener un catalizador que hará que la inversión tenga un rendimiento inferior.

Elegir mal momento en una operación contrarian es igual a estar equivocado.

Los máximos y mínimos del mercado también son raros.

La mayoría de las veces estamos en medio de un ciclo de mercado, no al principio ni al final. Por eso es importante evitar anclarse a puntos de precio de máximos o mínimos anteriores. Puedes volverte loco si determinamos el valor en función de puntos de precio altos o bajos.

Nadar contra la corriente también puede ser solitario y doloroso. Es más divertido estar de acuerdo con la multitud que apostar constantemente en su contra. Y aunque la mentalidad de rebaño puede llevar a los inversores por mal camino hacia los extremos, la mayoría de las veces la multitud tiene razón.

Las tendencias, en ambas direcciones, pueden durar mucho más de lo que la mayoría de los inversores suponen. El hecho de que piense que los precios se han separado de los fundamentos no significa que vaya a ver un giro de inmediato.

Los mercados alcistas pueden durar más de lo que cree. Las acciones estadounidenses subieron un 13% anual entre 1946 y 1968. El mercado ganó un 17% anual entre 1978 y 1999. La subida actual que comenzó en 2009 ha tenido rendimientos anualizados cercanos al 19% desde el punto más bajo de los mínimos de la Gran Crisis Financiera.

Por otro lado, el mercado tardó 25 años en alcanzar los máximos de 1929 tras la Gran Depresión. El Dow cotizaba a 982 a principios de 1966. Todavía estaba en ese mismo nivel en el otoño de 1982 antes de alcanzar nuevos máximos para siempre. 1

Estoy seguro de que la gente estuvo pidiendo máximos de mercado durante años durante cada uno de los grandes mercados alcistas de la historia, al igual que pidieron mínimos en los desagradables mercados bajistas.

Las tasas de interés no fueron a ninguna parte durante 30 años desde la década de 1920 hasta la de 1950, luego aumentaron desde finales de la de 1950 hasta principios de la de 1980 y han estado cayendo durante más de 40 años desde entonces.

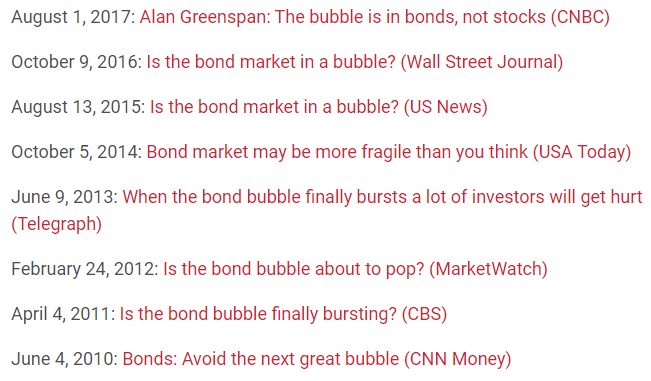

Y, por supuesto, la gente ha estado llamando al entorno actual una burbuja de bonos durante años:

Ser contrarian en el oro en 2011 funcionó bien. Ser contrarian en bonos no.

Mira, no estoy diciendo que siempre deba seguir la tendencia. Por supuesto que puede ser un consejo terrible, especialmente en los extremos. Solo sé que no soy lo suficientemente inteligente para saber cuándo terminará el ciclo actual.

Por lo tanto, voy a evitar irme a ninguno de los extremos: no voy a apostar con todo exclusivamente en todo lo que ha funcionado bien en el pasado reciente, al igual que no voy a apostar con todo incluido contra esos mismos activos ganadores recientes intentando jugar a ser contrarian.

Algunos inversores se sienten más cómodos tratando de ser héroes.

Me siento más cómodo diversificando y admitiendo mis limitaciones.

Ser contrarian y ganar dinero al mismo tiempo es difícil.

1 Los rendimientos nominales para ambos períodos siguieron siendo positivos porque los rendimientos de los dividendos fueron más altos, pero todavía fueron tiempos terribles para los inversores.