Un lector pregunta:

El S&P rindió un 18 % en 2020 después de un año caótico, en 2021 la volatilidad se redujo considerablemente y el S&P rindió un 28 %: ¿qué efectos psicológicos tiene esto en los inversores teniendo en cuenta cómo ha ido en los últimos dos años y los mercados de EE. UU. siguen teniendo un rendimiento superior? Con eso en mente, ¿las liquidaciones recientes se han basado totalmente en la valoración o cree que también hay están envueltas las emociones de los propios inversores?

Hay muchas de razones por las que el mercado de valores ha caído ahora (ver aquí mi lista).

Obviamente, esta semana se ha tratado de Rusia yendo a la guerra con Ucrania.

Pero ha habido momentos históricamente en los que el mercado de valores ignora los eventos geopolíticos, la Fed o los datos económicos.

Luego, hay momentos en que los mercados se preocupan mucho por estos factores.

¿Cuál es la mayor diferencia? ¿Por qué el mercado se preocupa por estas cosas a veces pero las ignora en otras ocasiones?

Si tuviera que reducirlo a una razón, probablemente sea el precio.

Después de grandes ganancias, algunos inversionistas invariablemente van a encontrar razones para vender y asegurar sus ganancias. Y después de grandes pérdidas, algunos inversores invariablemente van a encontrar razones para comprar, incluso cuando las noticias siguen siendo sombrías.

Durante un mercado alcista, todo el mundo parece un genio y parece que los buenos tiempos durarán para siempre. Las cosas mejoran, pero eventualmente mejoran a un ritmo más lento.

Una vez que se incorporan expectativas más altas y el rendimiento ha sido bueno, es mucho más fácil para los inversores vender. Cuando las cosas empiezan a caer, muchos inversores quieren asegurar sus ganancias.

A veces, estas correcciones se convierten en mercados bajistas.

Durante los mercados bajistas, todos parecen idiotas y parece que los malos tiempos durarán para siempre. Las cosas empeoran, pero eventualmente empeoran a un ritmo más lento.

Así es como los mercados tocan suelo y suben.

Repita el proceso en bucle y tendrá el comportamiento del mercado.

Estos ciclos no funcionan de forma exacta y siempre con el mismo patrón, pero seguro que entiendes la idea.

Solo mire las ganancias de los últimos tres años para el S&P 500:

- 2019 +31,5%

- 2020 +18,4%

- 2021 +28,7%

Ahora el Nasdaq 100:

- 2019 +39,0%

- 2020 +48,6%

- 2021 +27,4%

Eso es un rendimiento total de tres años del 100% para el S&P 500 y más del 160% para el Nasdaq 100.

Los retornos han sido increíbles.

Las acciones de crecimiento, específicamente de la variedad tecnológica, se han visto aplastadas en los últimos meses, con muchas acciones cayendo entre un 50% y un 80% durante el último año.

¿Por qué es este el caso?

Claro, está la Reserva Federal y las tasas en aumento y la inflación más alta y las expectativas infladas de la pandemia. Pero este grupo también experimentó rendimientos sobresalientes durante muchos años.

El Nasdaq 100 subió más de un 1400 % en total desde 2009 hasta 2021. Esa es una rentabilidad anual de más del 23 % durante casi una década y media. Los buenos tiempos simplemente no podían durar para siempre.

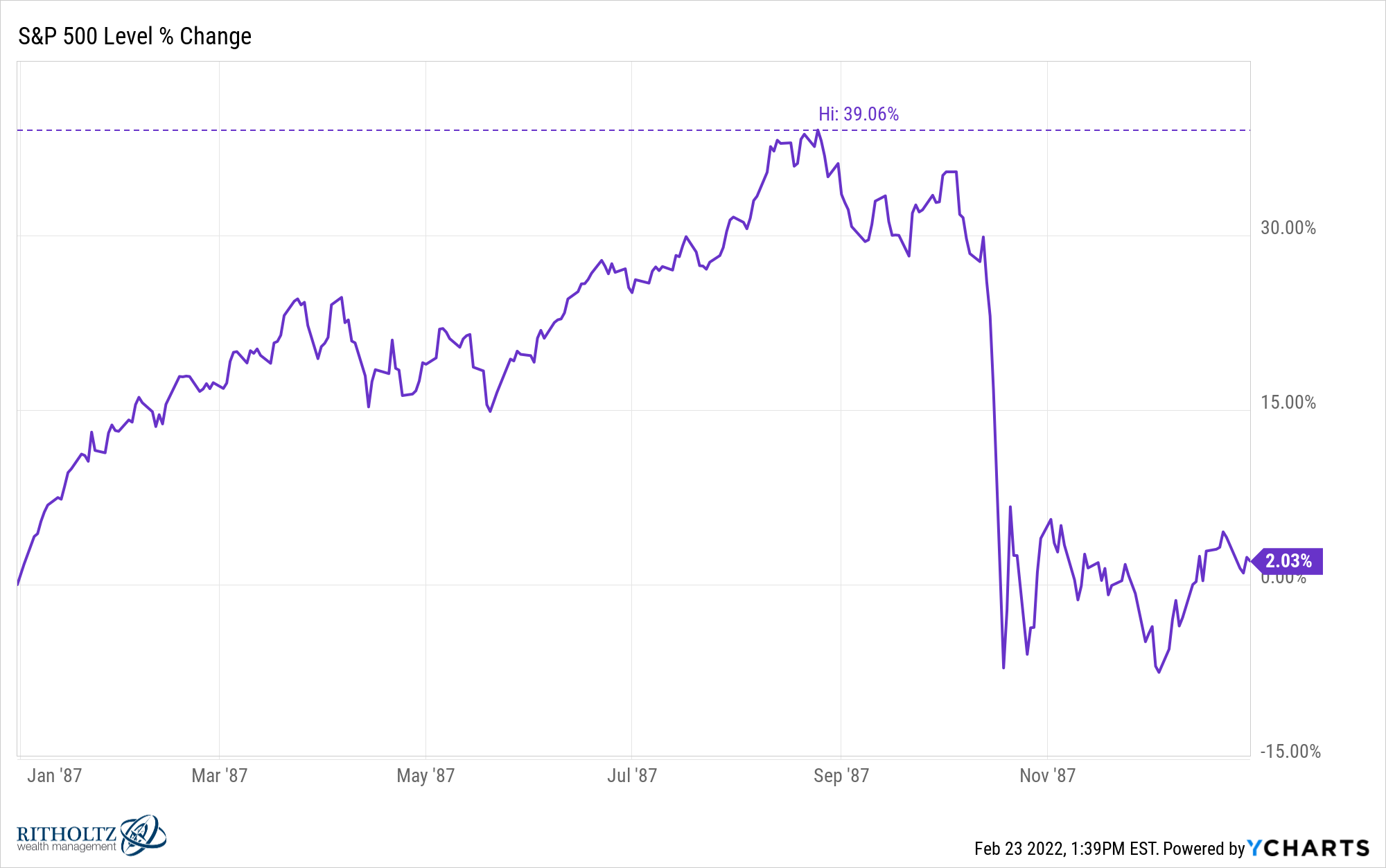

El accidente del Lunes Negro de 1987 es un ejemplo perfecto de este fenómeno.

Hubo muchas fuerzas estructurales que ayudaron a causar el peor accidente de un día en la historia.

Las tasas de interés estaban aumentando (casi un 10 % para los bonos del Tesoro a 10 años) y el seguro de cartera ayudó a desencadenar una cascada de órdenes de venta ese día.

Pero las acciones también habían experimentado rendimientos gigantescos en el período previo a esa caída.

Hasta agosto de ese año, el S&P 500 subió casi un 40% (y eso sin dividendos) antes del colapso:

Y ese retorno del 40% siguió al retorno anual del 20% entre 1982 y 1986.

A veces, la razón por la que las acciones caen es porque las ganancias fueron demasiado buenas durante demasiado tiempo y las expectativas de los inversores se desvían de la realidad.

Podría culpar a las valoraciones más altas por esto, pero la psicología de los inversores es lo único que importa a corto plazo.

Supongo que esto podría convertirse en una situación de colapso en toda regla si se consideran todas las piezas involucradas en la economía global en este momento.

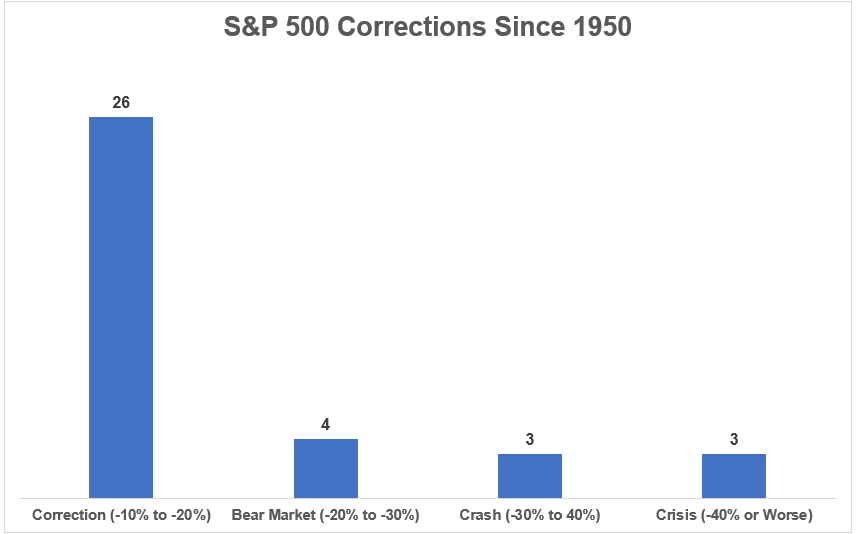

Pero también es importante recordar que la mayoría de las veces que cae el mercado de valores, una corrección es mucho más probable que una caída.

Según mis cálculos, esta es la corrección número 37 del 10% o más desde 1950 para el S&P 500. Así es como se ve la distribución de esas correcciones:

Aproximadamente 3 de cada 4 caídas de dos dígitos han sido solo una corrección (según mis definiciones). Los mercados bajistas, los colapsos y las crisis en toda regla se dan, pero en contadas ocasiones.

Por supuesto, eso no significa que esta corrección no se convierta en un crash. Aquí es donde la psicología de los inversores hace que predecir estas cosas sea extremadamente difícil.

Así como el mercado de valores puede romper al alza, a veces las pérdidas engendran pérdidas y el péndulo oscila demasiado en la otra dirección.

Se siente como si el mundo se estuviera desmoronando en este momento.

Algún día ya no se sentirá así.

Simplemente no sé cuándo.

Hablamos sobre esta pregunta en el Portfolio Rescue de esta semana:

Bill Sweet se unió esta semana para hablar sobre el tratamiento fiscal de las criptomonedas y algunas estrategias para reducir impuestos , cuanto menos, peculiares que intenta la gente.