Hagamos un resumen rápido de algunas de las mayores preocupaciones de los inversores en este momento (sin ningún orden en particular):

- Rusia va a la guerra con Ucrania.

- La inflación está en su nivel más alto en 4 décadas.

- La Fed endurece la política monetaria.

- Las acciones de crecimiento se están desplomando.

- Podría decirse que estamos en el mercado inmobiliario más loco de la historia.

- Las tasas de interés finalmente comienzan a subir.

- Hay escasez en el mercado laboral y en la cadena de suministro.

- El mercado de valores está en medio de una corrección.

- Y llevamos dos años en una pandemia.

Esta no es una lista exhaustiva, pero incluso si me dejé algunas cosas, hay mucho por lo que preocuparse en este momento.

Podría intentar revisar esta lista para proporcionar datos, contexto y opiniones sobre cada variable a tener en cuenta en cada uno de los casos, pero eso no servirá de mucho ya que la única variable que importa, el futuro, es imposible de conocer con exactitud.

E incluso si tuviera la capacidad de darte los titulares que saldrán en el futuro, probablemente aún no podrías ganar mucho dinero con ellos. Nadie podría haber pronosticado que el mercado de valores subiría más del 50% en 2020 y 2021 a pesar del inicio de sufrir la peor pandemia en 100 años.

Cuando los mercados se vuelven locos, tiene 3 opciones sobre qué hacer con su cartera:

- Hacer más.

- Haz menos.

- No hacer nada.

Esforzarse más y hacer más por lo general conduce a mejores resultados en muchos aspectos de su vida. Estudia más y podrás obtener mejores calificaciones. Practica más y podrás mejorar en los deportes. Ve al gimnasio con regularidad y podrás transformar tu cuerpo.

Invertir no necesariamente funciona así.

A menudo, cuanto más te esfuerzas y más haces, peores son tus resultados. Es contraintuitivo pero cierto.

Y hacer más a menudo es aún más dañino cuando se hace en los peores momentos posibles.

Todos queremos ser héroes cuando los mercados se vuelven volátiles. Hay personas que quieren elegir el momento perfecto, clavar el suelo, vender en las roturas para comprar en las caídas, etc.

Las correcciones y los suelos parecen fáciles en retrospectiva, pero es imposible predecirlos en tiempo real. Cuando los mercados están cayendo, la naturaleza humana toma el volante mientras los fundamentos están atados en el maletero.

Y cuando la naturaleza humana toma el volante, se vuelve mucho más fácil cometer errores. Minimizar los errores es la forma de ganar durante una corrección del mercado.

En su libro, Winning the Loser’s Game, Charley Ellis ofrece una de mis analogías de inversión favoritas de todos los tiempos:

En el tenis profesional, el resultado final está determinado por las acciones del ganador. Los tenistas profesionales golpean la pelota con fuerza con una precisión láser a lo largo de peloteos largos y, a menudo, emocionantes hasta que un jugador es capaz de sacar la pelota fuera del alcance de su rival o capaz de obligar al otro jugador a cometer un error. Estos espléndidos jugadores rara vez cometen errores.

El tenis amateur es completamente diferente. El resultado lo determina el perdedor. Los tiros brillantes, los rallies largos y emocionantes y las recuperaciones aparentemente milagrosas son pocas y distantes entre sí. La pelota se golpea demasiado a menudo en la red o fuera de los límites, y las dobles faltas en el servicio no son infrecuentes. En lugar de tratar de agregar potencia a nuestro servicio o golpear más cerca de la línea para ganar, debemos concentrarnos en recuperar la pelota de manera constante. Los aficionados rara vez vencen a sus oponentes, sino que se vencen a sí mismos. El vencedor en el juego del tenis obtiene una puntuación más alta porque el oponente está perdiendo aún más puntos.

En los partidos jugados por profesionales, alrededor del 80% de los puntos los gana un jugador que hace un gran tiro. En los partidos jugados por aficionados, alrededor del 80% de los puntos se pierden cuando un jugador comete un error.

Los mejores tenistas del mundo lanzan tiros ganadores mientras que el resto de nosotros golpeamos a la red.

La mayor diferencia entre el tenis y la inversión es que nunca llegarás a la misma cancha que Roger Federer o Serena Williams, pero todos los inversores juegan en la misma superficie (el mercado).

Voy a contarte un pequeño secreto: la mayoría de los inversores profesionales harían mejor en adoptar un enfoque amateur al invertir. Sí, hay inversores inteligentes que pueden, y lo hacen, alcanzar a esos ganadores, pero no de forma constante y, sin duda, es un grupo que se está reduciendo con el tiempo.

El otro 99% de nosotros está mejor evitando errores haciendo movimientos estúpidos en el momento equivocado.

Estos son algunos de los mayores errores que cometen los inversores durante una corrección:

- Tratando de cronometrar el mercado.

- Confundir su horizonte temporal con el de otra persona.

- No cumplir con su plan de inversión.

- No tener un plan de inversión en primer lugar.

- Tratando de burlar al mercado.

- Prestar más atención a la bolsa a lo largo del día de lo habitual.

Sé que esta no es la forma más atractiva de invertir, pero para la gran mayoría de la población ofrece la mayor probabilidad de éxito.

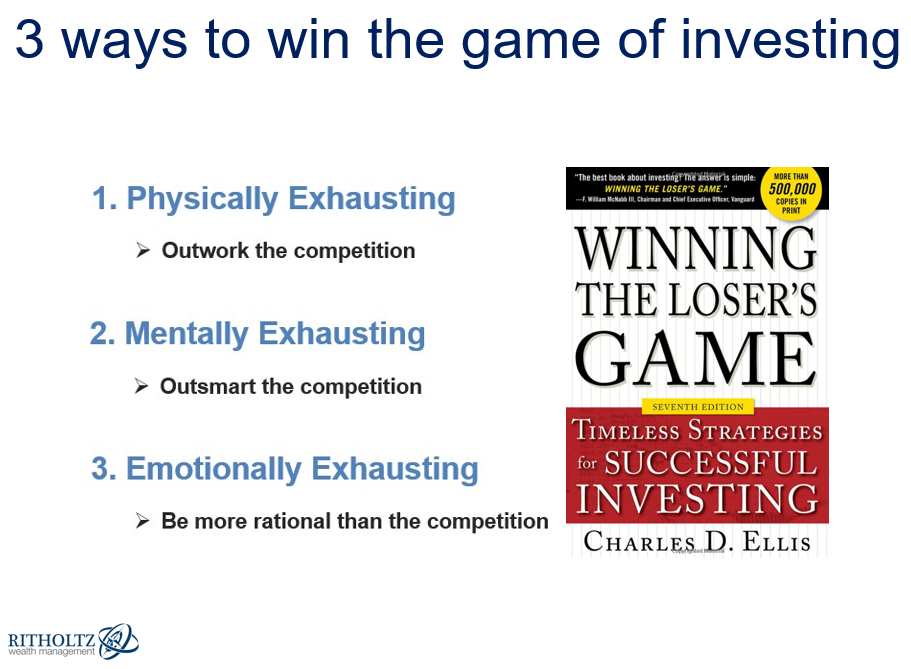

Disfruto tanto el libro de Ellis que utilizo otro concepto suyo cuando imparto alguna conferencia. Él dice que realmente solo hay 3 formas de ganar en el juego de la inversión, cada una es agotadora a su manera:

Ya hablé sobre el problema con el número uno: trabajar más duro no conduce automáticamente a mejores resultados en el mercado y, de hecho, a menudo empeora aún más su rendimiento.

El problema con el número dos es que siempre habrá alguien más inteligente que tú invirtiendo en los mercados. Hay fondos de cobertura llenos de doctores, científicos espaciales y cuánticos armados con los mejores datos, tecnología y cerebros del negocio.

Eso deja el número tres: ser más racional que la competencia.

Ser más racional requiere el uso de una mentalidad a largo plazo. Requiere paciencia, disciplina y la capacidad de ignorar las fluctuaciones a corto plazo en el mercado.

No es fácil, pero sigue siendo su mejor apuesta para sobrevivir a las inevitables correcciones del mercado.

Pingback: El verdadero motivo por el que ha caído el mercado por Ben Carlson