¿Qué es el short float y cómo se puede utilizar para hacer mejores operaciones? por Timothy Sykes

Conocido como el trader de las penny stocks. Después de ganar un millón de dólares en su primer año de Universidad comenzó su popularidad. En 2007 publicó su famoso libro “An American Hedge Fund: How I Made $2 Million as a Stock Operator & Created a Hedge Fund”. Además, es conocido por sus obras benéficas.

Timothy Sykes

/ timothysykes.com

Tiene que ver con el interés corto o el número de vendedores cortos en una acción. Y puede usarlo para ayudarlo a planificar sus operaciones.

Llevo años diciendo que los vendedores en corto son los nuevos promotores. Algunas de las acciones “más calientes” se disparan a lo grande como resultado del cierre de cortos. Si sigue las reglas y aprende a aprovechar el impulso, puede encontrar muchas oportunidades.

Por supuesto, no es tan simple. Pero vale la pena saber cómo encontrar el short float de una acción y lo que puede significar para la acción del precio.

¿Qué es el Short Float?

El término “short float” le indica cuántas acciones de los vendedores en corto se están pidiendo prestadas.

Una empresa tiene acciones en circulación y en flotación.

Las acciones en circulación es el número de todas las acciones que existen. Las instituciones, los inversores a largo plazo y los insiders poseen algunas de esas acciones.

Las acciones en flotación son el número de acciones disponibles para negociar. Es la parte de las acciones en circulación que los inversores minoristas pueden negociar.

El short float es una estimación de las acciones que los comerciantes han pedido prestadas para vender al descubierto.

Es una estimación porque los informes de las acciones flotantes en corto solo se publican dos veces al mes.

¿Por qué es importante la short float?

Es bueno saber cuántas acciones se están usando en corto en una determinada acción.

El short float puede darle una idea del sentimiento que existe en las acciones. Puede mostrarle si la perspectiva del mercado es alcista o bajista.

Si el short float es alto, podría significar que mucha gente está apostando contra la acción. Si es bajo, podría ser que la gente crea que va a subir más.

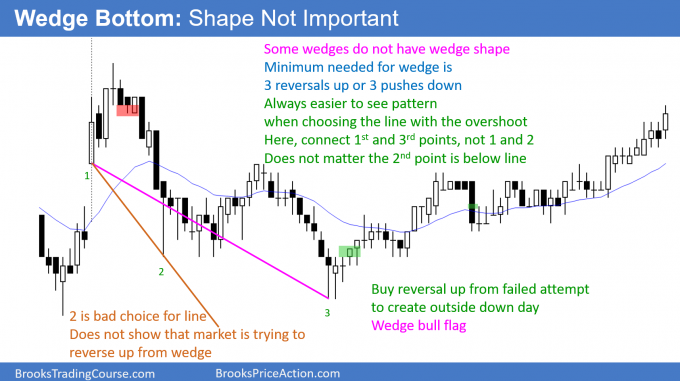

A veces hay demasiado interés en corto en una determinada acción. Los cierres de cortos pueden ser muy agresivos. Si el sentimiento general cambia rápidamente, las acciones pueden dispararse.

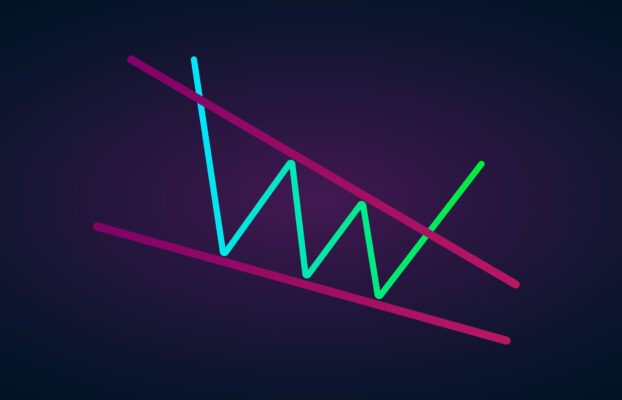

Un cierre de cortos se produce cuando los vendedores en corto provocan un aumento en el precio de una acción muy vendida. Es un rápido aumento en el precio de una acción debido a la falta de oferta y al exceso de demanda de la acción, ya que los vendedores en corto cubren (liquidan) sus posiciones. Para cerrar sus posiciones cortas, los vendedores se ven obligados a comprar para cubrir, creando una gran demanda.

Cuando la demanda excede la oferta, el precio debe subir. Si hay más personas que quieren comprar de las que venden, el precio sube.

Cuando hay muchos vendedores en corto que intentan salir, combinados con compradores de impulso, el precio puede subir RÁPIDAMENTE. Los vendedores en corto en momento de pánico se pisan unos sobre otros para salir. El precio puede subir en un movimiento parabólico.

¡Hay formas seguras de vender acciones en corto! Si ha leído mi libro, «An American Hedge Fund» sabrá que hice mi segundo millón de acciones promocionadas con ventas en corto . *

* Nota: el éxito como trader requiere dedicación y esfuerzo. La mayoría de los traders, aproximadamente el 90%, pierden dinero. Mis resultados no son los típicos. Haga los deberes y nunca arriesgue más de lo que puede permitirse perder.

Si se hace bien, las ventas en corto pueden ser lucrativas. Tiendo a evitarlo en estos días porque no es un patrón que mis alumnos puedan replicar con facilidad. Ahora prefiero comprar en las caídas. Y un alto short interés también puede ayudar a este patrón.

¿Qué parte del flotante de una empresa se puede vender en corto?

En teoría, el flotante completo de una empresa puede venderse en corto. Usted podría tener el 100% de short interes.

Pero es raro que el porcentaje de flotante en corto sea más del 50% del total. Incluso ver un short interes del 40% es algo raro.

Recuerde que una acción en corto es una acción prestada. Tienes que pedir prestadas acciones a tu broker para vender.

Si el 100% del flotante fuera usado para vender en corto, eso significaría que todos los que poseían acciones prestaron todas y cada una de sus acciones.

Es posible. ¡Cualquier cosa puede pasar en el mercado! Es divertido pensar en una proporción del 100%. Pero es más que improbable.

Short Ratio vs. Short Float

El short interes ratio, o short ratio, es un porcentaje.

Toma el número de acciones en corto y lo divide por las acciones en flotación. Convierta eso en un porcentaje.

Digamos que hay 100 acciones en corto en una acción que tiene 1.000 acciones en flotación.

Divida 100 entre 1.000 y obtenga una décima parte. Entonces, en nuestro ejemplo hipotético, el short interes ratio, o short ratio sería del 10%.

La short float se expresa como un número. Serán como cientos de miles o incluso millones. Eso no te dice tanto como la relación de short float ratio.

Puede hacer el mismo proceso con acciones en circulación y hacerse una idea del short interes ratio, o short ratio de la empresa en su conjunto.

El short interes ratio, puede ser más útil porque le brinda la información relativa. Saber cuántas acciones se venden en corto no es suficiente. Si no sabe cuánto es en relación con las acciones disponibles, puede ser engañosamente pequeño o grande.

¡Sin embargo, no tienes que ser bueno en matemáticas! Si sabe dónde buscar, puede encontrar que las matemáticas ya están hechas por usted …

¿Cómo encuentro el short float?

Cualquier sitio web financiero con buena reputación debe tener datos de las acciones flotantes en corto.

Si tiene un buen broker, también debe tener esa información disponible para usted.

Hay algo a tener en cuenta. NYSE y Nasdaq solo actualizan sus datos de short float dos veces al mes. Eso significa que a menos que publiquen datos ese día o el día anterior, su información será una estimación aproximada en el mejor de los casos.

La mayoría de los sitios web financieros incluyen la fecha de la actualización más reciente, para que sepa qué tan actualizados están sus datos.

¿Qué es un buen porcentaje de acciones flotantes?

En el mercado, no se puede pensar en términos de blanco y negro. Algo bueno o malo no aplica.

Tienes que pensar qué funcionará con tu estrategia.

Supongamos que está operando una ruptura y los datos de acciones en flotación en corto muestran que hay muchos vendedores en cortos. Podrías conseguir un pequeño cierre de cortos.

Por otro lado, si hay mucha presión de venta, es posible que se produzca una ruptura. Los compradores pueden asustarse y el precio de las acciones puede derrumbarse.

Una alta tasa de short float también podría dificultar el endeudamiento de las acciones. A veces quiere vender en descubierto, pero no puede encontrar las acciones. Piense en la oferta y la demanda.

Si la tasa de short float es alta, eso significa que mucha gente está tomando prestadas las acciones. Hay demanda de acciones en préstamo. Los corredores pueden aprovechar la demanda y salirse con la suya cobrando comisiones más altas por los préstamos.

Las ventas en corto tienen mucho más aspectos de los que puedo explicar en un solo artículo.

¿Qué es un alto short float?

Todo es relativo. Por eso es importante conocer la diferencia entre el short float y la tasa de short interes.

Si el short float es de 100 acciones en una acción con 10.000 acciones en flotación, eso es muy bajo. Pero si la acción solo tiene 1.000 acciones en flotación, esa es una historia diferente.

Eche un vistazo a la tasa de short interes. Se expresa como porcentaje.

En el primer ejemplo, donde el short float es 100 y hay 10.000 acciones en la flotación, eso es 1%. En el segundo ejemplo, el mismo número de acciones en flotación es del 10%.

Cuando juegas blue chips, el 10% es alto y el 20% es extremo. En penny stocks, he visto short interes de alrededor del 40%. Es poco común, pero sucede.

Cuanto mayor sea el short float en relación con el flotante, mayor será la relación. No se puede determinar qué hace que un flotante alto y corto por sí solo.

Si una empresa tiene mil millones de acciones en flotación, podría tener 10 millones de acciones en corto. Parece mucho, pero es solo el 1%.

A medida que aumenta el short float, el precio sube y es más difícil pedir prestado. Solía ser mucho más difícil encontrar acciones en corto.

¿Cómo puedo beneficiarme de la información del short float?

Conocer el sentimiento del mercado es imperativo para un buena operación.

Si conoce el short interes de una acción, puede buscar rupturas. Esas rupturas pueden dar lugar a pequeñas contracciones si el interés corto es lo suficientemente alto.

Mi patrón favorito en este momento es la compra matutina de pánico. Los cierre de cortos al cubrir sus posiciones ayudan a subir el precio después de una gran caída.

Si los vendedores en corto vendieron cuando el precio cayó, tienen que cubrirse para obtener ganancias. Cuando la acción comienza a rebotar después de la caída, los compradores en corto y en caída compran y elevan el precio.

Cuanta más información tenga, mejor.

Conclusión

El short float le da una idea del sentimiento de una acción. Combinado con la acción del precio y las condiciones del mercado, puede ayudarlo a planificar su operación.

¿Existe un alto short interes en una acción que está rompiendo? Podría estar ante un posible cierre de cortos.

¿Está la acción a punto de romper un soporte importante? Podría estar preparándose para una compra directa.

¿Estás buscando entrar en corto? Un alto short interes podría significar que es difícil tomar prestadas acciones.

La relación de short float no es uno de mis indicadores principales, pero lo tengo en cuenta cuando estoy considerando una operación.

Los datos solo se actualizan dos veces al mes, pero si prestas atención, aún puedes aprovecharlos. Incluso si los datos tienen una semana de antigüedad, puede hacerse una idea de cómo se sienten las personas con respecto a las acciones.

Una tasa de short interes alta puede provocar cierres de cortos y rebotes más fuertes.

“Alto” es un término relativo … Debe considerar el short float en relación con la flotación y las acciones en circulación. Esa información se resume fácilmente en el short interes.

Hay muchas herramientas disponibles para ayudarlo a encontrar información. ¡Esa información te ayudará a estar mejor preparado!

¿Cuál es tu patrón favorito? ¿Cómo podría beneficiarse cuando hay una gran cantidad de vendedores en corto? ¡Espero sus comentarios a continuación!

">

">

El trading y la inversión son actividades fundamentalmente diferentes (juego de palabras). Muchos desafíos de la psicología del trading se dan cuando los participantes del mercado no respetan las diferencias entre los dos.

El trading y la inversión son actividades fundamentalmente diferentes (juego de palabras). Muchos desafíos de la psicología del trading se dan cuando los participantes del mercado no respetan las diferencias entre los dos.

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">

">