">

">

Cómo hacer trading con futuros de heating oil o gasóleo de calefacción por Greg Placsintar

- En el articulo de hoy vamos a mostrar como intentar beneficiarse del frío que hace en invierno. Frío que todos los años llega y obliga a encender la calefacción. Es más lógico y fácil de entender de lo que pueda pensar. En el presenta artículo, daremos a conocer una metodología de inversión con los futuros de heating oil, desarrollada a través del fondo de inversión Esfera Seasonal Quant Multistrategy. ¡Hay vida mas allá de la Bolsa y la Renta Fija!

- Artículo publicado en Hispatrading 41.

Nos gusta esta frase de uno de los mejores inversores del mundo, ya que refleja una de las razones básicas por la cual nos gusta operar materias primas. “La inversión debe tener una base racional. Si un negocio no se entiende, mejor evitarlo.” Warren Buffet

Los productos básicos como el trigo, la carne, la gasolina o el azúcar son productos que utilizamos todos los días. Es decir, los conocemos, sabemos el uso que tienen y, además, tienen la ventaja de ser muy cíclicos. Con ello nos referimos a que son productos que tienen una estacionalidad. Cumplen unos patrones muy constantes de comportamiento durante el año. Por ejemplo, esto es debido a que consumimos en mayor medida ciertos productos en unas épocas del año que en otras, se planta en unas fechas y se recoge en otras, etc. ¿Cuál es el resultado? La oferta y la demanda cambia durante el año provocando la aparición de estacionalidades.

En el artículo de este número de Hispatrading hablaremos del gasóleo de calefacción. Empieza el invierno y todos sabemos que surge la necesidad de calentar nuestras viviendas, para lo cual necesitamos energía. Esta energía puede venir de muchas fuentes, pero las más importantes son el gasóleo de calefacción, el gas natural y la electricidad.

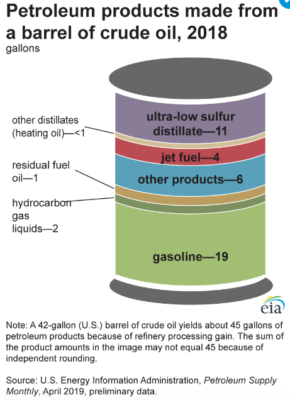

El gasóleo de calefacción procede del crudo. Una vez procesado por las refinerías, de un barril de crudo se obtiene gasolina (Futuros de RBOb), gasóleo de calefacción (Futuros de Heating Oil) y otros productos de refinado. La proporción, simplificando, es la siguiente.

De un barril de crudo de 42 galones, se obtienen unos 44 galones de productos refinado s. Los más importantes son: 19 galones de gasolina, 11 galones de ULSD (destilado con sulfuro muy bajo, que es lo que se utiliza hoy en día para el gasóleo de calefacción), 4 galones de jet fuel (queroseno), 6 galones de otros productos y 4 galones de productos residuales.

Lo más importante a destacar, desde nuestro punto de vista, es que durante el proceso de refinado se producen siempre todos estos productos, es decir, cuando la demanda de gasolina es alta y se refina gasolina, al mismo tiempo se produce gasóleo de calefacción.

En Estados Unidos destacamos dos temporadas muy importantes. La de verano, también llamada Driving Season, que la EIA la encuadra de abril a septiembre, cuyo pico es el verano ya que es cuando todos los americanos salen de vacaciones, de julio a septiembre. La segunda temporada importante es la Heating Season, es decir, la temporada de calefacción, que es entre octubre y marzo. Como podemos ver, es de pura lógica entender que la demanda de gasolina es más fuerte durante el verano y la demanda de gasóleo de calefacción es más fuerte en invierno.

Para poder operar estos productos tenemos que acudir al mercado de futuros, ya que en ningún momento tocamos la materia prima física. En el mercado de futuros los participantes más importantes son los comerciales (refinerías, gasolineras, y consumidores finales de productos, escuelas, centros de calefacción, etc.), también llamados hedgers o coberturistas. Este grupo acude al mercado con el objetivo de cubrir sus necesidades y minimizar su riesgo: vender el producto refinado (refinería) o comprar el producto refinado (central eléctrica o de calefacción) a un precio predeterminado, que luego incluyen en sus gastos y así obtienen el precio definitivo al consumidor. Ellos no acuden al mercado para especular, sino para cubrir riesgos y poder tener un precio anticipado con el que poder calcular su margen de beneficio. El otro grupo son los especuladores, que acuden al mercado para tomar el riesgo de los coberturistas y especular con él. Ellos sí que asumen un riesgo con el fin de obtener un beneficio.

En nuestra operativa tenemos muy en cuenta el movimiento de los comerciales e intentamos darles contrapartida para nosotros especular con la posición. Es muy importante señalar que nuestra operativa está siempre cubierta (Spreads), con lo que se minimiza el riesgo. Más adelante lo explicaremos con más detalle.

Características del producto

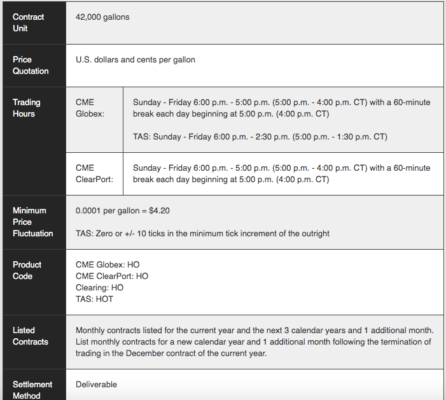

Cada contrato de futuros de gasóleo de calefacción cubre 42.000 galones, el movimiento mínimo o tick es de 4,2 USD. Es un producto de entrega física, es decir, solo se puede operar (si uno no es coberturista) hasta un día antes de las entregas. (FND: first notice day).

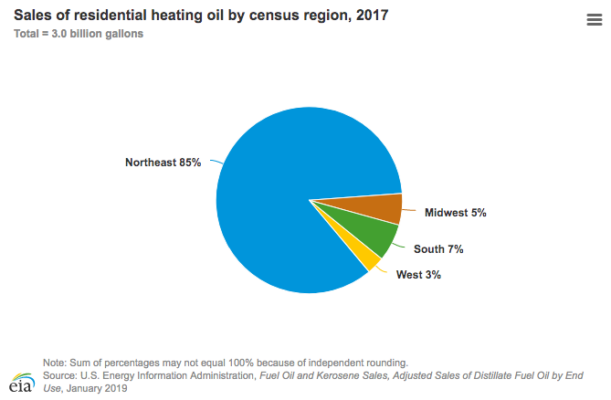

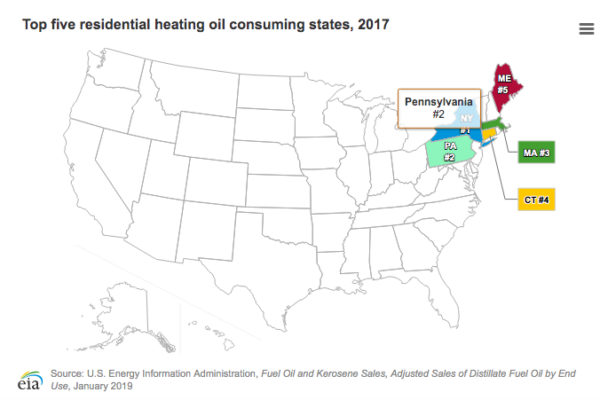

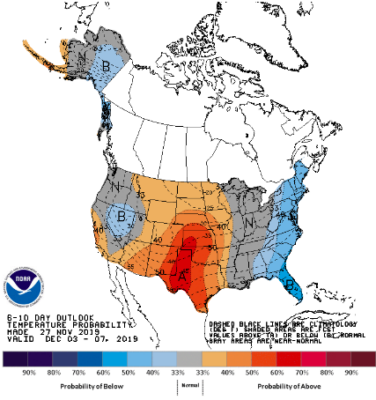

La mayoría del HO se utiliza en el PADD1 (zona norte de USA). Es importante conocer la zona de consumo ya que el factor que más afectará al consumo serán las temperaturas y la desviación de la media de las mismas.

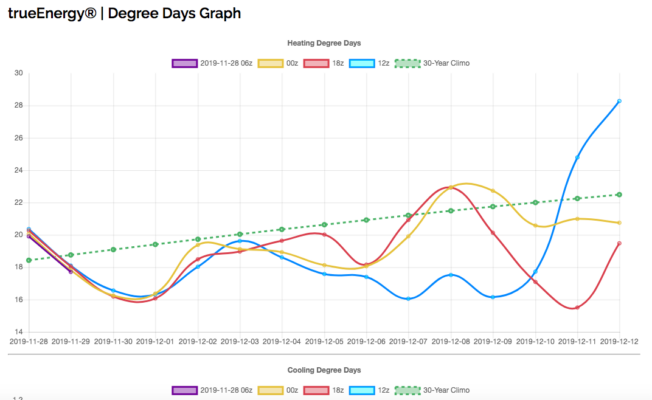

Como las temperaturas cambian todos los días, es muy importante verificar diariamente las previsiones meteorológicas y ver si están por encima o por debajo de su media. Para poder determinar y estimar la importancia de estos cambios los comerciales utilizan los llamados HHD, (heating degree day), los cuales son una medida para definir la energía necesaria para calentar una vivienda. La estimación de estos datos, los diferentes modelos de valoración y el consumo real son los que harán moverse el mercado de gasóleo de calefacción y, en consecuencia, los spreads de gasóleo de calefacción, que es lo que nosotros operamos.

Los comerciales empiezan a acumular futuros de gasóleo de calefacción antes de que empiece el invierno. Lo hacen mediante contratos de temporada, son los llamados strips, es decir, compran futuros de octubre, noviembre, diciembre, enero , febrero y marzo. En base a sus estimaciones, acumulan más en los meses que estiman que hará más frío y, por tanto, habrá más demanda. Lo hacen de esta forma (mediante el mercado de futuros) ya que sería muy caro comprar todo lo que uno estima que consumirá durante el invierno, almacenarlo y luego, si sobra, venderlo. Cada empresa tiene su forma de operar y de cubrir sus riesgos, pero lo más normal es que acuda de la forma antes mencionada al mercado. Una vez que el invierno empieza, y se consume más o menos, los comerciales empiezan a ajustar sus necesidades, si el frio es más fuerte de lo esperado pueden comprar más futuros para corto plazo y si el tiempo es mejor venden sus futuros al mercado reduciendo sus posiciones. Lo hacen en diferentes meses, y en diferentes plazos y medidas. Este es el factor que afecta a los diferenciales entre distintos meses (spreads). Hay que tener en cuenta que no es igual un mes de diciembre o enero que un mes de octubre o marzo. En los dos primeros meses normalmente hace menos frío y las posibilidades de que haga mucho frío son pocas. Al mismo tiempo los meses de diciembre y enero son más propensos a que haga más frío de lo esperado. Esto hará que sean meses más fuertes y meses menos fuertes, es decir, más acumulación o menos acumulación.

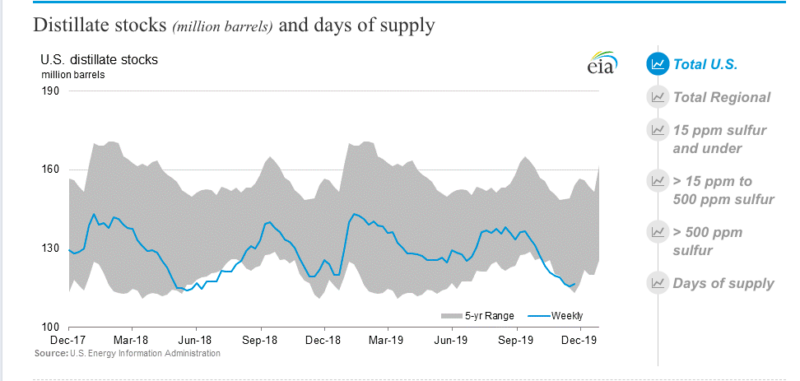

La fortaleza de los movimientos siempre dependerá de los stocks disponibles y eso hace que tengamos que ver los datos de stocks cada semana. Para ello tenemos la gran suerte de que la agencia estatal de la energía EIA (https://www.eia.gov/ ) cada semana publica los datos y son de dominio público.

Como podemos ver en la figura 6 los stocks de destilados, es decir, de Heating Oil, están en mínimos de los últimos años. Este factor es muy importante y sabemos que cuanto más bajos son los stocks la volatilidad puede ser mayor ya que si, por ejemplo, entra una ola de frío, muchos pueden lanzarse a comprar al mercado y, como la oferta es poca, el precio puede subir más que en años con una oferta abundante. Este riesgo lo cotizan los diferenciales (spreads), siendo más altos en años con pocos stocks y más bajos con muchos stocks.

Y ahora que ya hemos presentado el mercado de energía y las bases del comportamiento de los futuros de gasóleo de calefacción, vamos a ver cómo se comporta estacionalmente y dónde podemos encontrar una ventaja estacional para beneficiarnos cada año de los ajustes de los comerciales.

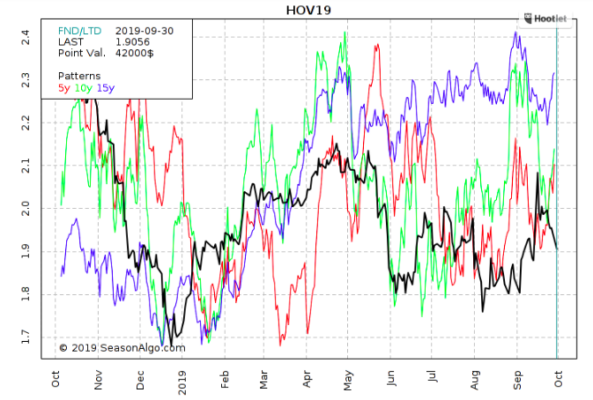

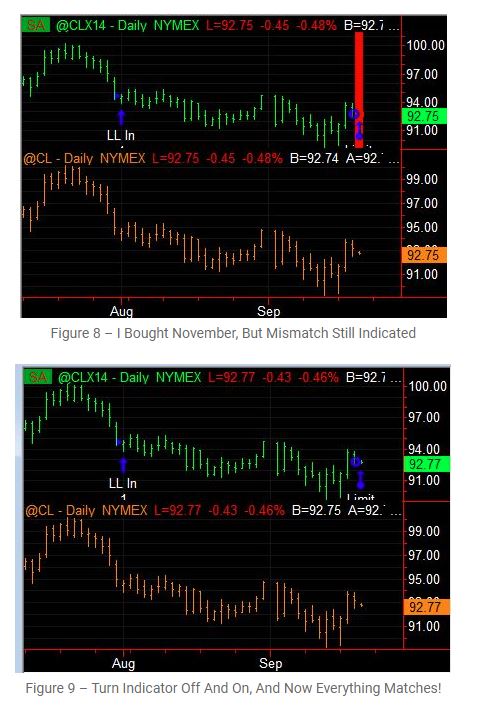

En la figura 8 se puede observar el comportamiento del contrato de futuros de Heating Oil (gasóleo de calefacción) de octubre. La línea negra: Año 2019, línea roja: media de los últimos 5 años, línea verde: media de los últimos 10 años y línea azul: media de los últimos 15 años. Se puede observar que el futuro sube en invierno, de diciembre a abril, luego baja para verano (no se utiliza mucho gasóleo de calefacción en verano, ¿verdad?) y a finales de julio o principios de agosto, empieza de nuevo a subir, es decir, de nuevo empieza la acumulación para el invierno. Hay que tener en cuenta que los comerciales empiezan a comprar futuros de gasóleo de calefacción en verano, cuando los precios son más bajos, y al no tener que hace entrega hasta octubre se ahorran todos los costes de almacenamiento. Lo que sí vemos en este gráfico, o mejor dicho, lo que no vemos en este gráfico es una estacionalidad clara. Esto es debido a que al precio le pueden influir muchos más factores, como pueden ser los geopolíticos, fortalecimiento de la divisa, conflictos bélicos, etc.

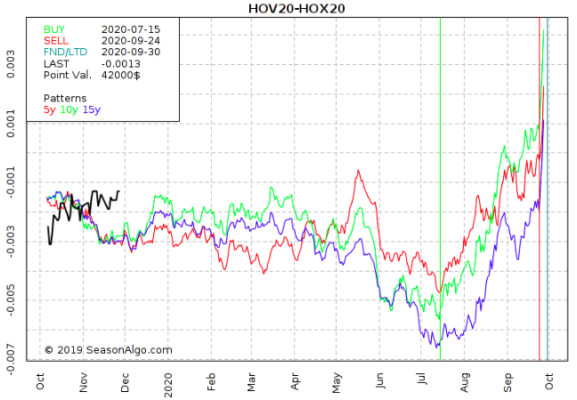

¿Qué les parece si les decimos que los profesionales trabajan los diferenciales (Spreads), y les mostramos este gráfico ? En la Figura 9 puede ver el diferencial del Heating Oil de octubre y noviembre. La línea negra es la cotización del año 2020, línea roja: media de los últimos 5 años, línea verde: media de los últimos 10 años y línea azul: media de los últimos 15 años.

Aquí se puede observar una estacionalidad mucho más clara, entre verano y octubre. Se ve claramente que los comerciales compran más futuros del primer mes, para empezar la época de calefacción en Estados Unidos. Desde nuestro punto de visa, es más clara, tiene más fundamento y es donde operan los coberturistas, es decir, es el mercado donde tenemos que estar nosotros si pretendemos tener una ventaja.

Una estrategia para aprovechar esta estacionalidad seria la siguiente:

Comprar Futuros de Gasóleo de Calefacción de Octubre el 15 de Julio de cada año y vender al mismo tiempo futuros de noviembre. Deshacer la estrategia vendiendo futuros de octubre y comprando los de noviembre el día 24 de septiembre de cada año.

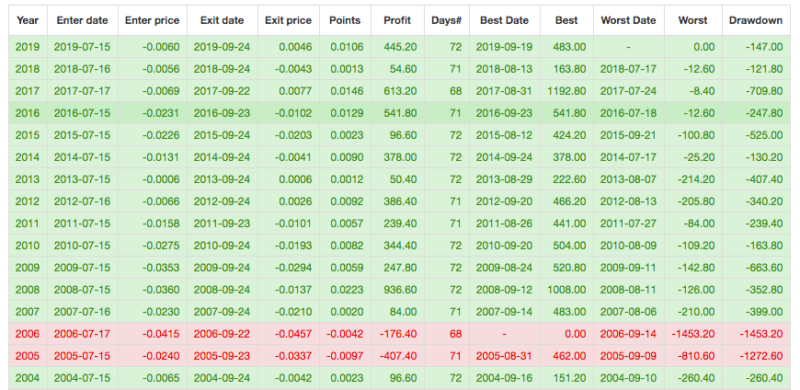

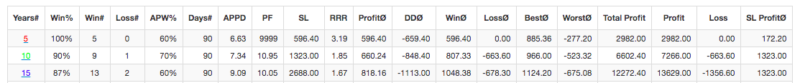

El resultado de esta estrategia es el siguiente :

En los últimos 15 años solo ha fallado dos veces y en los últimos 10 años no falló ningún año. El resultado hubiera sido de media 315 USD por cada año, con una desviación en contra de solo 77,27 USD (la desviación desde la entrada en contra de la posición tomada).

A continuación se puede ver la operativa por años. Las fechas de entrada y salida se ajustan en base a los días de la semana, es decir, no entra el fin de semana ya que el mercado está cerrado.

Como podemos ver hay muchos años en verde, con ganancias, y unos pocos con pérdidas (2). Es normal ver años en que la estacionalidad no se cumple, por supuesto que sí. De lo contrario sería el santo grial y espero que todos sepan que el santo grial no existe en el mundo de las inversiones financieras. Lo que sí que existen son estrategias con ventaja matemática positiva y base fundamental (estacionalidades en nuestro caso). Para evitar las pérdidas y para poder gestionar bien las posiciones es muy importante conocer cada año cómo están los stocks, estimación de temperaturas, exportaciones, etc. Así podemos evitar perder o podemos ajustar la operación ponderándola más o menos en la cartera. En la Figura 11 se puede observar que muchas veces el spread se nos va muy poco en contra, columna Worst: -12USD o -100US pero a veces mucho más, -1.453 USD. Es muy importante analizar el precio al que se entra y el tipo de año que operamos para evitar estas posibles desviaciones en contra.

Este fue un ejemplo de entrada para la época de acumulación, pero lo bueno es que al ser producto estacional y saber que antes o después el invierno se acabará, existen estrategias para aprovechar el momento en que los comerciales deshacen sus posiciones y se preparan para la siguiente temporada.

Una de estas estrategias sería:

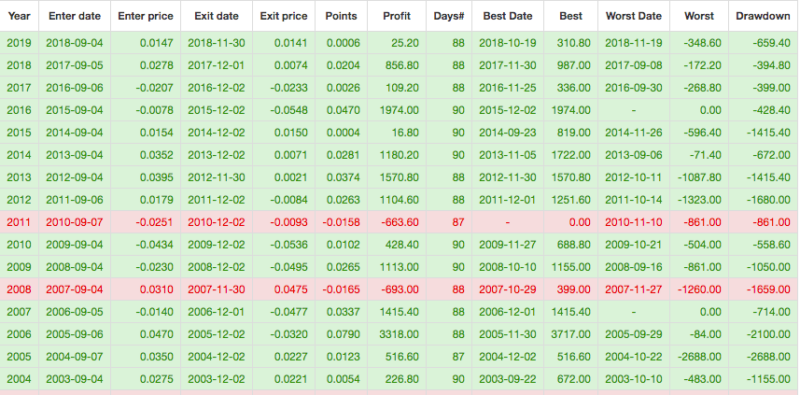

Venta del contrato de gasóleo de calefacción de enero el 4 de septiembre de cada año y compra del futuro de marzo. Cierre de la posición el día 2 de diciembre comprando el futuro de enero y vendiendo el de marzo.

En la figura 12. La línea Negra: año 2019, línea roja: media de los últimos 5 años, línea verde: media de los últimos 10 años y línea azul: media de los últimos 15 años.

Como se puede observar, hay dos picos estacionales: uno en septiembre y otro en octubre de cada año. Esto se debe a los stocks y el frío. Un invierno que arranca fuerte hace que los diferenciales suban antes, y un invierno flojo puede tener su pico más adelante. Vemos que en noviembre hay picos, pero más bajos. Estos picos estacionales son por el riesgo de invierno, es decir, por la incertidumbre, pero luego se ajustan y el spread se acerca a su vencimiento donde ya los fundamentos se pierden, allí ya solo están las máquinas operando. Esta es la razón por la cual no nos gusta operar futuros cerca de su vencimiento.

Las estadísticas de esta estrategia son las siguientes :

Similar a la anterior: en los últimos 5 años no pierde, en los últimos 10 años solo lo hace una vez y en los 15 últimos años lo hace únicamente 2 veces. El beneficio medio es de unos 807 USD en los 10 años, por lote. Lo que sí se puede decir es que este spread es más volátil (tengamos en cuenta que es una estrategia de dos meses). Esta volatilidad viene del mismo riesgo de invierno (en la estrategia de acumulación este riesgo es inexistente).

Aquí se pueden ver los datos de la estrategia año por año (spread de enero-marzo).

Hay más combinaciones, tanto en las estrategias de acumulación como en las estrategias de invierno, pero estos dos ejemplos creemos que son fáciles de entender y muestran la lógica fundamental que hay detrás de ellos.

Este es el comportamiento estacional en el mercado de gasóleo de calefacción, que es muy lógico, y que se repite cada año, lo que nos ofrece una oportunidad de aprovecharlo año tras año. Por supuesto que no es infalible, cada año varía, y a veces es explosivo. Pero al fundamentarse en una necesidad de los comerciales, creemos que viéndolo desde esta perspectiva nos da una ventaja mucho mayor que solo especular si el pecio de gasóleo de calefacción subirá o bajará.

Esta es la forma nuestra de operar estos mercados. Es una estrategia más profesional, y lo mejor de todo, no busca adivinar la dirección del mercado sino que solo mira el ajuste en los inventarios de los comerciales para tratar de tener una ventaja al plantear estrategias y tener una esperanza matemática positiva que permita obtener rentabilidades consistentes en el tiempo asumiendo un riesgo muy limitado.

Este tipo de estrategias, y muchas más, son las que analizamos todos los días en el Esfera Seasonal Quant Multistrategy, FI. En la actualidad es el único fondo profesional en España que ofrece este tipo de estrategias, óptimas para diversificar la carteras puesto que están totalmente descorrelacionadas con la renta variable y renta fija, sin un mínimo de inversión y en formato de un fondo de inversión regulado por la CNMV.

Como siempre, estamos a disposición de todos aquellos que estén interesados en este tipo de estrategias para resolver cualquier duda.

">

">

">

">

">

">

">

">

">

">

">

">

Muchas veces los traders no logran alcanzar su potencial porque buscan el tipo de ayuda equivocado. Al principio, lo que se necesita es tutoría, no principalmente entrenamiento psicológico. Piense en una persona joven que se encuentra en una etapa temprana de su desarrollo como jugador de béisbol. La ayuda más útil provendrá de mentores que estén familiarizados con el juego y puedan enseñar formas adecuadas de pararse en la base de bateo, lanzamientos a los que hacer swing, formas de ajustar el swing a la ubicación de los jugadores defensivos, formas de reconocer diferentes tipos de lanzamientos, etc. etc. Al copiar la guía de un mentor, el ejecutante novato aprende los fundamentos de la interpretación. Solo más tarde en su desarrollo modificará esas acciones básicas basadas en la experiencia. Tiene poco sentido centrarse en la autoayuda, el asesoramiento psicológico si los problemas de rendimiento se deben a la falta de dominio de los conceptos básicos.

Muchas veces los traders no logran alcanzar su potencial porque buscan el tipo de ayuda equivocado. Al principio, lo que se necesita es tutoría, no principalmente entrenamiento psicológico. Piense en una persona joven que se encuentra en una etapa temprana de su desarrollo como jugador de béisbol. La ayuda más útil provendrá de mentores que estén familiarizados con el juego y puedan enseñar formas adecuadas de pararse en la base de bateo, lanzamientos a los que hacer swing, formas de ajustar el swing a la ubicación de los jugadores defensivos, formas de reconocer diferentes tipos de lanzamientos, etc. etc. Al copiar la guía de un mentor, el ejecutante novato aprende los fundamentos de la interpretación. Solo más tarde en su desarrollo modificará esas acciones básicas basadas en la experiencia. Tiene poco sentido centrarse en la autoayuda, el asesoramiento psicológico si los problemas de rendimiento se deben a la falta de dominio de los conceptos básicos.

">

">

">

">

">

">

">

">

">

">

">

">

">

">

Parafraseando a la Sra. Rand, la búsqueda de la autoestima es el signo más seguro de su ausencia. Un tema subyacente común de los lectores que se acercan a mí es su necesidad desesperada de tener éxito al hacer trading. No solo quieren ser consistentemente rentables; quieren estar entre la élite de la élite. Proclaman su pasión por el trading y su total absorción en la búsqueda de oportunidades para obtener ganancias.

Parafraseando a la Sra. Rand, la búsqueda de la autoestima es el signo más seguro de su ausencia. Un tema subyacente común de los lectores que se acercan a mí es su necesidad desesperada de tener éxito al hacer trading. No solo quieren ser consistentemente rentables; quieren estar entre la élite de la élite. Proclaman su pasión por el trading y su total absorción en la búsqueda de oportunidades para obtener ganancias.

">

">